Giá vàng trong nước và thế giới

VnEconomy cập nhật giá vàng trong nước & thế giới hôm nay: SJC, 9999, giá vàng USD/oz, biến động giá vàng tăng, giảm - phân tích, dự báo & dữ liệu lịch sử.

Thứ Hai, 22/12/2025

Khánh Huyền

15/09/2022, 14:56

Mcredit tiếp tục chủ động và đa dạng hóa nguồn vốn, tận dụng tối đa lợi thế riêng có từ hệ sinh thái MB Group để duy trì đà tăng trưởng, gia tăng thị phần, tạo tiền đề vững chắc cho giai đoạn tiếp theo...

Nhờ ứng dụng số hóa cao trong kinh doanh và quản lý, vận hành, 6 tháng đầu năm 2022, lợi nhuận trước thuế của Mcerdit đã tăng ấn tượng, gần bằng cả năm 2021. Mcredit tiếp tục chủ động và đa dạng hóa nguồn vốn, tận dụng tối đa lợi thế riêng có từ hệ sinh thái MB Group để duy trì đà tăng trưởng, gia tăng thị phần, tạo tiền đề vững chắc cho giai đoạn tiếp theo.

SỐ HÓA TRONG KINH DOANH VÀ QUẢN LÝ GIÚP LỢI NHUẬN TĂNG ẤN TƯỢNG

Thống kê cho thấy, tính đến 31/5/2022, thị trường cho vay tài chính cá nhân đạt 2.260 nghìn tỷ đồng, chiếm khoảng 20% cơ cấu tín dụng của toàn thị trường. Trong đó, thị phần cho vay của các công ty tài chính đối với khoản vay tiêu dùng tín chấp chiếm khoảng 7,5% cơ cấu cho vay tiêu dùng, đạt mức xấp xỉ 170 nghìn tỷ đồng, tăng khoảng 15% so với cuối năm 2021.

Đứng trước các xu hướng thay đổi mới và nhanh của thị trường, Mcredit vẫn giữ vững đà tăng trưởng, theo đó, 6 tháng đầu năm, công ty đạt 10,8% thị phần, tăng 1,7% so với thời điểm cuối năm 2021.

Cũng theo thông tin từ Mcredit, tính đến hết 30/6/2022, tổng tài sản của Công ty 23.800 tỷ đồng, tăng 26% so với thời điểm cuối năm 2021. Tổng doanh số giải ngân trong 6 tháng đầu năm 2022 của Mcredit đạt khoảng 11,6 nghìn tỷ đồng, tăng tới 97% so với cùng kỳ. Nguồn thu từ lãi 2.934 tỷ đồng kết hợp với 1 nguồn thu ngoài lãi khác 791 tỷ đồng đã giúp lợi nhuận trước thuế của Công ty đạt 600 tỷ đồng, tăng 74% so với cùng kỳ.

Đi cùng các xu thế chung của ngành, tỷ trọng doanh thu ngoài lãi của Mcredit đạt mức 21%, cao hơn so với bình quân ngành là 18%, đến từ việc tận dụng tốt ưu thế của hệ sinh thái tài chính toàn diện MB Group.

Cùng với đó, quy mô khách hàng có sự tăng trưởng ổn định, số lượng khách hàng đến tháng 6/2022 đạt gần 2 triệu khách hàng, tăng gần như gấp đôi so với thời điểm cuối năm 2020, khi công ty bắt đầu nghiên cứu và xây dựng chiến lược 5 năm.

Do tiết giảm chi phí và ứng dụng số hóa trong kinh doanh, cũng như quản lý, vận hành, trong nửa đầu năm nay, lợi nhuận trước thuế của Mcredit đã đạt con số ấn tượng với 600 tỷ đồng - con số này gần bằng lợi nhuận cả năm 2021.

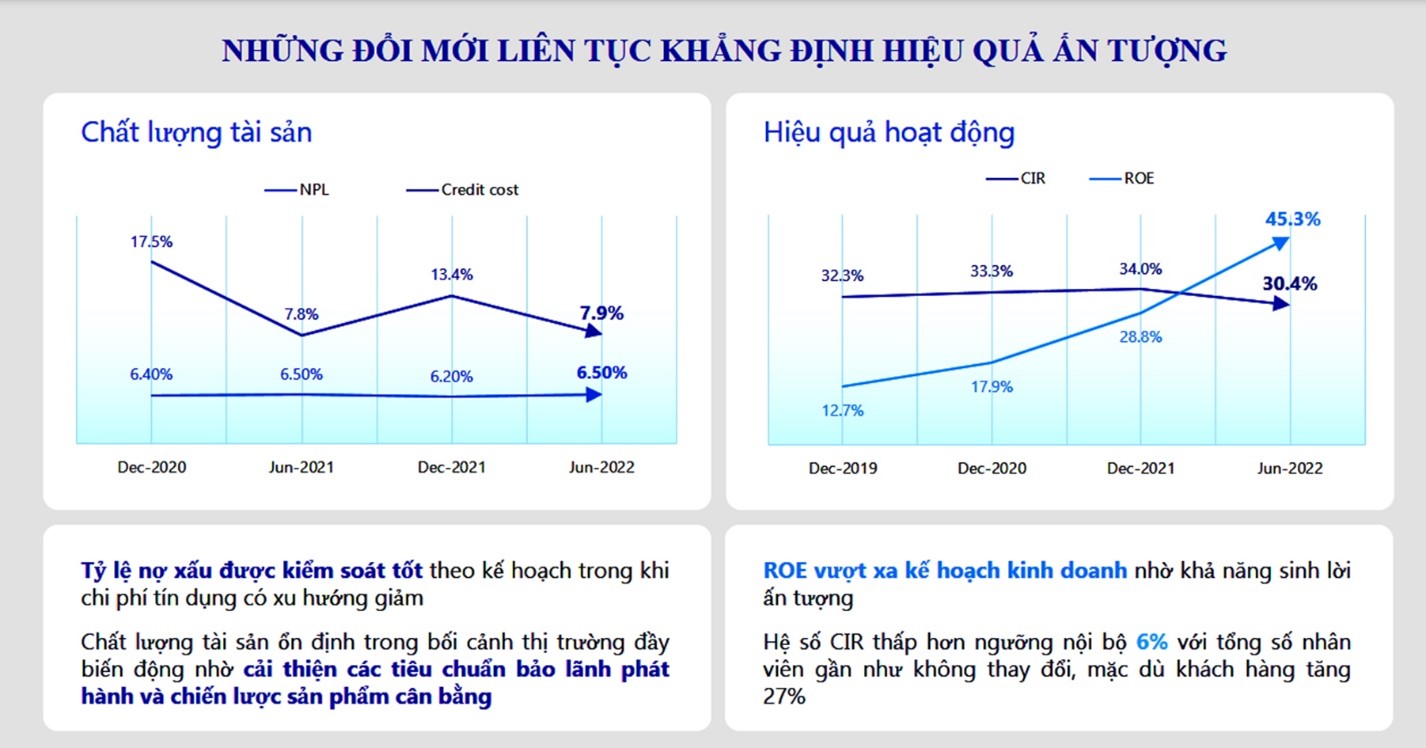

Về chất lượng tài sản, tỷ lệ nợ xấu và chi phí tín dụng của Mcredit vẫn được quản trị tốt, duy trì ổn định, đặc biệt là trong điều kiện thị trường biến động bởi các yếu tố dịch bệnh trong nửa cuối năm 2021 và một số tháng đầu sau Tết 2022. Theo đó, tỷ lệ nợ xấu ở mức 6,5% và chi phí tín dụng ở mức 7,9%.

Việc triển khai mô hình “Đề xuất giá trị khách hàng” cuối 2021 giúp tăng 27% khách hàng trong phân khúc chiến lược của Mcredit. Cùng với đó, trải nghiệm khách hàng cũng được tối ưu, từ đó, tăng tỷ lệ giữ chân các nhóm khách hàng tốt thêm 7%.

Công ty vẫn sẽ tiếp tục triển khai các giải pháp công nghệ để số hóa toàn bộ hành trình khách hàng giúp tăng trải nghiệm, cùng với đó là triển khai các giải pháp về phân tích nâng cao hành vi khách hàng để tiếp tục tăng tỷ lệ giữ chân khách hàng, cùng với việc đưa ra các quyết định bán chéo, bán tăng cường phù hợp và hiệu quả.

THẾ MẠNH VỀ NGUỒN VỐN PHÁT HUY TÁC DỤNG

Thông tin từ Mcredit cho biết, trong 6 tháng đầu năm 2022, Công ty vẫn tiếp tục chiến lược đa dạng hóa nguồn vốn để hỗ trợ cho việc đẩy mạnh kinh doanh. Theo đó, nguồn vốn từ 2 chủ sở hữu (MBBank và Shinsei Bank) mặc dù tăng 27% so với thời điểm cuối năm 2021, tuy nhiên tỷ lệ nguồn vốn của nhóm chủ sở hữu lại giảm từ 68% về mức 65%. Việc có 2 nguồn vốn tương đương nhau của cả 2 ngân hàng sẽ là nền tảng vững chắc, tạo dư địa lớn cho việc ổn định hoặc mở rộng thanh khoản của Mcerdit.

Nhờ tăng trưởng ấn tượng, Mcredit đã lựa chọn Fitch Ratings để tiến hành xếp hạng tín nhiệm độc lập lần đầu với kết quả đạt được là B và triển vọng ổn định. Đây cũng là xếp hạng cao nhất của Fitch cho nhóm các công ty tài chính tại thị trường Việt Nam.

Công bố thành lập Trung tâm Tài chính quốc tế tại Việt Nam là dấu mốc quan trọng trong chiến lược phát triển tài chính quốc gia, đồng thời phát đi thông điệp rõ ràng về quyết tâm hội nhập sâu rộng và nâng tầm vị thế của Việt Nam trên bản đồ tài chính toàn cầu…

Sáng 20/12 tại Phú Quốc, nền tảng dữ liệu du lịch quốc gia Visit Vietnam đã chính thức ra mắt. Với vai trò là đối tác chiến lược của Visit Vietnam, Ngân hàng TMCP Quốc Dân (NCB) sẽ cung cấp các giải pháp thanh toán quốc tế tiên phong, hứa hẹn mang đến trải nghiệm thanh toán liền mạch, tiện lợi cho khách du lịch khi tới Việt Nam.

Dù hạ tầng phục vụ việc phát hành đồng euro kỹ thuật số đã hoàn thiện, châu Âu vẫn cần chờ phê chuẩn từ các cơ quan lập pháp...

Hàng trăm nghìn hộ kinh doanh đang rời khỏi “vùng an toàn” thuế khoán để bước vào giai đoạn mới: tự xác định doanh thu, tự kê khai, tự chịu trách nhiệm toàn diện trước cơ quan thuế. Nỗi lo sai sót, sợ bị xử phạt, thiếu người hướng dẫn và áp lực kê khai định kỳ... là những chướng ngại vật mà các hộ kinh doanh đang chật vật bước qua trong hành trình chuyển đổi…

Bất động sản

Thuế đối ứng của Mỹ có ảnh hướng thế nào đến chứng khoán?

Chính sách thuế quan mới của Mỹ, đặc biệt với mức thuế đối ứng 20% áp dụng từ ngày 7/8/2025 (giảm từ 46% sau đàm phán), có tác động đáng kể đến kinh tế Việt Nam do sự phụ thuộc lớn vào xuất khẩu sang Mỹ (chiếm ~30% kim ngạch xuất khẩu). Dưới đây là phân tích ngắn gọn về các ảnh hưởng chính: