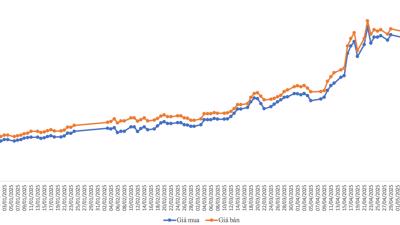

Quý 4 báo lãi kỷ lục, VPBank tăng tốc trở lại hay cú bật nhất thời?

Lợi nhuận cả năm 2018 của nhà băng này đạt gần 9.200 tỷ đồng, tăng trưởng 13% so với năm 2017

Sau quý 3 tăng trưởng âm so với cùng kỳ, lợi nhuận VPBank đã tăng trở lại, lần đầu tiên vượt 3.000 tỷ đồng trong một quý.

Lợi nhuận quý IV lấy lại đà tăng trưởng

Lợi nhuận trước thuế quý 3/2018 của Ngân hàng Thương mại Cổ phần Việt Nam Thịnh Vượng (VPBank - mã VPB) đạt gần 1.750 tỷ đồng, giảm 26% so với cùng kì và đánh dấu quý tăng trưởng âm đầu tiên sau 2 năm liên tục tăng trưởng.

Tuy nhiên, VPBank lấy lại đà tăng trưởng trong quý 4 và báo lãi kỉ lục 3.073 tỷ đồng, tăng 23,4% cùng kỳ. Chính nhờ kết quả nói trên mà lợi nhuận cả năm 2018 của nhà băng này đạt gần 9.200 tỷ đồng, tăng trưởng 13% so với năm 2017.

Bà Lưu Thị Thảo, Phó tổng giám đốc thường trực VPBank, cho biết cả ngân hàng mẹ VPBank và FE Credit đều cải thiện hoạt động trong quý 4 sau thời gian đối mặt với nhiều thách thức từ việc giới hạn tăng trưởng tín dụng và củng cố hệ thống.

Cụ thể, thu hoạt động dịch vụ toàn ngân hàng năm 2018 đạt 1.612 tỷ đồng với khoảng 60-70% thu dịch vụ đến từ phí bảo hiểm. Nguồn thu phí dịch vụ dù không chiếm tỷ trọng lớn nhất nhưng đang đóng vai trò là động lực tăng trưởng với mức tăng 43% riêng quý 4 và 10,3% cả năm. Tính riêng ngân hàng mẹ, nguồn thu này tăng tới 67% so với năm 2017.

Thu nhập từ thẻ tín dụng cũng tăng mạnh. Theo lãnh đạo của ngân hàng, sau 6 năm phát triển mảng kinh doanh này, VPBank đang là ngân hàng phát hành thẻ tín dụng có tốc độ tăng trưởng cao nhất. Ngân hàng đang giữ ngôi đầu thị phần tổng doanh số sử dụng thẻ Mastercard bên cạnh chỉ tiêu số thẻ phát hành. Bình quân mỗi chủ thẻ tín dụng mỗi tháng tiêu dùng 11,5 triệu đồng, tăng 79% so với năm trước.

Một nguồn thu khác cũng tăng trưởng mạnh trong năm 2018, đặc biệt ở quý 4, là thu từ hoạt động khác. Báo cáo tài chính của nhà băng này cho biết xấp xỉ 3.193 tỷ đồng nợ xấu đã trích lập được hoàn nhập, gần gấp 3 lần con số năm 2017.

Giải thích kỹ hơn về hoạt động thu hồi các khoản nợ, bà Thảo cho biết tỷ lệ dự phòng/ nợ xấu (phản ánh khả năng phòng thủ tại ngân hàng) tiếp tục tăng và hiện ở mức 77%. VPBank chủ động trích lập cả các khoản vay có tín hiệu rủi ro với khách hành vay tín chấp đưa sang nhóm 5 để cân bằng rủi ro.

Trong cơ cấu danh mục cho vay hiện tại, ngân hàng vẫn giữ tỷ trọng cho vay có tài sản đảm bảo/ không có tài sản đảm bảo ổn định với khoảng 35% cho vay tín chấp (gồm cả FE Credit và ngân hàng mẹ).

Ở chiều chi phí, một số liệu bất ngờ được lãnh đạo ngân hàng này chia sẻ là tỷ lệ chi phí trên thu nhập (CIR) của FE Credit giảm về 28%.

Đối với công ty tài chính của VPBank, theo ông Kalidas Ghose, Tổng giám đốc, FE Credit tăng trưởng đột biến trong quý 4, gấp 11 lần quý 1-3 trước đó. Tổng thu nhập hoạt động cả năm 2018 đạt 14.000 tỷ đồng.

Lãnh đạo công ty tài chính này cho biết trong quý IV FE Credit đã dịch chuyển từ sản phẩm chỉ sử dụng 1 lần, sang dùng đi dùng lại. Sản phẩm thẻ tín dụng của FE Credit hiện có thị phần lớn nhất trong các công ty tài chính tiêu dùng, được kỳ vọng sẽ giúp tái cấu trúc danh mục của công ty tài chính này.

Tăng tốc trở lại hay cú bật nhất thời?

Sau chặng nghỉ để củng cố hệ thống, tinh chỉnh về sản phẩm, dịch vụ và mô hình trong các phân khúc khách hàng chiến lược hồi quý 3, Phó tổng giám đốc Lưu Thị Thảo cho biết ban điều hành đặt ra mục tiêu năm 2019 cân bằng giữa hai mục tiêu: tăng trưởng 15-17% (cao hơn nhóm tăng trưởng cao) nhưng chọn lọc và tăng trưởng năng suất lao động.

Cơ sở cho mục tiêu tăng trưởng này được hỗ trợ bởi nguồn vốn mạnh. Theo bà Thảo, tỷ lệ vốn ngắn hạn cho vay trung dài hạn của VPBank về mức 33%, thấp hơn nhiều so với quy định 40% áp dụng từ đầu năm 2019 do thận trọng đi sớm đón đầu, bỏ nhiều chi phí để huy động trung dài hạn nhiều hơn.

"Nền tảng thể lực" đã có nhưng quan trọng hơn VPBank sẽ chạy thế nào? Tăng trưởng lợi nhuận của quý 4 là sự tăng tốc trở lại hay cú bật nhất thời?

Điểm nổi bật trong báo cáo kết quả kinh doanh của VPBank được Tổng giám đốc Nguyễn Đức Vinh nhấn mạnh nhiều lần là tổng thu nhập hoạt động hiện xấp xỉ 31.000 tỷ đồng, cao nhất trong nhóm các ngân hàng thương mại và gấp đôi ngân hàng cổ phần tư nhân liền sau.

Bên cạnh câu chuyện về tăng trưởng, một xu hướng tích cực được thể hiện trong cơ cấu thu nhập khi các nguồn thu phi tín dụng tiếp tục gia tăng tỷ trọng tại VPBank. Từ mức 90% - 10% năm 2016, hiện 80% nguồn thu của VPBank từ thu nhập lãi và 20% còn lại đến từ các nguồn thu ngoài lãi.

Điều mà VPBank làm được trong quý 4 cũng như cả năm là gia tăng được hoạt động dịch vụ để tối ưu hóa nguồn doanh thu. Ông Vinh cho biết ở ngân hàng mẹ, 1/3 thẻ tín dụng trong số 25.000 thẻ tín dụng phát hành mỗi tháng và hơn 60% số lượng các khoản gửi tiền mới qua kênh trực tuyến. Hoạt động số hóa được đẩy mạnh giúp chỉ còn 7% giao dịch tại ngân hàng phải thực hiện tại quầy.

Về chi phí, ngân hàng sẽ rà soát để cải tiến trong cơ cấu tổ chức, cắt giảm các bộ phận không cần thiết để duy trì bộ máy điều hành tinh giản hơn và hiện thực hóa các khoản đầu tư vào công nghệ số và tự động hóa nhằm giảm tỷ lệ CIR.

Theo Tổng giám đốc Nguyễn Đức Vinh, nền tảng cơ sở từ cơ cấu doanh thu, khả năng tiết giảm chi phí, gia tăng hiệu quả từ đầu tư cho công nghệ (digital) là các thành tố cho phép ngân hàng có bước nhảy vọt liên quan đến hiệu quả kinh doanh vài năm tới.