Mở trang web của công ty chứng khoán Sacombank (SBS-HSX) vẫn còn thấy lời “hiệu triệu”: “Cơ hội vàng đón đầu các IPO tại thị trường chứng khoán Campuchia”, cho dù, SBS-Campuchia vừa bị đại hội cổ đông hôm 26/2 quyết định giải thể.

Đại hội cổ đông cuối cùng trước khi SBS bị hủy niêm yết bắt buộc với con số âm vốn chủ sở hữu 251 tỷ đồng, đã thông qua tất cả các tờ trình với mong ước cứu vớt công ty khỏi bờ vực phá sản. Điều gì khiến SBS từ một trong những công ty chứng khoán hàng đầu chỉ trong vòng hai năm đã sống dở chết dở?

Cuộc đua giành thị phần

Theo đuổi chiến lược tăng trưởng nhanh nhưng quản lý rủi ro kém, theo người viết, có lẽ là nguyên nhân quan trọng nhất đưa SBS đến tình cảnh hiện tại. Những mầm mống của kết cục thê thảm hiện tại đã có từ nhiều năm trước khi SBS xây dựng chiến lược đẩy mạnh hoạt động cho vay ký quỹ, hợp tác đầu tư tràn lan thiếu kiểm soát nhằm thúc đẩy phát triển doanh thu, thị phần.

Không chỉ SBS mà nhiều công ty chứng khoán khác, từ lớn đến nhỏ, lại mắc những lỗi cơ bản vốn thường xuất hiện ở các nhà đầu tư cá nhân nhỏ lẻ thiếu kinh nghiệm: không xây dựng hoặc bỏ qua những hàng rào phòng thủ rủi ro trong những tình huống xấu nhất, đặc biệt là khi thị trường chứng khoán biến động khó lường trước được.

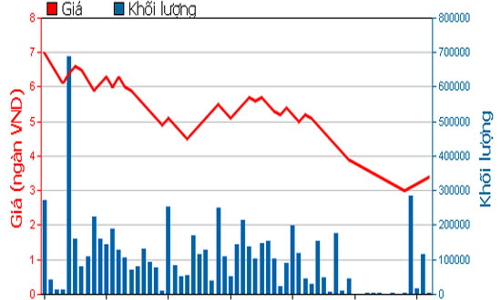

SBS chào sàn với vị thế của một công ty chứng khoán lớn thứ 4 trong tổng số gần 100 công ty chứng khoán, xếp theo quy mô vốn điều lệ. Vị thế của SBS trong ngành cũng thuộc nhóm dẫn đầu với thống kê năm 2009 của HSX ghi nhận công ty xếp thứ 3 về thị phần môi giới với 7,77%, sau SSI và TSC (hiện là MBS). Năm 2009 cũng là năm mà thị trường chứng khoán Việt Nam có một chu kỳ tăng trưởng hoành tráng với chính sách nới lỏng tiền tệ ồ ạt. Tuy nhiên đến quý 1/2010, thị phần môi giới của SBS lại lùi về vị trí thứ 7 trên HNX, chấp nhận đứng sau khá nhiều công ty khác. Nguyên nhân là SBS xuất phát chậm hơn nhiều công ty trong cuộc chạy đua giành thị phần, phát triển khách hàng.

Thời kỳ này, cơn lốc giành thị phần đã bùng nổ chóng mặt với sự cạnh tranh dịch vụ, lôi kéo khách hàng của nhau lên đến đỉnh điểm. Một số công ty vốn “ngang hàng” với SBS đã tung ra rất nhiều chiêu hút khách hàng, trong đó nổi bật là các dịch vụ cung cấp đòn bẩy, hỗ trợ tài chính dạng hợp tác đầu tư, các dịch vụ giao dịch mới. Nếu muốn giành lại “khẩu phần” của mình trong “bữa tiệc” thị phần, SBS không thể không đi theo. Đến quý 2/2010, SBS đã nhanh chóng giành lại vị trí thứ 4 đã để mất. Vị trí này được nỗ lực duy trì sau đó trong cả năm 2010.

Nhưng, đằng sau vị thế thị phần sáng lạn này là tình trạng mất cân đối trong cơ cấu tài sản của SBS. Theo số liệu của Stox, năm 2009, tổng tài sản của SBS là 7.132,2 tỷ đồng thì vốn chủ sở hữu chỉ chiếm 1.238,6 tỷ đồng, phần còn lại là nợ. Nợ ngắn hạn thời điểm 2009 là 3.764,9 tỷ đồng.

Năm 2010, tổng tài sản của SBS tăng vọt lên 9.191,6 tỷ đồng, trong khi vốn chủ sở hữu chỉ tăng thêm 386,8 tỷ đồng nhờ phát hành thêm cổ phiếu tăng vốn và có thặng dư. Như vậy việc vay nợ của SBS đã tăng thêm chóng mặt. Đặc biệt là năm 2009 SBS còn có khoản trái phiếu giúp cho tỉ trọng nợ ngắn hạn so với tổng nợ mới xấp xỉ 64%. Năm 2010, tổng nợ của SBS lên tới 7.566,4 tỷ đồng thì nợ ngắn hạn chiếm tới trên 98%, tương đương 7.426,6 tỷ đồng.

Nhờ nguồn vốn nợ lớn, năm 2010 SBS có đột biến trong doanh thu, đạt 1.377,2 tỷ đồng, tăng 81% so với năm 2009. Trong đó, doanh thu hoạt động đầu tư chứng khoán, góp vốn chiếm 1.131 tỷ đồng, tăng gấp đôi năm 2009. Như vậy, có thể thấy SBS đã đẩy rất mạnh hoạt động hợp tác kinh doanh, vốn là “mốt” của thời điểm cuối 2009, đầu 2010. Tuy nhiên, thị trường chứng khoán năm 2010 lại diễn biến bất lợi và SBS chỉ đạt một con số lợi nhuận sau thuế khiêm tốn 98,3 tỷ đồng, giảm hơn 62% so với năm 2009!

Hệ lụy

Cuộc “đại phẫu” các khoản hợp tác đầu tư được SBS tiến hành trong năm 2011 đem lại quá nhiều cay đắng.

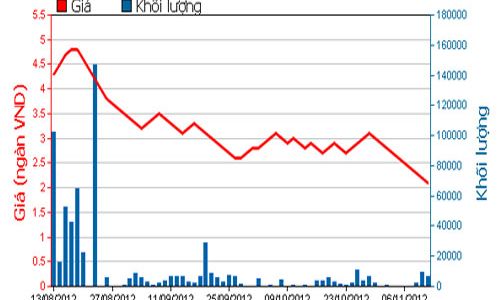

Đầu tiên là việc hạn chế các khoản hợp tác đầu tư mới, đẩy thị phần của SBS rơi về vị trí thứ 10 ở cả hai sàn ngay trong quý 1. Đến hết quý 2/2011, thị phần của SBS đã “bay” khỏi top 10. Tiếp đến, việc cắt lỗ các danh mục đầu tư đã khiến lợi nhuận hợp nhất đến hết tháng 6/2011 ghi nhận lỗ 164,7 tỷ đồng.

Cuộc “đại phẫu” triệt để năm 2011 rốt cục đã tước khỏi bảng cân đối kế toán của SBS trên 5.500 tỷ đồng giá trị tài sản, còn 3.660,7 tỷ đồng nhưng gánh nặng nợ ngắn hạn vẫn còn 2.776,5 tỷ đồng. Thêm vào đó là khoản lỗ sau thuế 788 tỷ đồng.

Cho đến hết tháng 3/2012, SBS mới giải thoát khỏi các khoản vay và các khoản hợp tác đầu tư nhưng hệ lụy để lại là con số lỗ lũy kế theo báo cáo quý 2/2012 tới 1.771,2 tỷ đồng. Vốn chủ sở hữu đã -255,2 tỷ đồng. Có thể hiểu là SBS chấp nhận cắt lỗ quyết liệt và sử dụng vốn của mình để bù đắp các thua lỗ. Nguồn vốn của công ty đã “tan hoang” và để có thể tiếp tục hoạt động, SBS không còn cách nào khác là phải tăng vốn, hoặc lại vay nợ.

Ngày 12/3/2012, SBS công bố việc phát hành thành công 800 tỷ đồng trái phiếu chuyển đổi và tiền nhận được vào ngày 9/3/2012. “Mạnh Thường Quân” là Công ty Cổ phần Dịch vụ Giá trị mới - một cái tên không ai biết đến, thậm chí còn không thể tìm thấy trên Internet. Sau này, thông tin thanh tra của Ngân hàng Nhà nước mới xác nhận công ty này là một tổ chức trung gian cho ngân hàng mẹ Sacombank bơm tiền vào cứu SBS.

Nguy cơ dừng hoạt động

Đại hội cổ đông của SBS mấy ngày trước đã thông qua kế hoạch tái cấu trúc công ty mà chính đại hội này đã phủ quyết một lần trước đó. Điều này hé mở khả năng cứu sống SBS với 3 bước: chuyển đổi trái phiếu thành vốn cổ phần; gộp cổ phiếu và dùng vốn tự có để xóa lỗ; phát hành tăng vốn.

Vấn đề quan trọng nhất của sự thành công trong kế hoạch này là “cái gật đầu” của cơ quan quản lý. Cửa đầu tiên là Ngân hàng Nhà nước. Kết luận thanh tra Ngân hàng Nhà nước ngày 16/1/2013 khẳng định việc Sacombank mua trái phiếu chuyển đổi của SBS phát hành lần đầu với thủ tục lắt léo - thông qua Công ty cổ phần Đầu tư Mới là vi phạm nghiêm trọng các quy định của Ngân hàng nhà nước khi chưa xin phép thực hiện. Sacombank không được phép mua trái phiếu chuyển đổi phát hành lần đầu trên thị trường sơ cấp. Thanh tra yêu cầu Sacombank áp dụng mọi biện pháp thu hồi đầy đủ lãi và gốc của khoản đầu tư này.

Sacombank đã có công văn “xin” Ngân hàng Nhà nước cho phép chuyển đổi một phần (500 tỷ đồng) thành vốn góp, phần còn lại cộng lãi SBS sẽ hoàn trả trong một năm. Lưu ý rằng kế hoạch chuyển đổi một phần này mới được đại hội cổ đông SBS thông qua và Sacombank chấp thuận, không có nghĩa là sẽ được thực hiện. Vấn đề vướng mắc là Sacombank đã vi phạm quy định của Ngân hàng Nhà nước. Nếu Ngân hàng Nhà nước chấp thuận thì có thể tạo ra tiền lệ.

Vấn đề thứ hai là gộp cổ phiếu để xóa lỗ. Vướng mắc chính là không có hướng dẫn cụ thể về pháp lý nên Ủy ban Chứng khoán nếu chấp nhận sẽ có rủi ro phát sinh rất nhiều hệ lụy khác, e rằng còn phức tạp hơn. Chuyện gộp cổ phiếu giảm vốn điều lệ với công ty cổ phần không biết phải thực hiện như thế nào khi không có hướng dẫn. Cộng thêm là nghĩa vụ đối với khoản nợ chỉ có thể “cân đối” được nếu bước một (chuyển đổi trái phiếu) thông suốt. Bất cứ rủi ro pháp lý nào phát sinh trong quá trình tái cấu trúc này thì lỗi đầu tiên thuộc về hành động chấp thuận mà chưa có hướng dẫn trong quy định pháp luật.

Cố gắng “cứu” SBS là điều mà cổ đông và chủ nợ mong muốn, nhưng liệu SBS có phải đến mức “quá lớn để chết” (too big to fail) hay không?

Ảnh hưởng lớn nhất tới thị trường của SBS là tư cách thành viên, cung cấp dịch vụ môi giới. Các quy định hiện tại về an toàn tài chính cũng như các biện pháp liên quan là rất rõ ràng. SBS bị rơi vào tình trạng kiểm soát đặc biệt, với hạn cuối là 28/2/2013. Sau thời gian này SBS không khắc phục được tình trạng sẽ bị đình chỉ hoạt động trong hai tháng. Khi đó SBS sẽ phải chuyển tài khoản khách hàng sang các công ty khác. Ảnh hưởng tới nhà đầu tư là không còn và nghĩa vụ còn lại thuộc về pháp nhân SBS với các bên liên quan. Điều tối quan trọng trong việc xử lý trường hợp của SBS được ưu tiên chỉ là đảm bảo quyền lợi của khách hàng chứ không phải của SBS hay cổ đông SBS. Thời gian không còn nhiều!

![[Interactive]: Toàn cảnh kinh tế Việt Nam quý 4/2025](https://premedia.vneconomy.vn/files/uploads/2026/01/06/3e4055b2e2264c47bacde654709d0e80-61735.png?w=1050&h=630&mode=crop)

![[Phóng sự ảnh]: Người dân xếp hàng sớm mua vàng ngày vía Thần tài](https://premedia.vneconomy.vn/files/uploads/2026/02/25/68ed589db1ff4f769c7df0a9d775f435-71854.jpg?w=600&h=337&mode=crop)