Các công ty dầu khí xoay chiều sang thị trường sản xuất lithium

ExxonMobil, Schlumberger, Occidental Petroleum và Equinor đang tìm hiểu xem liệu các kỹ năng cốt lõi của họ về bơm, xử lý và bơm lại các chất lỏng dưới lòng đất như dầu và nước có thể được triển khai để xử lý lithium từ các nguồn nước muối độc đáo hay không, giúp giảm bớt tình trạng thiếu hụt nguyên liệu được dự báo là rất quan trọng cho quá trình chuyển đổi năng lượng.

Brian Menell, giám đốc điều hành của TechMet, một quỹ đầu tư khai thác được chính phủ Mỹ hậu thuẫn, cho biết: “Có một số công ty lớn về dầu khí đang dành nhiều thời gian và sự chú ý vào việc làm thế nào họ có thể trở nên lớn mạnh trong lĩnh vực lithium”. TechMet có cổ phần trong EnergySource Minerals (ESM), một nhà phát triển lithium được hậu thuẫn bởi gã khổng lồ dịch vụ mỏ dầu Schlumberger.

Đó là một sự tiến hóa tự nhiên đối với các công ty dầu mỏ. Nước muối lithium là một điều hiển nhiên vì không giống như các mạng sạc và trang trại gió, nơi họ không có kỹ năng nào ngoài quản lý dự án, họ có kỹ năng bơm và xử lý chất lỏng dưới bề mặt.

Khả năng thúc đẩy tiềm năng vào lithium xuất hiện khi các nhà sản xuất từ Exxon và Chevron ở Mỹ đến Equinor và BP ở châu Âu cố gắng duy trì lợi nhuận trong nỗ lực toàn cầu nhằm hạn chế khí thải và chuyển đổi từ nhiên liệu hóa thạch sang năng lượng sạch hơn.

Việc các công ty dầu mỏ tập trung vào lithium sẽ trấn an các nhà sản xuất ô tô rằng hiện tại họ đang dựa vào các công ty khai thác nhỏ, chưa được chứng minh để cung cấp số lượng lớn lithium cần thiết để điện khí hóa phương tiện của họ trong thập kỷ tới khi các nước phương Tây cấm bán ô tô chạy bằng xăng và dầu diesel mới cũng như sử dụng phương tiện điện hiện tăng vọt ở Trung Quốc.

Nhưng hoạt động của các công ty dầu mỏ cho đến nay vẫn mang tính đầu cơ, liên quan đến một phần nhỏ vốn chi cho sản xuất nhiên liệu hóa thạch mỗi năm và chỉ giới hạn trong việc mua quyền đối với các nguồn lithium tiềm năng, nắm giữ cổ phần thiểu số trong các công ty lithium thông qua các công ty liên doanh và cấp phép công nghệ khai thác.

ExxonMobil gần đây đã trả hơn 100 triệu USD tiền mặt để mua các mỏ dầu chứa lithium ở khu vực Smackover của Arkansas, nhằm tránh sự quan tâm từ Schlumberger và Equinor.

Equinor đã mua cổ phần của nhà phát triển Lithium de France vào năm 2021, trong khi nhà sản xuất đá phiến của Mỹ Occidental cùng sở hữu TerraLithium, một tập đoàn công nghệ lithium và giám đốc điều hành của Chevron cũng bày tỏ sự quan tâm đến kim loại liên quan đến sản xuất pin.

Tăng trưởng nguồn cung cấp lithium trong những năm gần đây được thúc đẩy bởi sự gia tăng các nguồn tài nguyên đá cứng của Úc và Trung Quốc, đã bổ sung vào nước muối của Mỹ Latinh vốn là nguồn cung cấp kim loại sản xuất pin quan trọng khác.

Tuy nhiên, đóng góp trong tương lai của nước muối và sự tham gia của các công ty lớn về dầu mỏ phụ thuộc vào sự phát triển thương mại của phương pháp chiết xuất lithium trực tiếp (DLE), một công nghệ chưa được chứng minh ở quy mô lớn nhằm loại bỏ có chọn lọc khoáng chất màu trắng bạc ra khỏi hỗn hợp muối bằng cách sử dụng màng, bộ lọc hoặc hạt.

Hiện tại, lithium được tìm thấy trong nước muối bên dưới vùng đất có nhiều muối, được gọi là salar, ở Nam Mỹ được chiết xuất thông qua các ao bốc hơi có tác dụng loại bỏ mọi nguyên tố ngoài lithium.

DLE làm điều ngược lại và Goldman Sachs nói rằng đó là một “công nghệ có khả năng thay đổi cuộc chơi”. Nó sẽ tăng tốc độ khai thác lithium từ vài tháng đến vài ngày, trong khi tỷ lệ thu hồi trung bình từ 60 đến 80% so với 40 đến 60% đối với các ao có thể làm cho các nguồn tài nguyên tập trung thấp hơn trở nên khả thi về mặt kinh tế.

Thành công cho DLE, được Livent sử dụng ở Argentina từ năm 1998 và trong một số dự án ở Thanh Hải, Trung Quốc, sẽ mở ra n khả năng các công ty dầu mỏ chiết xuất lithium từ nước thải tại các mỏ dầu và tại các dự án năng lượng địa nhiệt có nước muối tại chỗ.

Công ty tư vấn dầu mỏ Enverus gần đây đã mô tả “cơ hội tiềm năng trị giá hàng tỷ USD” đang chờ đợi các nhà đầu tư DLE tại Lưu vực Permian ở Texas và New Mexico, vốn đã là mỏ dầu dồi dào nhất thế giới. Chỉ riêng trong một phần, nước thải được sử dụng trong kỹ thuật thủy lực bẻ gãy, còn được gọi là "fracking" đá phiến, có thể tạo ra 225.000 tấn lithium cacbonat mỗi năm, trị giá 19 tỷ USD doanh thu, Enverus tính toán.

Các dự án DLE cũng đang được tiến hành ở Nevada và Utah. Ở tỉnh Alberta giàu dầu mỏ phía tây Canada, Imperial Oil, phần lớn thuộc sở hữu của Exxon, đã tham gia liên doanh DLE với E3 Lithium.

Các nhà đầu tư khai thác và chế biến lithium của Mỹ sẽ đủ điều kiện nhận trợ cấp trong Đạo luật Giảm lạm phát được thông qua vào năm ngoái. Canada cũng đã phân bổ các khoản giảm thuế hào phóng cho lĩnh vực non trẻ.

Bất chấp sự chuyển giao tự nhiên các kỹ năng của các công ty dầu mỏ sang các nguồn tài nguyên như vậy, sự phức tạp của việc có được các vật liệu cấp pin được các nhà sản xuất ô tô chấp thuận và quy mô thị trường nhỏ có thể không đáng để nỗ lực.

Ngay cả với các giả định về tăng trưởng và định giá lạc quan, lithium có thể tăng lên 150 tỷ USD một năm vào năm 2030 so với thị trường dầu mỏ 2,6 nghìn tỷ USD hiện tại.

Ngoại trừ Rio Tinto, quy mô thị trường nhỏ thậm chí còn là một trở ngại đối với các công ty khai thác lớn đặt cược lớn vào lĩnh vực lithium. Thị trường tiềm năng cho các công ty dầu mỏ lớn sẽ là một phần nhỏ của thị trường lithium tổng thể.

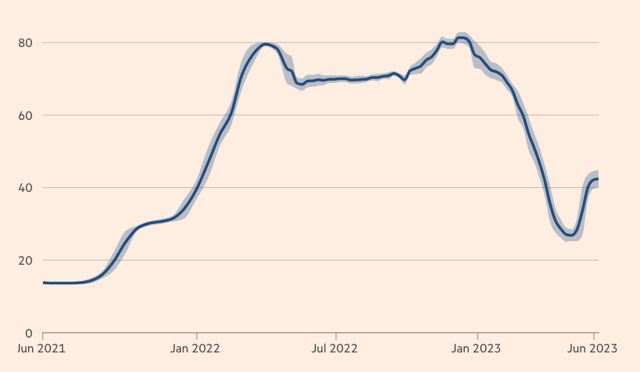

Ahmed Mehdi, cố vấn tại Benchmark Mineral Intelligence, người tư vấn cho các công ty dầu khí về chiến lược lithium, cho biết đóng góp của DLE vào nguồn cung lithium có thể tăng từ 10% hiện nay lên 15 đến 20% vào năm 2030.

Một số người trong ngành dự đoán rằng các hoạt động ở giai đoạn đầu có thể mở đường cho một bước nhảy vọt lớn hơn trong việc sản xuất đáng kể kim loại pin.

Eric Spomer, giám đốc điều hành của ESM, cho rằng: “Có một số công ty đang tìm cách thiết lập chỗ đứng vững chắc hơn nhiều trong lĩnh vực lithium thông qua M&A, các dự án lĩnh vực xanh hoặc tăng gấp đôi nguồn nước sản xuất mà họ có”.

Lợi ích của các công ty dầu mỏ vượt xa nước muối được sản xuất như một sản phẩm phụ của quá trình sản xuất dầu.

Equinor cho biết họ đang “theo sát” sự phát triển của công nghệ và thị trường để khai thác lithium từ nước muối địa nhiệt, một hoạt động kinh doanh năng lượng tái tạo khác mà các công ty dầu mỏ muốn đầu tư vào.

Vulcan Energy Resources, được hỗ trợ bởi chủ sở hữu Peugeot Stellantis, đang phát triển một dự án lithium địa nhiệt ở Thung lũng sông Rhine của Đức và đang đàm phán với các công ty dầu khí để hợp tác về các phần địa nhiệt và DLE của dự án.