Giá vàng trong nước và thế giới

VnEconomy cập nhật giá vàng trong nước & thế giới hôm nay: SJC, 9999, giá vàng USD/oz, biến động giá vàng tăng, giảm - phân tích, dự báo & dữ liệu lịch sử.

Thứ Ba, 10/02/2026

Hoàng Lan

02/01/2025, 19:02

Năm 2023, tín dụng tiêu dùng ở các công ty tài chính tăng trưởng âm, nợ xấu đạt đỉnh 11% nhưng đến 2024, tăng trưởng dương trở lại, nợ xấu tính đến hết quý 3/2024 giảm về 9,6%. Giới phân tích đánh giá năm 2025 sẽ mở ra nhiều triển vọng với ngành này khi kinh tế phục hồi rõ nét...

Năm 2023, sau 3 năm chống chịu với đại dịch Covid-19 và hàng loạt vấn đề như xung đột, căng thẳng địa chính trị giữa các nước trên thế giới làm cho chuỗi cung ứng, chuỗi phân phối đứt gãy… các doanh nghiệp trong nước và doanh nghiệp FDI rơi vào khó khăn.

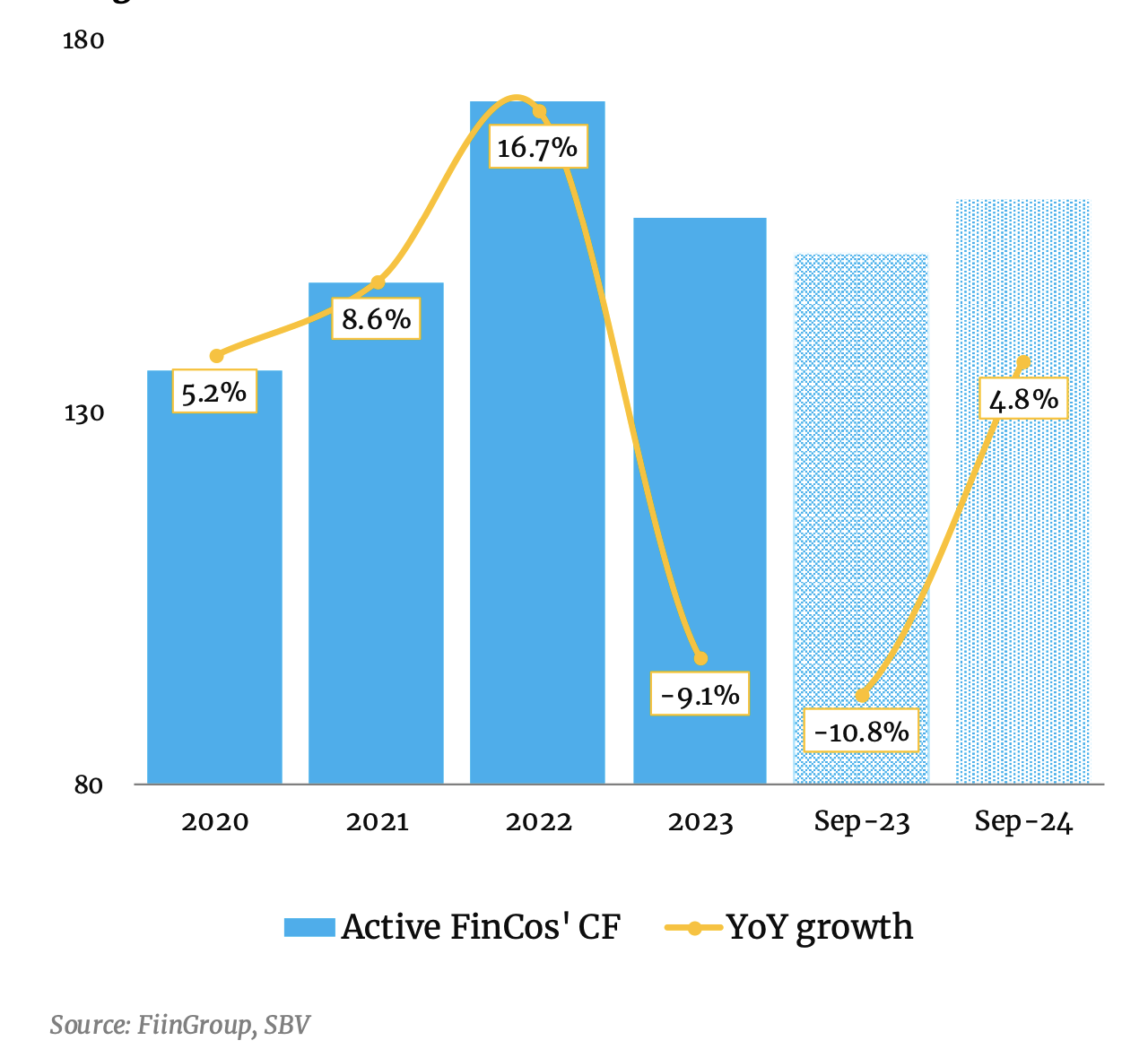

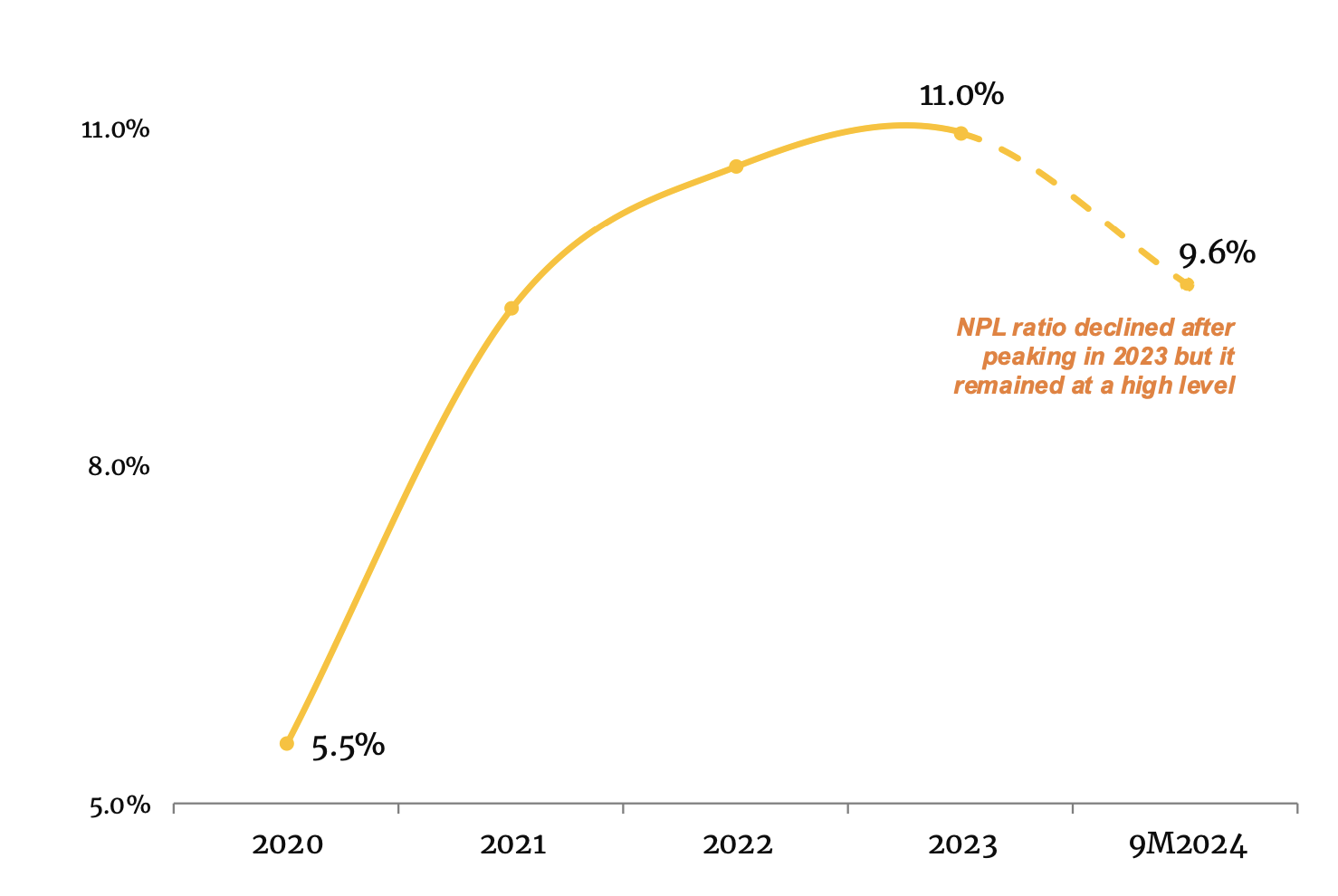

Đơn hàng giảm, người lao động mất việc buộc phải thắt chặt chi tiêu, nhu cầu tiêu dùng giảm mạnh, từ đó ảnh hưởng tiêu cực tới thị trường tài chính tiêu dùng. Người dân hạn chế nhu cầu vay mới để chi tiêu, những người đang có dư nợ đứng trước nguy cơ giảm lương, mất việc làm nên không có khả năng trả nợ. Kết quả, năm 2023 là lần đầu tiên tăng trưởng tín dụng của các công ty tài chính tiêu dùng -9,1%, tỷ lệ nợ xấu (NPL) toàn ngành lên tới 11% (theo FiinGroup).

Nhiều thành viên thị trường đánh giá đây là "cú shock" lớn nhất của ngành tài chính tiêu dùng từ khi ra đời.

Tuy nhiên, bước sang năm 2024, thị trường đã xuất hiện một số tín hiệu phục hồi. Giới phân tích đánh giá thị trường tài chính tiêu dùng Việt Nam đang chuẩn bị cho chu kỳ tăng trưởng mới sau những thách thức kinh tế năm 2023.

Theo số liệu từ FiinGroup, đến cuối tháng 9/2024, tổng dư nợ của các công ty tài chính tiêu dùng trên toàn thị trường đạt khoảng 150 nghìn tỷ đồng, tăng 4,8% so với cùng kỳ 2023 (yoy). Tỷ lệ nợ xấu tại các công ty tài chính tiêu dùng tăng từ mức 5,5% lên 11% vào 2023, đã đạt đỉnh và có dấu hiệu đi xuống. Kết thúc quý 3/2024, tỷ lệ nợ xấu của các công ty tài chính tiêu dùng đạt mức 9,6%, tương đương năm 2021.

Một số đơn vị có sự bứt phá, đơn cử, tăng trưởng cho vay của Mcredit vào cuối tháng 9 năm 2024 đạt 14,4% so với đầu năm nhờ mức nền thấp năm 2023 và tận dụng lợi thế từ các cổ đông lớn (MBBank và SBI Shinsei Bank). Trong khi HDsaison ghi nhận tăng trưởng tín dụng 7,3% so với 2023 nhờ phân khúc cho vay xe máy (chiếm 36% thị phần). Ngược lại, công ty tài chính tiêu dùng lớn nhất là FEcredit cho thấy tăng trưởng cho vay đi ngang so với năm 2023 do tái cấu trúc mô hình kinh doanh, tập trung vào các phân khúc khách hàng ít rủi ro, đặc biệt là công nhân tại các khu công nghiệp, để giảm thiểu tỷ lệ nợ xấu.

Nếu tính chung các ngân hàng thương mại và công ty tài chính, đến cuối tháng 9/2024, dư nợ cho vay tiêu dùng đạt 3 triệu tỷ đồng, tăng 15,7% so với cùng kỳ 2023 (bao gồm cho vay mua nhà để ở).

Công ty Chứng khoán MB (MBS) kỳ vọng tín dụng tiêu dùng sẽ khởi sắc vào năm 2025 do nền kinh tế phục hồi, với tăng trưởng GDP theo kế hoạch được đẩy nhanh và thu nhập hộ gia đình cải thiện sẽ thúc đẩy mạnh mẽ nhu cầu tài chính tiêu dùng.

Ngoài ra, các chính sách hỗ trợ và cải cách của Chính phủ trong lĩnh vực tài chính tiêu dùng sẽ khuyến khích nhu cầu vay. Cụ thể, đối với các khoản vay dưới 100 triệu đồng, khách hàng không cần cung cấp phương án sử dụng vốn chi tiết. Thay vào đó, khách hàng chỉ cần chia sẻ thông tin cơ bản về mục đích vay và khả năng trả nợ của mình.

MBS cũng dự báo chất lượng tài sản của các công ty tài chính tiêu dùng sẽ cải thiện vào năm 2025 nhờ (1) hoạt động sản xuất kinh doanh phục hồi; (2) các công ty tài chính tiêu dùng tăng cường thực hành quản lý rủi ro và áp dụng các tiêu chí cho vay chặt chẽ hơn; (3) nhu cầu tín dụng mạnh hơn vào năm 2025.

Trong khi đó, FiinGroup nhận định tỷ lệ thâm nhập của cho vay tiêu dùng ở Việt Nam vẫn tương đối thấp so với các quốc gia khác ở Châu Á - Thái Bình Dương, báo hiệu dư địa tăng trưởng dồi dào. Cụ thể, đến cuối năm 2023, nợ vay tiêu dùng (bao gồm cho vay mua nhà để ở) tại Việt Nam chỉ chiếm 28,5% GDP, thấp hơn nhiều so với các quốc gia Châu Á khác như HongKong; Malaysia, Hàn Quốc, Đài Loan, Singapore, Trung Quốc, Thái Lan.

Dịp cận Tết, VNPAY và Agribank đẩy mạnh triển khai giải pháp chuyển đổi số giúp hộ kinh doanh và doanh nghiệp tiết giảm chi phí, hạn chế sai sót để tập trung bán hàng mùa cao điểm.

Sau mấy phiên bán ròng liên tiếp, quỹ SPDR Gold Trust đã quay trở lại mua ròng vàng...

Trước áp lực gia tăng mạnh số lượng hóa đơn điện tử và chi phí tuân thủ của doanh nghiệp khi phải xuất hóa đơn từng lần đối với giao dịch nhỏ nhưng tần suất cao, Bộ Tài chính đề xuất mở lại cơ chế hóa đơn tổng theo ngày hoặc tháng để giảm lực hạ tầng công nghệ...

Trong tầm nhìn tăng trưởng bền vững, Chủ tịch ABBank Vũ Văn Tiền chỉ rõ điểm cốt tử: Sự tin tưởng của khách hàng khi họ được lắng nghe, được thấu hiểu và trao giải pháp phù hợp nhất sẽ bền chặt hơn bất kỳ chương trình ưu đãi lãi suất nào.

Thuế đối ứng của Mỹ có ảnh hướng thế nào đến chứng khoán?

Chính sách thuế quan mới của Mỹ, đặc biệt với mức thuế đối ứng 20% áp dụng từ ngày 7/8/2025 (giảm từ 46% sau đàm phán), có tác động đáng kể đến kinh tế Việt Nam do sự phụ thuộc lớn vào xuất khẩu sang Mỹ (chiếm ~30% kim ngạch xuất khẩu). Dưới đây là phân tích ngắn gọn về các ảnh hưởng chính: