Giá vàng trong nước và thế giới

VnEconomy cập nhật giá vàng trong nước & thế giới hôm nay: SJC, 9999, giá vàng USD/oz, biến động giá vàng tăng, giảm - phân tích, dự báo & dữ liệu lịch sử.

Thứ Tư, 04/02/2026

07/08/2021, 07:43

Luỹ kế 6 tháng đầu năm, lợi nhuận trước thuế của 17 ngân hàng niêm yết tăng 55% so với cùng kỳ năm trước, đạt 94.000 tỷ đồng. Trong đó, các ngân hàng quy mô nhỏ dẫn đầu đà tăng trưởng...

Trong khi hầu hết các ngân hàng thương mại tư nhân duy trì đà tăng trưởng mạnh vào quý 2/2021, các ngân hàng thương mại quốc doanh và một vài ngân hàng khác như MBB đã gây bất ngờ cho thị trường khi một số ngân hàng ghi nhận lợi nhuận giảm.

Theo thống kê của Công ty Chứng khoán Maybank Kim Eng (MBKE), luỹ kế 6 tháng đầu năm, lợi nhuận trước thuế của 17 ngân hàng niêm yết tăng 55% so với cùng kỳ năm trước, đạt 94.000 tỷ đồng. Trong đó, các ngân hàng quy mô nhỏ như MSB, SSB và LPB dẫn đầu đà tăng trưởng do cơ sở so sánh thấp và/hoặc ghi nhận khoản phí trả trước từ việc hợp tác kinh doanh bảo hiểm.

Trái lại, các con số ghi nhận của những ngân hàng thương mại quốc doanh tuy không ấn tượng, nhưng cũng không đáng lo ngại. Các ngân hàng này đang thể hiện sự tuân thủ theo lời kêu gọi của Ngân hàng Nhà nước về việc điều chỉnh giảm lợi nhuận, từ đó cho phép họ nhận được hạn mức tín dụng tốt hơn.

“Nếu tình hình dịch bệnh được kiểm soát tốt trong quý 3, chúng tôi tin rằng các ngân hàng này sẽ có thể giải phóng nguồn vốn và chắc chắn rằng sẽ cho thấy lợi nhuận phục hồi mạnh mẽ trong quý 4 và năm 2022”, nhóm nghiên cứu nhận định.

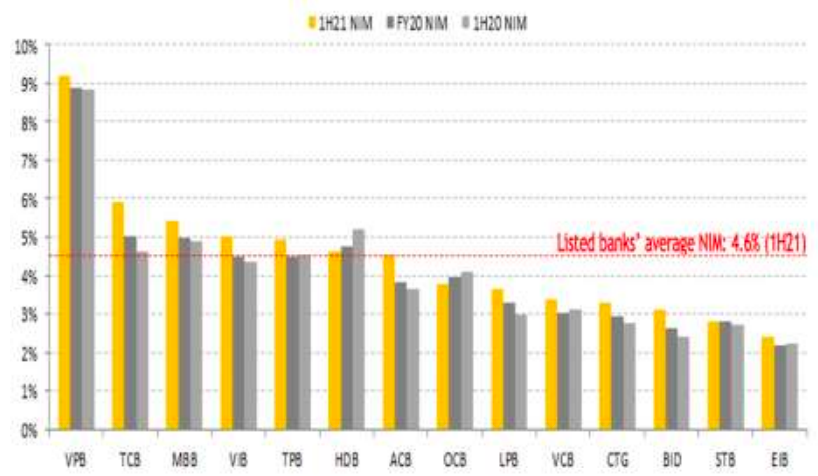

Xét về động lực tăng trưởng trong 6 tháng đầu năm chủ yếu vẫn đến từ thu nhập lãi thuần (NII) khi chiếm 70-80% tổng lợi nhuận hoạt động của các ngân hàng. Trung bình, các ngân hàng đều ghi nhận tăng trưởng NII 33% so với cùng kỳ năm ngoái nhờ tăng trưởng cho vay ổn định và NIM mở rộng lên mức 4,6%.

Ngoài ra, thu nhập từ phí của các ngân hàng cũng tăng trưởng rất mạnh nhờ vào phí bán chéo bảo hiểm, phí thanh toán và phí từ thẻ. Các ngân hàng có sự đóng góp từ quan hệ đối tác banca độc quyền (bao gồm cả phí trả trước và phí hoa hồng) là những ngân hàng có mức tăng trưởng mạnh nhất, bao gồm VCB, ACB, SHB, LPB, MSB…

Nhờ vào thu nhập từ lãi và các khoản thu nhập tương tự tăng vượt trội trong 6 tháng đầu năm, các ngân hàng trong nước đã chủ động tăng trích lập dự phòng để xoá nợ xấu và tăng cường dự phòng rủi ro cho vay trước diễn biến phức tạp của Covid-19. MBKE ước tính tỷ lệ trích lập dự phòng bình quân (hay còn gọi là phí suất tín dụng) của 17 ngân hàng niêm yết sẽ tăng lên mức 1,75% trong nửa đầu năm 2021 (so với mức 1,58% vào quý 1/2021; 1,5% nửa cuối năm 2020 và cả năm 2020).

Phí trích lập dự phòng tăng đột biến tại một số ngân hàng như ACB, SHB hay EIB là do mức cơ sở so sánh thấp. Do đó, ngay cả với mức tăng như vậy, tỷ lệ trích lập dự phòng của các ngân hàng này vẫn ở mức dưới 1,5%.

Riêng về các tỷ lệ an toàn hệ thống, MBKE ước tính các ngân hàng thương mại đang duy trì CAR ở mức 11,3%; tỷ lệ LDR bình quân quanh ngưỡng 78%. Điều này cho thấy các ngân hàng vẫn còn dư địa đáng kể để duy trì NIM trong nửa cuối năm 2021 trong bối cảnh lợi suất cho vay giảm (bằng cách tăng LDR)

Đồng thời, kết thúc 6 tháng đầu năm 2021, tỷ lệ nợ xấu tại các ngân hàng niêm yết vẫn được duy trì ở mức ổn định. Mặt khác, nhờ thu nhập từ lãi và các khoản thu nhập tương tự tăng mạnh, các ngân hàng trong nước đã chủ động tăng cường trích lập dự phòng để củng cố dự phòng rủi ro cho vay.

“Vì vậy, tỷ lệ bao phủ nợ xấu trung bình đã được nâng từ mức 60-70% vào 3 năm trước lên 125% vào cuối năm 2020 và tiếp tục tăng lên mức trung bình 150% vào cuối nửa đầu năm 2021”, MBKE nhận định.

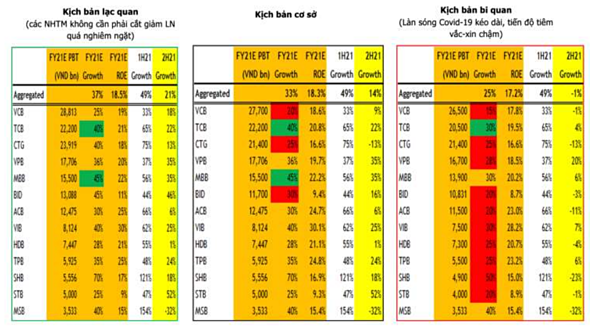

Với kết quả đạt được như trên, nhóm nghiên cứu đưa ra 3 kịch bản về lợi nhuận ngân hàng trong năm 2021. Cụ thể, lợi nhuận ngân hàng tăng 37% với kịch bản lạc quan; 33% với kịch bản cơ sở; 25% với kịch bản bi quan.

Trong đó, kịch bản cơ sở dựa trên đánh diễn biến làn sóng Covid-19 lần thứ 4 sẽ được kiểm soát trong T8/2021; tỷ lệ tiêm chủng đạt 30% dân số (2 liều) vào cuối năm 2021 và 75% trong nửa đầu năm 2022. Do đó, tăng trưởng GDP có thể duy trì ở mức 5,5% năm 2021 và đạt 6,5-6,8% năm 2022; tăng trưởng tín dụng sẽ đạt 12,5- 13% năm 2021 và khoảng 14% năm 2022.

Giá bạc biến động mạnh trong thời gian gần đây, đặt ra những rủi ro không nhỏ cho các nhà đầu tư nhỏ lẻ - một lực lượng quan trọng “tiếp lửa” cho cơn sốt giá kim loại quý này...

Chính phủ đã đặt mục tiêu đạt mức xếp hạng Đầu tư vào năm 2030, tuy nhiên, những diễn biến gần đây và các trao đổi của VinaCapital với một số tổ chức xếp hạng tín nhiệm lớn củng cố quan điểm rằng việc nâng xếp hạng có thể đạt được trong thời gian sớm hơn.

VIC bị ép xuống tận giá sàn trong đợt đóng cửa khiến “cửa” lội ngược dòng của VN-Index đóng sập lại. Chỉ số bốc hơi 1,21% nhưng bất ngờ là độ rộng lại nhỉnh hơn ở phía xanh và tỷ trọng thanh khoản nhóm này vượt trội.

Mặc dù việc sử dụng công ty chứng khoán toàn cầu làm đối tác duy nhất không phải là điều kiện bắt buộc để được nâng hạng lên thị trường Mới nổi thứ cấp nhưng cơ quan quản lý Việt Nam đã hoàn thành tốt yêu cầu này...

Ngân hàng Phát triển Nhật Bản (DBJ) và Chứng khoán SSI công bố thành lập Japan Vietnam Capital Fund, do DBJ và Công ty Quản lý Quỹ SSI đồng quản lý, đánh dấu 20 năm hợp tác giữa hai bên và mở rộng dòng vốn Nhật Bản vào thị trường vốn Việt Nam…

Thuế đối ứng của Mỹ có ảnh hướng thế nào đến chứng khoán?

Chính sách thuế quan mới của Mỹ, đặc biệt với mức thuế đối ứng 20% áp dụng từ ngày 7/8/2025 (giảm từ 46% sau đàm phán), có tác động đáng kể đến kinh tế Việt Nam do sự phụ thuộc lớn vào xuất khẩu sang Mỹ (chiếm ~30% kim ngạch xuất khẩu). Dưới đây là phân tích ngắn gọn về các ảnh hưởng chính: