Hội đồng Quản trị CTCP Tập đoàn Đất Xanh (mã DXG-HOSE) đã thông qua việc góp vốn 100% thành lập ba công ty con với tổng số tiền là 540 tỷ đồng.

Cụ thể, DXG dự kiến rót 500 tỷ đồng tương ứng 100% để thành lập Công ty TNHH MTV Đất Xanh Finance. Vai trò đại diện phần vốn của DXG tại đây được giao cho ông Dương Văn Bắc, Giám đốc tài chính DXG.

Tiếp theo DXG sẽ góp 20 tỷ đồng, tương ứng 100% vốn điều lệ để lập Công ty TNHH Patheon Holdings, người đại diện phần vốn góp là ông Nguyễn Đức Hoàng và góp tiếp 20 tỷ, tương ứng tỷ lệ 100% vốn điều lệ để lập Công ty TNHH Athena Invest, do ông Nguyễn Bảo Toàn là người đại diện toàn bộ phần vốn góp của DXG tại công ty trên.

Cả ba công ty trên có chung địa điểm là 2W Ung Văn Khiêm, phường 25, quận Bình Thạch, Tp. HCM.

Kết thúc 9 tháng đầu năm 2021, doanh thu của DXG đạt gần 7.820 tỷ đồng và 882 tỷ đồng lãi ròng (cùng kỳ đạt 1.877 tỷ đồng doanh thu thuần và lỗ ròng 388 tỷ đồng). Như vậy, Đất Xanh đã thực hiện được 87% kế hoạch doanh thu và 65% kế hoạch lợi nhuận năm.

Cũng theo BCTC hợp nhất quý 3/2021, DXG có 75 công ty con với tỷ lệ nắm giữ từ 47,44% đến 100% vốn điều lệ với đa số hoạt động trong lĩnh vực kinh doanh và môi giới bất động sản.

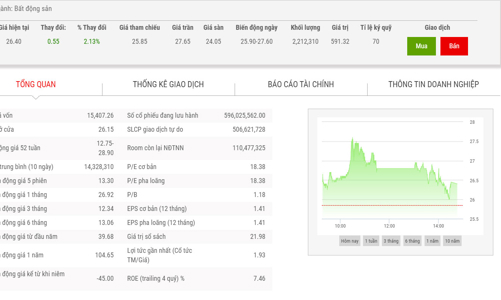

Đóng cửa phiên giao dịch ngày 19/11, giá cổ phiếu DXG điều chỉnh giảm 2,7% về mức 26.550 đồng/cổ phiếu. Tuy nhiên Công ty Cổ phần Chưng khoán Bản Việt (VCSC) đã nâng giá mục tiêu dành cho DXG thêm 31% lên 31.900 đồng/CP nhưng điều chỉnh khuyến nghị từ "mua" thành "khả quan" khi giá cổ phiếu của công ty đã tăng 29% trong 3 tháng qua.

VCSC cho biết, việc tăng giá mục tiêu của chúng tôi chủ yếu là do cập nhật mô hình định giá mục tiêu đến cuối năm 2022 và định giá cao hơn đối với dự án Gem Sky World (GSW) và mảng dịch vụ môi giới.

Đồng thời, VCSC điều chỉnh giảm 7% dự báo lợi nhuận sau thuế sau lợi ích CĐTS năm 2021 xuống còn 1,2 nghìn tỷ đồng chủ yếu do đợt dịch COVID-19 thứ tư nghiêm trọng tại Việt Nam làm ảnh hưởng đến mảng dịch vụ môi giới. Trong năm 2022, chúng tôi kỳ vọng việc bàn giao tại GSW và Opal Skyline cũng như sự phục hồi của mảng dịch vụ môi giới sẽ hỗ trợ dự báo lợi nhuận sau thuế sau lợi ích CĐTS của chúng tôi là 1,4 nghìn tỷ đồng ( 18% so với năm 2021).

Ngoài ra, VCSC cũng kỳ vọng DXG sẽ tiếp tục bán hàng tại dự án GSW vào quý 4/2021 nhưng hoãn việc mở bán chính thức tại các dự án Opal Cityview (khoảng 1.500 căn hộ trung cấp tại Bình Dương) đến năm 2022 do dịch COVID-19 tiếp tục ảnh hưởng nghiêm trọng tại tỉnh này. Do đó, chúng tôi dự báo giá trị doanh số bán hàng năm 2021 đạt 4,3 nghìn tỷ đồng (-27% YoY, -19% so với dự báo trước đây).

Đồng thời, VCSC duy trì dự báo giá trị doanh số bán hàng năm 2022 đạt 8,6 nghìn tỷ đồng ( 97% so với dự phóng năm 2021), được hỗ trợ bởi hoạt động bán hàng cho các giai đoạn tiếp theo đang diễn ra tại GSW, các dự án mới mở bán ở Bình Dương và khởi động trở lại dự án Gem Riverside (Thủ Đức, TP. HCM).

VCSC cũng cho biết rủi ro đối với cổ phiếu DXG là rủi ro pha loãng từ phương án phát hành riêng lẻ lên đến 200 triệu cổ phiếu (tối đa 34% số cổ phiếu đang lưu hành) với giá phát hành không thấp hơn 20.000 đồng/CP - hiện tại chúng tôi chưa ghi nhận phương án phát hành này trong mô hình định giá do thông tin chi tiết còn hạn chế.

![[Interactive]: Toàn cảnh kinh tế Việt Nam quý 4/2025](https://premedia.vneconomy.vn/files/uploads/2026/01/06/3e4055b2e2264c47bacde654709d0e80-61735.png?w=1050&h=630&mode=crop)