Trong nhận định về kinh tế vĩ mô và thị trường chứng khoán Việt Nam vừa đưa ra, ông Michael Kokalari Giám đốc phòng Phân tích Kinh tế vĩ mô và Nghiên cứu thị trường của VinaCapital cho rằng sự tăng trưởng xuất khẩu vượt bậc của Việt Nam sang Mỹ trong năm nay sẽ chững lại vào năm tới vì nền kinh tế Mỹ có khả năng hướng đến hạ cánh mềm với tốc độ tăng trưởng GDP chậm lại nhưng không sụp đổ.

Xuất khẩu của Việt Nam sang Mỹ chậm lại sẽ dẫn đến sự giảm sút trong tăng trưởng sản lượng sản xuất, vì phần lớn sản phẩm sản xuất ở Việt Nam được bán ra cho khách hàng nước ngoài và Mỹ là thị trường xuất khẩu lớn nhất của Việt Nam. Tuy nhiên, không kỳ vọng xuất khẩu hoặc sản lượng sản xuất sẽ thực sự giảm vào năm tới vì dòng vốn đầu tư trực tiếp nước ngoài ổn định đảm bảo ngày càng có nhiều nhà máy mới bắt đầu sản xuất và xuất khẩu sản phẩm mỗi năm.

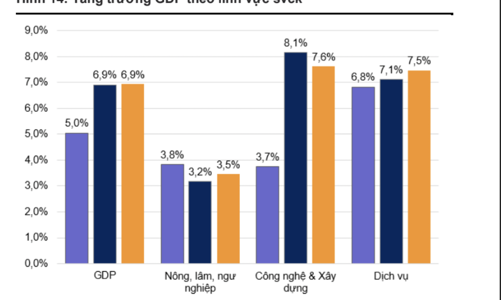

VinaCapital dự báo Việt Nam sẽ đạt mức tăng trưởng GDP 6,5% trong cả năm 2024 và 2025 mặc dù kỳ vọng cơ cấu tăng trưởng sẽ đến từ các yếu tố nội tại vào năm tới.

Trong năm 2024, tâm lý người tiêu dùng vẫn chưa khởi sắc làm ảnh hưởng đến tăng trưởng kinh tế của đất nước mặc dù tâm lý tiêu dùng đã cải thiện dần trong năm.

Tiêu dùng chiếm hơn 60% nền kinh tế Việt Nam so với khoảng 25% cho sản xuất nên tiêu dùng mạnh mẽ hơn sẽ dễ dàng bù đắp cho sự tăng trưởng xuất khẩu/sản xuất chậm hơn dự báo vào năm tới. Chính phủ Việt Nam cho biết sẽ tăng trưởng đầu tư đáng kể cho cơ sở hạ tầng vào năm 2025 và kỳ vọng rằng việc này cũng sẽ làm người tiêu dùng cảm thấy tự tin hơn để tăng chi tiêu.

Báo cáo kỳ vọng Chính phủ sẽ thúc đẩy đầu tư cơ sở hạ tầng và thực hiện các bước quan trọng để hồi phục thị trường bất động sản vào năm 2025. Việc tăng chi tiêu cho cơ sở hạ tầng chiếm khoảng 5-6% GDP không đủ để thúc đẩy nền kinh tế Việt Nam hoặc củng cố niềm tin tiêu dùng. Tuy nhiên, việc kết hợp với tiến độ nhanh hơn của các dự án hạ tầng như sân bay mới của Tp.HCM và đường vành đai mới tại Hà Nội có thể khiến người tiêu dùng cảm thấy tự tin hơn trong chi tiêu nhờ "hiệu ứng tài sản" liên quan tới bất động sản mà phần lớn người tiêu dùng thuộc tầng lớp trung lưu ở Việt Nam sở hữu.

Ông Michael Kokalari cũng đã phác thảo một sơ đồ về mức tăng trưởng GDP dự kiến cho năm 2025 trong ba trường hợp. Thứ nhất, nếu Chính phủ không làm gì để bù đắp cho sự chậm lại của xuất khẩu sang. Mỹ vào năm tới tăng trưởng GDP sẽ chỉ ở mức 4,5%; Thứ hai nếu Chính phủ chỉ tăng cường đầu tư vào cơ sở hạ tầng để ứng phó với nhu cầu chậm lại các sản phẩm Made in Vietnam tăng trưởng GDP sẽ ở mức 5,0%; Thứ ba nếu Chính phủ đẩy mạnh thị trường bất động sản và vừa đầu tư vào cơ sở hạ tầng, tăng trưởng GDP sẽ đạt 6,5%.

Ý nghĩa của tăng trưởng kinh tế đối với thị trường chứng khoán Việt Nam, theo chuyên gia của VinaCapital, sự dịch chuyển tăng trưởng GDP của Việt Nam từ việc được thúc đẩy bởi các yếu tố bên ngoài trong năm 2024 sang các yếu tố nội tại vào năm 2025 sẽ có lợi cho thị trường chứng khoán vì phần lớn hàng xuất khẩu của Việt Nam được sản xuất bởi các công ty FDI không được niêm yết trên thị trường chứng khoán. Vì điều này cùng với nhiều lí do khác, VinaCapital dự báo tăng trưởng EPS của Vn-Index sẽ tăng từ 18% trong năm 2024 lên 23% vào năm 2025.

Tăng trưởng lợi nhuận nhóm bất động sản được dự báo dẫn đầu với mức tăng 105% chủ yếu nhờ kỳ vọng về sự gia tăng hoạt động phát triển bất động sản.

Chất lượng lợi nhuận của Việt Nam rất cao thể hiện qua tỷ suất lợi nhuận trên vốn chủ sở hữu của toàn thị trường dự kiến khoảng 16% vào năm tới mặc dù tỷ lệ nợ ròng trên vốn chủ sở hữu của thị trường chứng khoán Việt Nam chỉ khoảng 24%. Cả hai chỉ số này đều ở mức khả quan so với các thị trường chứng khoán mới nổi trong khu vực như Thái Lan, Malaysia, Indonesia, Phillippines.

ROE của các thị trường này dao động từ khoảng 10-14% trong khi tỷ lệ D/E ròng của các thị trường này dao động từ 50-100%.

Hơn nữa, mức định giá P/E dự phóng khoảng 10x của Việt Nam thấp hơn khoảng 25% so với các thị trường cùng khu vực và VinaCapital kỳ vọng tăng trưởng lợi nhuận CAGR 17% trong giai đoạn 2023-2025 so với mức tăng trưởng lợi nhuận khoảng 3-13% của 4 quốc gia cùng khu vực. Định giá P/E 10.1x của thị trường chứng khoán Việt Nam cũng rất thấp so với mức lịch sử, thị trường chỉ giao dịch ở mức định giá thấp như thế này một lần trong 10 năm qua vào thời kỳ Covid.

![[Interactive]: Toàn cảnh kinh tế Việt Nam tháng 2/2026](https://premedia.vneconomy.vn/files/uploads/2026/03/06/ed5df1ed91b448eab0317c050609f0f2-74021.png?w=1050&h=630&mode=crop)

![[Interactive]: Toàn cảnh kinh tế Việt Nam tháng 2/2026](https://premedia.vneconomy.vn/files/uploads/2026/03/06/ed5df1ed91b448eab0317c050609f0f2-74021.png?w=600&h=337&mode=crop)

![[Trực tiếp]: Đối thoại chuyên đề “Xung đột tại Iran: Tác động đến kinh tế toàn cầu”](https://premedia.vneconomy.vn/files/uploads/2026/03/07/83faea65655c4cad855339875a919eac-74103.jpg?w=600&h=337&mode=crop)