Giá vàng trong nước và thế giới

VnEconomy cập nhật giá vàng trong nước & thế giới hôm nay: SJC, 9999, giá vàng USD/oz, biến động giá vàng tăng, giảm - phân tích, dự báo & dữ liệu lịch sử.

Thứ Tư, 28/01/2026

Thu Minh

25/06/2025, 14:12

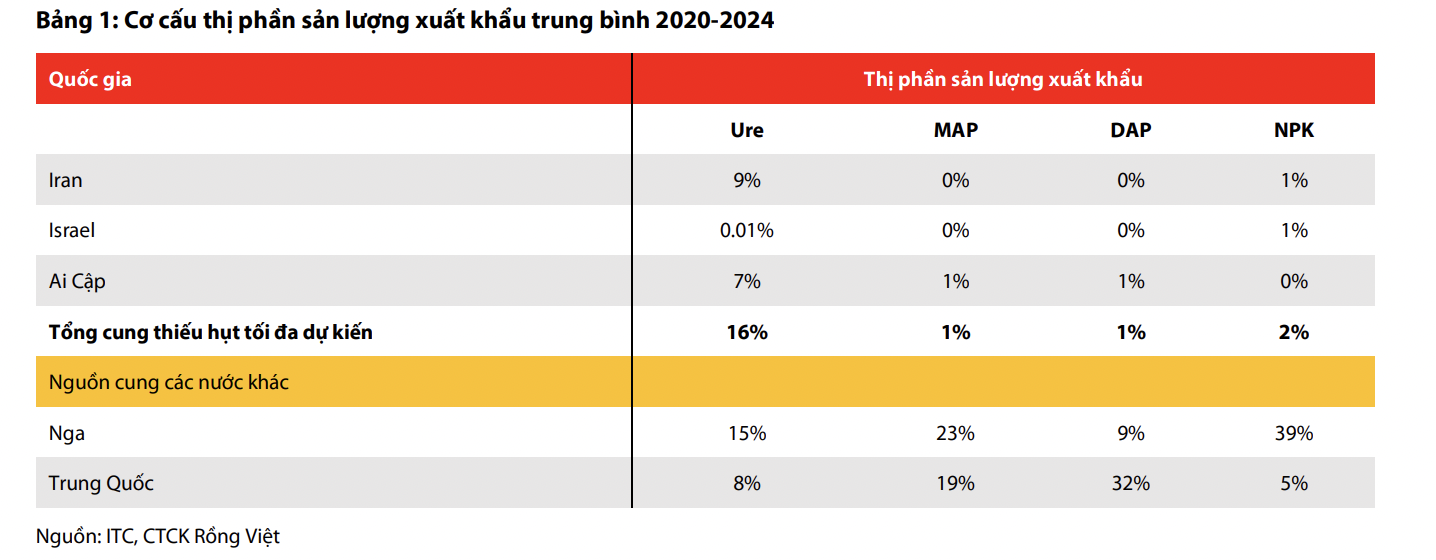

DCM và DPM hưởng lợi khi chiến tranh leo thang nhờ sự tăng giá khí đầu vào và sự thiếu hụt khoảng 16% tổng cung xuất khẩu phân Ure đến từ Ai Cập (7%) và Iran (9%).

Chứng khoán Rồng Việt vừa có cập nhật triển vọng ngành phân bón trong đó nhấn mạnh căng thẳng Trung Đông đẩy giá phân bón tăng, đặc biệt trong ngắn hạn.

Mức độ ảnh hưởng phụ thuộc vào diễn biến xung đột và có sự khác nhau giữa các loại phân. Nếu chiến tranh leo thang, giá dầu tăng sẽ kéo theo giá khí và ure, từ đó tác động dây chuyền đến các loại phân bón khác do mối liên hệ với phân Ure. Tuy nhiên, phân Ure chịu ảnh hưởng mạnh nhất, trong khi các loại phân khác như phosphate và NPK ít biến động hơn.

Theo đó, mảng Ure kỳ vọng hưởng lợi nhiều hơn các mảng phân khác. Trong ngắn hạn, căng thẳng Trung Đông sẽ ảnh hưởng mạnh lên giá bán của các doanh nghiệp phân Ure như DCM, DPM hơn các doanh nghiệp kinh doanh phân gốc Phosphate như DDV, LAS và phân NPK như BFC.

DCM và DPM hưởng lợi khi chiến tranh leo thang nhờ sự tăng giá khí đầu vào và sự thiếu hụt khoảng 16% tổng cung xuất khẩu phân Ure đến từ Ai Cập (7%) và Iran (9%). Ai Cập không tham gia trực tiếp chiến tranh nhưng đã tạm ngừng sản xuất bởi cuộc chiến tranh do 60% trữ lượng khí sản xuất Ure đến từ Israel.

Mức độ tác động sắp tới tùy thuộc vào diễn biến xung đột. Nếu căng thẳng gia tăng, giá dầu leo thang sẽ kéo theo giá khí và ure tăng. So với cuộc chiến Nga-Ukraine (2/2022), khi Nga cắt bớt nguồn cung khí đốt cho EU, ảnh hưởng lần này nhẹ hơn do Trung Quốc đã khôi phục xuất khẩu và hiện chưa phải mùa vụ cao điểm.

Diễn biến giá cổ phiếu DCM và DPM trong ngắn hạn sẽ ảnh hưởng bởi biến động giá phân Ure nhờ tỷ lệ tương quan (Correlation) với giá phân ở mức cao đạt 0.7 giai đoạn từ tháng 1/2019 – 2/2025.

Kế tiếp là phân gốc phosphate (MAP, DAP). Mức độ ảnh hưởng thấp hơn nhóm Ure do chi phí đầu vào không thay đổi quá nhiều khi giá axit sulfuric dự kiến giảm sẽ bù đắp cho sự tăng giá của Amoni trong trường hợp căng thẳng Trung Đông leo thang.

Trong cơ cấu nguyên liệu của phân gốc phosphate như phân DAP thì axit sulfur chiếm 29%, amoni chiếm 25%, quặng apatit chiếm 43%. Đối với phân MAP thì cơ cấu nguyên liệu thay đổi với tỷ trọng quặng apatit cao hơn do sử dụng quặng có trữ lượng P2O5 chiếm 50% thay vì 46% như DAP.

Giá DAP tăng mạnh gần đây do Trung Quốc hạn chế xuất khẩu và giá DAP Trung Quốc neo cao do chi phí axit sulfuric đầu vào tăng. Giá axit sulfuric leo thang vì giá sulfur Canada (nguồn nhập khẩu chính của Trung Quốc) tăng mạnh, kết hợp với nhu cầu cao từ Trung Quốc, Morocco và việc bảo trì nhà máy sulfur tại Trung Quốc. Khi giá dầu Brent tăng, giá sulfur dự kiến giảm nhờ Canada tăng sản xuất.

Ngược lại, giá dầu giảm sẽ khiến việc sản xuất lại Sulfur bị chậm và neo giá sulfur ở mức cao.

Hiện giá sulfur đã giảm còn 257 USD/tấn tăng 260% so với cùng kỳ từ đỉnh 281 USD/tấn, giúp giảm giá axit sulfuric tại Trung Quốc trong tương lai. Giá ammonia lỏng tại Trung Quốc ổn định ở mức 2.378-2.400 RMB/tấn (theo Sunsir). Do dữ liệu hạn chế, chúng tôi sử dụng giá ammonia Trung Đông làm tham chiếu để xem xu hướng (do Trung Quốc nhập ammonia từ Indonesia). Hiện tại, giá ammonia lỏng Trung Đông giảm 5% so với cùng kỳ.

Cuối cùng là các doanh nghiệp kinh doanh phân NPK. Giá bán phân NPK cũng tăng sau thông tin chiến tranh do chi phí đẩy từ các loại phân đơn, phân kép đầu vào. Tuy nhiên, giá phân đơn, phân kép đầu vào (Ure, DAP, Kali SA) tăng nhanh hơn giá bán phân NPK nên mức độ hưởng lợi thấp hơn.

Giá bán phân NPK khó tăng do sự cạnh tranh mạnh mẽ của thị trường nội địa và các nước xuất khẩu như Trung Quốc và Nga. Bên cạnh đó, từ 1/7/2025, thuế nhập khẩu 40% của EU áp thuế Nga sẽ khiến Nga đẩy mạnh sang các thị trường khác như Việt Nam.

Cả VIC lẫn VHM đều giảm sàn trong phiên sáng nay đã chiếm gần hết mức giảm 24,77 điểm của VN-Index sáng nay. Ảnh hưởng lan tỏa lên thị trường cũng khá mạnh nhưng độ rộng cũng như biên độ giảm giá cổ phiếu chưa thể hiện trạng thái bán tháo.

Tether, tổ chức phát hành stablecoin lớn nhất thế giới, đã mua tới 27 tấn vàng, tương đương 4,4 tỷ USD, chỉ trong quý 4/2025, qua đó trở thành một trong những bên mua vàng lớn nhất trên thị trường gần đây...

“Thị trường đã có những biến động lớn trong mấy ngày qua. Phát biểu của ông Trump về tỷ giá USD càng thêm dầu vào lửa”, một chiến lược gia nhận xét...

Báo cáo tài chính của các công ty công nghệ lớn và kết quả cuộc họp của Fed sẽ chi phối thị trường trong những phiên tới...

Kế hoạch tăng vốn giá trị theo kế hoạch dự kiến ghi nhận gần 100 nghìn tỷ đồng, điều này có thể ảnh hưởng tới thanh khoản trên thị trường chứng khoán khi một phần lượng tiền đã và sẽ bị thu hút trong bối cảnh làn sóng IPO/tăng vốn/đấu giá cổ phần đang mạnh mẽ trở lại.

Thuế đối ứng của Mỹ có ảnh hướng thế nào đến chứng khoán?

Chính sách thuế quan mới của Mỹ, đặc biệt với mức thuế đối ứng 20% áp dụng từ ngày 7/8/2025 (giảm từ 46% sau đàm phán), có tác động đáng kể đến kinh tế Việt Nam do sự phụ thuộc lớn vào xuất khẩu sang Mỹ (chiếm ~30% kim ngạch xuất khẩu). Dưới đây là phân tích ngắn gọn về các ảnh hưởng chính: