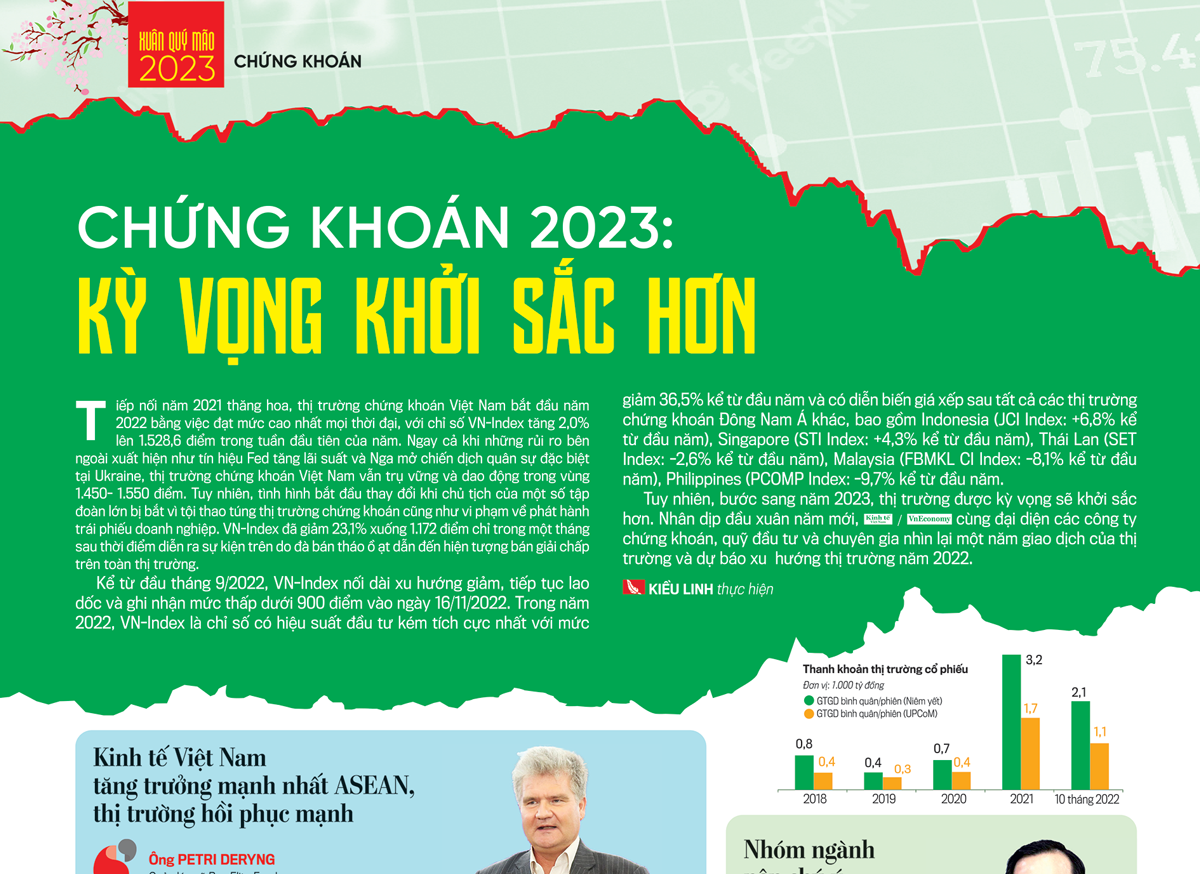

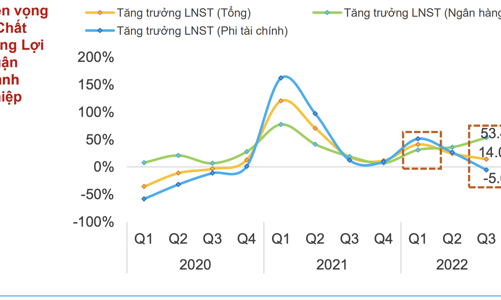

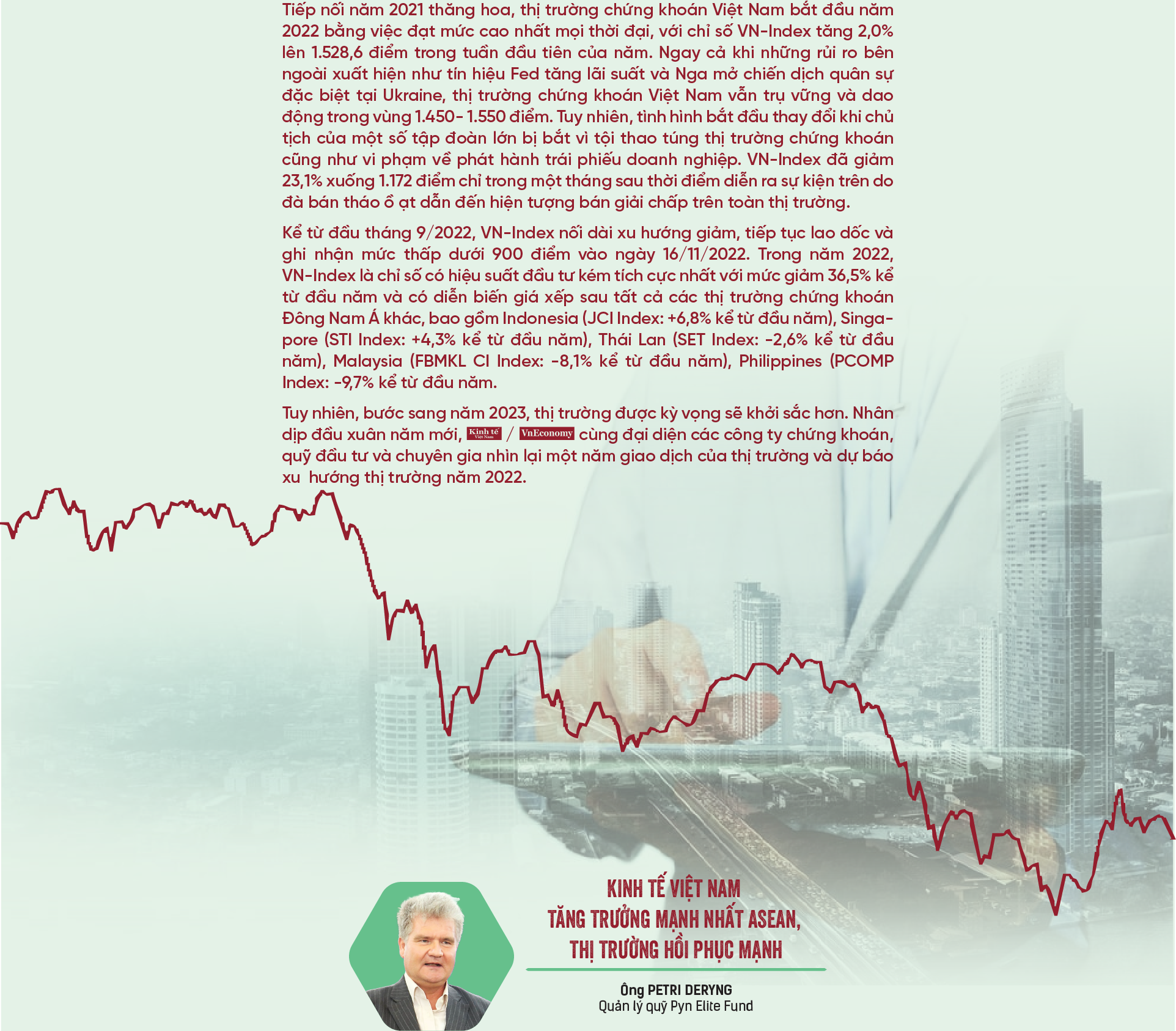

“2022 quả là một năm quá khó khăn với thị trường chứng khoán Việt Nam khi các cơ quan quản lý thực hiện các biện pháp kỷ luật trong thị trường tài chính. Tuy nhiên, phải nói rằng các biện pháp mạnh tay xử lý của các cơ quan quản lý đã đạt được kết quả tích cực, hành vi thao túng cổ phiếu trắng trợn của một số công ty đã được giải quyết và chặn đứng việc các công ty bất động sản phát hành trái phiếu một cách phi đạo đức. Niềm tin vào thị trường đã được cải thiện, và chúng ta có thể kỳ vọng VN-Index sẽ đi theo lộ trình tăng trưởng của nền kinh tế Việt Nam và lợi nhuận doanh nghiệp trong một năm tới. Trong số các nước ASEAN, triển vọng tăng trưởng kinh tế và tăng trưởng lợi nhuận của các công ty niêm yết trong vài năm tới tại Việt Nam là mạnh nhất. Theo đó, quỹ kỳ vọng tăng trưởng kinh tế Việt Nam trong năm tới là 5,5%. Con số này thấp hơn khoảng một điểm phần trăm so với mục tiêu 6,5% của chính phủ chủ yếu do kỳ vọng yếu hơn trong xuất khẩu.

Các nhà đầu tư nước ngoài đã tận dụng triệt để các điều kiện bất ổn trong thị trường tài chính của Việt Nam. Khối ngoại mua ròng 685 triệu USD trên thị trường Việt Nam trong tháng 11/2022, là mức con số kỷ lục. Nhờ vào số lượng đăng ký ròng của quỹ PYN Elite, quỹ đã có thể mua cổ phiếu ở mức giá thấp nhất bằng lượng tiền dự trữ tích lũy của mình. Chúng tôi cũng đã xây dựng một vị trí ngân hàng hoàn toàn mới, hiện có tỷ trọng 9% trong danh mục đầu tư của PYN Elite”.

“Lạm phát toàn cầu đã hạ nhiệt. Lạm phát của Mỹ đã giảm và dự báo đến tháng 6, tháng 7/2023 lạm phát này sẽ giảm khá mạnh. Thông thường Mỹ sẽ so sánh lạm phát với 12 tháng trước. Thời điểm tháng 6/2023 họ sẽ so với thời điểm tháng 6/2022 là giai đoạn giá năng lượng tăng cao, đến đầu 2023 giá năng lượng sẽ còn điều chỉnh giảm kéo theo lạm phát giảm. Tuy không thể về mức 2% nhưng chắc chắn không thể cao như hiện nay. Như vậy thị trường kỳ vọng đỉnh lãi suất của Fed sẽ đạt được vào đầu năm 2023 và nửa sau năm 2023 sẽ không còn áp lực tăng lãi suất nữa. Thị trường chứng khoán là thị trường của sự kỳ vọng, luôn luôn đi trước diễn biến của chính sách vĩ mô. Khi kỳ vọng của nhà đầu tư là Fed giảm tăng lãi suất và điều này diễn ra như vậy, lãi suất thực tế tăng thấp hơn kỳ vọng của nhà đầu tư thì khi đó thị trường chứng khoán sẽ có diễn biến tích cực.

Về định giá, thị trường đang ở vùng giá rẻ khi P/E xuống quanh mức 10 lần. Trong lịch sử, thị trường chứng khoán Việt Nam đây mới là lần thứ ba P/E xuống dưới mức 10 lần. Hai lần trước vào thời khủng khoảng 2010-2011 và thời điểm đại dịch Covid-19. Và ở thời điểm này là tốt nhất để đầu tư. Nếu đầu tư vào giai đoạn rẻ thế này thì cơ hội chiến thắng của nhà đầu tư sẽ rất cao. Bởi vì khi chúng ta đầu tư tầm nhìn dài hạn nếu nhìn lại đồ thị Vn-Index trong vòng 10 năm thì chỉ thấy đồ thị đi lên. Nhìn sang một thị trường tương đồng với chúng ta là thị trường chứng khoán Mỹ chúng ta cũng thấy đồ thị S&P500 cũng chỉ là một đường đi lên. Trong đó mỗi cú sụt giảm của thị trường chỉ là một chấm rất nhỏ trên tổng thể đồ thị đó”.

“Thị trường đã qua thời điểm khó khăn nhất nhưng sự tắc nghẽn thanh khoản vẫn chưa thể giải quyết khi áp lực lãi suất vẫn còn cao, nhà đầu tư rõ ràng có những kênh tốt hơn từ các tài sản đầu tư theo lãi suất cố định.

Để thu hút dòng tiền từ nhà đầu tư quay trở lại, thứ nhất lãi suất cần phải điều chỉnh ở mức thấp để giảm áp lực trả nợ cũng như thu hút nhà đầu tư vào kênh đầu tư chứng khoán nhiều hơn thay vì các tài sản đầu tư theo lãi suất cố định. Thứ hai, chính phủ cũng như doanh nghiệp cùng chung tay giải quyết các vấn đề bất cập như trái phiếu, bất động sản để một phần tạo niềm tin cho thị trường, một phần cải thiện nội tại doanh nghiệp. Cuối cùng, các doanh nghiệp cũng phải cải thiện khả năng quản lý tài chính và chú trọng hơn vào việc công bố thông tin đầy đủ và kịp thời đến nhà đầu tư. Qua đó tạo dựng được niềm tin từ phía nhà đầu tư, thanh khoản cũng sẽ tăng trở lại, kết hợp với đó là sự ổn định sẽ khiến các công ty chứng khoán cấp margin cao hơn cho các nhà đầu tư.

Về triển vọng thị trường, nền kinh tế Việt Nam có độ mở lớn nên sẽ chịu tác động từ những rủi ro vĩ mô toàn cầu trong năm 2023, có thể kể đến như cuộc chiến ở Ukraine, nguy cơ suy thoái kinh tế ở Mỹ, chính sách chống dịch của Trung Quốc, lãi suất tăng, USD mạnh lên và nguy cơ suy thoái kinh tế ngày càng tăng ở châu Âu. Thị trường đã chứng kiến đợt suy giảm mạnh để phản ánh các rủi ro nêu trên và đang dần ổn định lại. Tôi cho rằng đầu năm 2023 chúng ta sẽ có thị trường sideways tích lũy và triển vọng sáng hơn từ nửa cuối 2023.

Với bối cảnh hiện tại, đầu năm 2023, nhà đầu tư nên chú ý đến nhóm ngành ít bị ảnh hưởng bởi kinh tế thế giới nói chung và Việt Nam nói riêng. Trong đó, những ngành mang tính phòng thủ cao bao gồm: tiện ích, chăm sóc ý tế, hàng tiêu dùng thiết yếu, ngoài ra nhóm bất động sản khu công nghiệp cũng đáng được quan tâm khi vốn FDI thực hiện vẫn rất tích cực. Từ giữa 2023, khi các tín hiệu kinh tế toàn cầu sáng hơn có thể quan tâm đến các nhóm ngành xuất nhập khẩu, logistics, cảng biển. Đặc biệt, nhà đầu tư nên tập trung theo dõi nhóm bất động sản và ngân hàng ngay khi các chính sách hỗ trợ thị trường trái phiếu, bất động sản rõ ràng hơn”.

“Sau khi thị trường giảm rất mạnh, nhà đầu tư nước ngoài đã liên tục mua ròng suốt từ tháng 10 đến cuối năm 2022, một phần là định giá thấp nhưng mà đối với nhà đầu tư nước ngoài thì quan trọng là họ nhìn vào triển vọng dài hạn của kinh tế Việt Nam. Chúng tôi đã nói chuyện với các nhà đầu tư nước ngoài, họ rất lạc quan về kinh tế, về triển vọng kinh tế Việt Nam trong dài hạn.

Thứ nhất là do chúng ta có một cơ cấu dân số vàng, nghĩa là chúng ta có hơn 2 người lao động cho một người phụ thuộc, thông thường cơ cấu dân số vàng này sẽ kéo dài khoảng 30 đến 35 năm. Một điểm thứ hai là người dân của chúng ta thực ra được giáo dục rất tốt, Chính phủ đã phổ cập tiểu học, điểm số nếu mà so với cả mức trung bình ở trên thế giới cũng ở mức cao. Tỷ lệ nữ tham gia vào lực lượng lao động cũng ở mức cao, khoảng 88%. Và khi các nhà đầu tư nhìn vào Việt Nam, ước tính đến năm 2030 Việt Nam sẽ trở thành 1 trong 10 thị trường tiêu dùng lớn nhất ở trên thế giới. Trong khi đó, chúng ta có dân số trẻ, mức độ ứng dụng công nghệ rất cao.

Các nhà đầu tư nước ngoài cũng kỳ vọng là Việt Nam sẽ được nâng hạng lên thị trường mới nổi. Theo một thống kê của giám đốc điều hành dịch vụ tài chính của J.P.Morgan ở khu vực châu Á- Thái Bình Dương, nếu Việt Nam được nâng hạng lên thị trường mới nổi thì có khoảng 5 tỷ USD ở các quỹ ETF sẽ đổ vào Việt Nam. Và chính vì vậy, rất nhiều nhà đầu tư nước ngoài nhìn nhận bây giờ là giai đoạn định giá thấp thì họ coi đây là một cơ hội rất tốt để đầu tư vào thị trường Việt Nam. Ví dụ như quỹ Templeton Frontier Markets Fund chẳng hạn, bây giờ họ đã và đang phân bổ ở Việt Nam cao hơn so với chỉ số tham chiếu của họ khoảng hơn 10%.

Triển vọng kinh tế Việt Nam về mặt dài hạn rất sáng sủa. Năm 2023 sẽ có mấy yếu tố ảnh hưởng đến kinh tế mà chúng ta cần phải theo dõi. Thứ nhất, chính sách thắt chặt tiền tệ của Mỹ rõ ràng chưa kết thúc. Một số kỳ vọng sẽ kết thúc trong quý I năm 2023, tôi cũng hy vọng là sẽ kết thúc trong năm 2023, nhưng với mức đỉnh lãi suất có thể là phải lên đến khoảng 4,8 đến 5%. Thứ hai, đó là chính sách Zero-Covid của Trung Quốc thì liệu Trung Quốc có mở cửa trong năm 2023 hay không? Nếu mà Trung Quốc mở ra rõ ràng là sẽ có cầu tăng đột biến, cả về du lịch, cả về hàng hóa”.

“Để đánh giá xu hướng thị trường năm 2023 cần nhìn nhận thị trường chứng khoán Việt Nam phụ thuộc vào bốn sự kiện lớn. Thứ nhất, bên ngoài là kinh tế Mỹ, rủi ro suy thoái, biến động lạm phát, động thái tăng lãi suất của Fed. Thứ hai là Trung Quốc với ảnh hưởng chính từ rủi ro thị trường bất động sản, trái phiếu bất động sản và chính sách Zero Covid mà đại lục này theo đuổi lâu nay, thậm chí có thể xuất hiện bất ổn chính trị khi đó tác động lớn đến Việt Nam. Thứ ba, trong nước là các sự kiện, biến cố liên quan tới trái phiếu doanh nghiệp, trong kịch bản tiêu cực nhất trái phiếu doanh nghiệp đổ vỡ có thể gây ra khủng hoảng thị trường bất động sản kéo theo ảnh hưởng tới cả hệ thống ngân hàng và tăng trưởng kinh tế. Ở tầm vĩ mô gồm lạm phát, tỷ giá, lãi suất, là yếu tố thứ tư quyết định xu hướng thị trường 2023.

Tách ra từng yếu tố ta thấy, với Mỹ căng thẳng tăng trưởng đã hạ nhiệt, kịch bản Mỹ hạ cánh mềm hoặc suy thoái nhẹ đang được đánh giá cao. Trong kịch bản này đồng đô la suy yếu tác động tới tích cực tới các thị trường mới nổi, do đó yếu tố Mỹ không đáng lo ngại. Với yếu tố thứ hai là thị trường Trung Quốc thì tính phức tạp chưa nắm bắt được, mức độ lan tỏa rất lớn cần theo dõi thêm để đánh giá. Với trái phiếu doanh nghiệp là câu chuyện chúng ta cũng chưa thể kết luận vì áp lực đáo hạn 2023 vẫn rất lớn, hiện tại thị trường vẫn đang chờ đợi các biện pháp hỗ trợ từ Chính phủ. Nếu Chính phủ không có các giải pháp can thiệp để bình ổn thị trường thì rủi ro trái phiếu doanh nghiệp vẫn áp lực lên thị trường chứng khoán, khó để bước vào giai đoạn tăng trưởng. Cuối cùng, vĩ mô nội tại Việt Nam về mặt tỷ giá lãi suất thanh khoản dần hạ nhiệt, nếu thị trường trái phiếu mà quá xấu sẽ tác động ngược lại thanh khoản, từ đó ảnh hưởng tiêu cực đến thị trường chứng khoán.

Với định giá của thị trường hiện tại thì tôi không đánh giá cao Vn-Index lao đốc điều chỉnh sâu trong năm 2023, nhưng để vươn lên 1.500 điểm cần quan sát thêm yếu tố về thị trường trái phiếu doanh nghiệp”.

“Dòng tiền nhà đầu tư cá nhân sẽ sớm quay lại trong năm 2023 nhờ triển vọng tích cực từ thanh khoản trên thị trường tài chính.

Thứ nhất, hiện nay Chính phủ đã có động thái nới lỏng giảm áp lực cho thanh khoản thông qua giải pháp tăng room tín dụng cho Ngân hàng, áp lực về room hiện tại được cởi bỏ, thanh khoản ổn định trở lại. Thứ hai, Bộ Tài chính trình Chính phủ sửa đổi Nghị 65 trong đó có nhiều điều khoản tác động tích cực về mặt tâm lý, giảm áp lực đối với doanh nghiệp phát hành trái phiếu cho tổ chức. Thứ ba, giải pháp tháo gỡ với thị trường bất động sản đặc biệt là các biện pháp mang tính pháp lý. Một khi thị trường bất động sản được tháo gỡ khó khăn sẽ tác động trực tiếp lên thị trường chứng khoán năm 2023 vì dòng bất động sản thuộc nhóm top 2 có thanh khoản và tác động lớn lên thị trường chứng khoán chỉ sau ngân hàng.

Những rủi ro liên quan đến trái phiếu, thanh khoản, địa chính trị, lạm phát cơ bản đã phản ánh đầy đủ trong năm 2022, do đó, áp lực lên thị trường năm 2023 đã giảm đáng kể. Mới đây, Fed phát đi tín hiệu với điểm nhấn mục tiêu lãi suất 2023 là 5,1%, tốc độ tăng lãi suất của Fed chậm lại, giãn ra, áp lực lãi suất lên thị trường chứng khoán do vậy giảm bớt. Đồng Đô la suy yếu, chứng khoán cũng được hưởng lợi mặc dù vẫn còn một số rủi ro cần theo dõi thêm như chính trị Nga - Ukraine. Tuy nhiên, nếu không có xung đột địa chính trị đột biến thì dòng vốn tích cực sẽ trở lại thị trường cổ phiếu.

Dĩ nhiên về quy mô dòng vốn nhà đầu tư quay lại thị trường khó có thể bùng nổ như giai đoạn 2021 vì năm 2022 nhiều nhà đầu tư thiệt hại lớn, họ vẫn đang duy trì tâm lý sợ hãi nhưng sẽ có sự hồi phục đáng kể so với năm 2022. Thanh khoản thị trường trung bình mỗi phiên ở mức 16.000 tỷ đồng vì số lượng tài khoản vẫn nhiều, quy mô margin vẫn ở mặt bằng cao. Lượng nhà đầu tư cá nhân mở tài khoản mới vẫn sẽ tăng trưởng nhưng cũng không thể bùng nổ như 2021. Tóm lại, dòng tiền nhà đầu tư sẽ sớm quay lại thị trường và dẫn dắt thị trường tăng trưởng trong năm 2023”.

VnEconomy 26/01/2023 08:00

Nội dung bài viết được đăng tải trên Tạp chí Kinh tế Việt Nam số đặc biệt Xuân Quý Mão phát hành ngày 23-01-2023. Kính mời Quý độc giả tìm đọc tại đây:

https://postenp.phaha.vn/chi-tiet-toa-soan/tap-chi-kinh-te-viet-nam