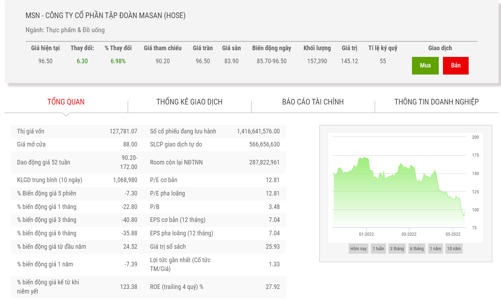

Công ty Cổ phần Tập đoàn MaSan (mã MSN-HOSE) thông báo nghị quyết HĐQT về chuyển giao toàn bộ số lượng cổ phần của CTCP Masan MEATLife cho CTCP Masan Agri

Theo đó, MSN sẽ chuyển giao 257.248.169 cổ phần của Masan MEATLife, chiếm 78,63% vốn điều lệ cho CTCP Masan Agri, một công ty thành viên khác của Công ty là CTCP Masan Agri.

Việc chuyển giao có thể được thực hiện thông qua một hoặc nhiều giao dịch phụ thuộc vào nguồn tài chính của Công ty, sự phê chuẩn nội bộ và phê chuẩn của các cơ quan nhà nước có thẩm quyền liên quan đến giao dịch. Mục đích chuyển giao là tái cấu trúc nội bộ trong lĩnh vực sản xuất và kinh doanh nông nghiệp.

MSN ủy quyền cho Ông Nguyễn Đăng Quang, Chủ tịch HĐQT hoặc ông Danny Le, Tổng Giám đốc của công ty quyết định cách thức, thời điểm và giá cho các giao dịch chuyển nhượng và thực hiện tất cả các hành động và thủ tục cần thiết khác.

Trước đó, MSN sẽ chào bán ra công chúng là 40 triệu trái phiếu - trong đó, đợt 1: 20 triệu trái phiếu MSNH2328001 và đợt 2 là 20 triệu trái phiếu MSNH2328002. Mục đích của đợt chào bán là thanh toán một phần hoặc toàn bộ khoản gốc đến hạn của các trái phiếu BondMSN022023 và trái phiếu BondMSN032023 đã được phát hành.

Trong đó - đợt 1 lô trái phiếu MSNH2328001 được phát hành vào ngày 17/3 tới đây với số lượng trái phiếu phát hành lần này là 20 triệu trái phiếu với mệnh giá 100.000 đồng/trái phiếu. Tổng giá trị của lô trái phiếu trên trị giá 2.000 tỷ đồng. Kỳ hạn trái phiếu là 60 tháng. Về lãi suất, các trái phiếu có lãi suất thả nổi bằng tổng của 4,1%/năm và lãi suất tham chiếu. Trong đó, lãi suất tham chiếu là trung bình cộng của lãi suất tiền gửi tiết kiệm áp dụng cho khách hàng cá nhân, kỳ hạn 12 tháng.

Số tiền thu được trong đợt chào bán, MSN sẽ dùng để thanh toán một phần hoặc toàn bộ khoản gốc đến hạn của các trái phiếu BondMSN022023 với tổng mệnh giá phát hành 2.000 tỷ đồng đã được phát hành ngày 30/3/2020, đáo hạn 30/3/2023.

Được biết, MSN chốt danh sách cổ đông để tổ chức ĐHĐCĐ thường niên 2023 vào ngày 17/3 tới. Ngày giao dịch không hưởng quyền là ngày 16/3. Thời gian dự kiến trong tháng 4/2023 với thời gian, địa điểm họp công ty sẽ thông báo sau.

Mới đây, Công ty Cổ phần chứng khoán Bản Việt (VCSC) giảm giá mục tiêu cho Tập đoàn Masan (MSN) thêm 8% và điều chỉnh khuyến nghị từ "mua" xuống "khả quan".

VCSC cho biết, giá mục tiêu thấp hơn của chúng tôi chủ yếu do (1) định giá thấp hơn đối với Masan Consumer Holdings (MCH) đến từ dự báo lợi nhuận từ HĐKD thấp hơn 3% của chúng tôi đối với MCH trong giai đoạn 2023-2024 và (2) nợ vay ròng cao hơn kể từ cuối năm 2022. Trong Báo cáo cập nhật này, chúng tôi bổ sung khoản đầu tư vốn chủ sở hữu trị giá 1,5 nghìn tỷ đồng của MSN để mua 25,1% lợi ích vốn chủ sở hữu trong CTCP Trusting Social vào định giá của chúng tôi.

Ngoài ra, VCSC vẫn lạc quan về triển vọng các mảng kinh doanh hàng tiêu dùng hàng đầu và có phạm vi rộng của MSN sẽ được hưởng lợi từ tăng trưởng tiêu dùng dài hạn tại Việt Nam. Tuy nhiên, chúng tôi cho rằng mức tiêu thụ yếu sẽ ảnh hưởng đến hoạt động kinh doanh bán lẻ tiêu dùng của MSN trong suốt năm 2023. Đồng thời, VCSC cho rằng chi tiêu của người tiêu dùng sẽ tăng vào năm 2024. Ngoài ra, chúng tôi dự kiến chi phí tài chính của MSN sẽ cao hơn trong ngắn hạn do lãi suất cao hơn.

Các yếu tố hỗ trợ cho MSN là niềm tin của người tiêu dùng Việt Nam phục hồi sớm hơn dự kiến; mở rộng thành công ứng dụng công nghệ được hỗ trợ bởi Trusting Social; tiếp tục giảm tỷ lệ sở hữu trong MHT; M&A tạo ra giá trị. Mặt khác, rủi ro chính đối với quan điểm tích cực của VCSC là niềm tin của người tiêu dùng Việt Nam yếu hơn dự kiến; mở rộng cửa hàng không hiệu quả đối với WinCommerce (WCM) và Phúc Long Heritage (PL).

![[Interactive]: Toàn cảnh kinh tế Việt Nam quý 4/2025](https://premedia.vneconomy.vn/files/uploads/2026/01/06/3e4055b2e2264c47bacde654709d0e80-61735.png?w=1050&h=630&mode=crop)