Sáng 15/6, Ngân hàng Nhà nước Việt Nam tổ chức buổi họp báo chia sẻ thông tin về kết quả điều hành chính sách tiền tệ và hoạt động ngân hàng 6 tháng đầu năm 2022.

Tại buổi họp báo, đại diện Ngân hàng Nhà nước cho biết, từ đầu năm 2022, cơ quan này đã chỉ đạo, định hướng tín dụng tập trung vào các lĩnh vực sản xuất, kinh doanh, lĩnh vực ưu tiên; kiểm soát chặt chẽ tín dụng đối với các lĩnh vực tiềm ẩn rủi ro. Kết quả, đến ngày 9/6/2022, tín dụng tăng 8,15% so với cuối năm 2021, tăng 17,09% so với cùng kỳ năm 2022, phù hợp với diễn biến tích cực hơn của nền kinh tế.

Trước đó, tính đến ngày 27/5, tăng trưởng tín dụng toàn hệ thống đạt 7,75% so với cuối năm 2021.

Hiện tại, với việc tốc độ tăng trưởng tín dụng chậm lại, đã có ý kiến cho rằng, nguyên nhân chủ yếu đến từ việc các ngân hàng đã dùng hết hạn mức tín dụng (room) mà Ngân hàng Nhà nước cho phép.

Thực tế, nhiều doanh nghiệp phản ánh nhu cầu vay vốn rất lớn và đã được chấp thuận cho vay nhưng lại không được giải ngân vì lý do ngân hàng hết hạn mức tín dụng.

Về vấn đề này, ông Phạm Chí Quang, Phó Vụ trưởng Vụ Chính sách tiền tệ nêu quan điểm, mức tăng trưởng tín dụng toàn ngành đạt 8,15% vẫn còn cách khá xa so với mục tiêu tăng trưởng tín dụng 14% mà Ngân hàng Nhà nước đề ra tại Chỉ thị 01 hồi đầu năm.

“Thậm chí, trong 3 năm trở lại đây, nhu cầu tăng trưởng tín dụng của các ngân hàng thương mại đều trên 20%. Nếu để tăng trưởng như kỳ vọng của họ thì rất dễ bị vượt qua khả năng quản trị của ngân hàng. Mặt khác, tín dụng tăng cao cũng áp lực lớn đến lạm phát và mặt bằng lãi suất”.

Ông Đào Minh Tú, Phó Thống đốc Ngân hàng Nhà nước.

“Nhiều ngân hàng vẫn còn room tín dụng, chỉ một số ít tổ chức tín dụng gần cạn room. Do đó họ buộc phải có hành động mang tính phòng thủ, tức ưu tiên cấp tín dụng cho lĩnh vực ưu tiên hoặc khoản vay có chất lượng cao. Đây là thời điểm tốt để các ngân hàng gạn đục khơi trong, cơ cấu lại chất lượng tín dụng”, ông Quang nói.

Theo Phó Thống đốc Đào Minh Tú, mục tiêu tăng trưởng 14% mang tính chất định hướng và Ngân hàng Nhà nước sẽ có điều chỉnh phù hợp với tình hình kinh tế.

Phó Thống đốc cũng cho hay, room tín dụng là công cụ điều hành hữu hiệu của Ngân hàng Nhà nước. Khi chưa áp dụng cơ chế này, tăng trưởng tín dụng của các ngân hàng thường rất cao, dẫn đến hiện tượng mất khả năng thanh toán. Với bài học kinh nghiệm như thế, Ngân hàng Nhà nước phải đi song song, vừa quản trị các ngân hàng thương mại theo chuẩn mực quốc tế, vừa kiểm soát tăng trưởng tín dụng, giám sát từ sớm để đảm bảo hoạt động của ngân hàng thương mại nằm trong tầm kiểm soát của chính họ.

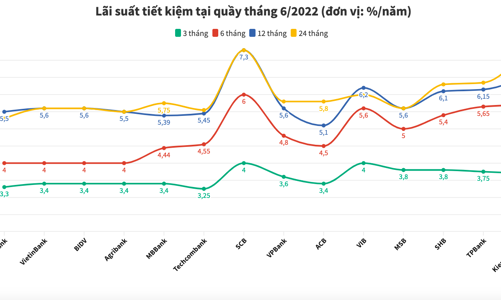

Chia sẻ thêm về hoạt động điều hành lãi suất, lãnh đạo Ngân hàng Nhà nước nhấn mạnh, việc duy trì được lãi suất ổn định là nỗ lực rất lớn trong bối cảnh trước đó Ngân hàng Nhà nước đã 3 lần hạ lãi suất điều hành, đồng thời áp lực lạm phát rất lớn do nền kinh tế Việt Nam có độ mở cao trong khi lạm phát tại các nước trên thế giới rất cao.

"Ngân hàng Nhà nước tiếp tục giữ nguyên các mức lãi suất điều hành mặc dù chịu áp lực từ xu hướng nới lỏng tiền tệ, tăng lãi suất trên toàn cầu, nhằm tạo điều kiện để tổ chức tín dụng tiếp cận nguồn vốn từ Ngân hàng Nhà nước với chi phí thấp, qua đó có điều kiện giảm lãi suất cho vay hỗ trợ khách hàng phục hồi sản xuất - kinh doanh", Phó Thống đốc khẳng định.

![[Interactive]: Toàn cảnh kinh tế Việt Nam quý 4/2025](https://premedia.vneconomy.vn/files/uploads/2026/01/06/3e4055b2e2264c47bacde654709d0e80-61735.png?w=1050&h=630&mode=crop)