Cục Dự trữ Liên bang Mỹ (Fed) vừa có đợt điều chỉnh lãi suất cơ bản ở mức cao. Ông đánh giá như thế nào về động thái điều chỉnh lãi suất lần này của Fed, thưa ông?

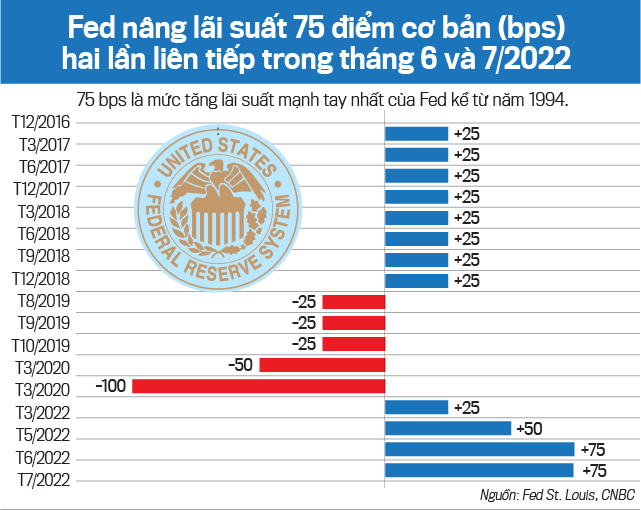

Ngày 27/7, Fed quyết định nâng lãi suất cơ bản đồng USD với mức 0,75%. Đây là lần thứ hai trong vòng 2 tháng Fed điều chỉnh tăng lãi suất, đưa lãi suất hiện tại lên 2,25 - 2,5%, mức cao nhất kể từ tháng 12/2018.

Nhiều dự báo cho thấy, Fed có thể tăng thêm một đợt lãi suất vào cuối năm 2022. Theo đó, lãi suất tham chiếu có thể tăng lên mức 3,1- 3,6% vào cuối năm nay và 3,6-4,1% vào cuối năm 2023.

Cùng với việc tăng lãi suất, Fed còn thu hẹp quy mô bảng cân đối kế toán khoảng 427,5 tỷ USD trong nửa cuối năm 2022. Đây được xem những nỗ lực thắt chặt chính sách tiền tệ để chống lạm phát của Fed, nhất là trong bối cảnh tăng trưởng kinh tế Mỹ đã giảm 2 quý liên tiếp.

Tuy Fed điều chỉnh chính sách tại Mỹ để kiểm soát mức lạm phát cao kỷ lục trong nhiều năm nay, song động thái này lại tác động dẫn truyền tới kinh tế thế giới trên 5 phương diện.

Thứ nhất, mặt bằng lãi suất toàn cầu tăng lên khiến kinh tế thế giới tăng trưởng chậm lại, tổng cầu hàng hóa và dịch vụ thế giới suy giảm.

Thứ hai, đồng USD lên giá so với hầu hết các đồng tiền khác làm cho đồng nội tệ của các nước yếu đi so với USD, vì vậy kích thích xuất khẩu nhưng nhập khẩu sẽ đắt hơn, đặc biệt nhập khẩu xăng dầu.

Thứ ba, lãi suất USD tăng, các nhà đầu tư lo ngại rủi ro, rút vốn từ các thị trường mới nổi, quay về đầu tư tại thị trường Mỹ và một số thị trường phát triển khác để phòng tránh rủi ro và hưởng lãi suất cao. Điều này tác động đến dòng vốn đầu tư, nhất là đầu tư gián tiếp nước ngoài.

Thứ tư, tăng lãi suất USD sẽ tác động tiêu cực đến khả năng vay vốn trên thị trường quốc tế của các nước thuộc thị trường mới nổi, vì các tổ chức cho vay sẽ đòi trả lãi cao hơn lãi suất khi họ đầu tư an toàn hơn tại Mỹ. Điều này gây khó khăn đối với chính phủ các nước thuộc thị trường mới nổi khi đang phải đương đầu với giá năng lượng và lương thực nhập khẩu tăng cao do đại dịch và cuộc chiến tại Ukraine.

Thứ năm, Mỹ tăng lãi suất khiến tỷ giá giữa đồng nội tệ và USD tăng, gây thêm gánh nặng cho các quốc gia khi phải trả nợ nước ngoài tăng lên, khiến cho dự trữ ngoại tệ cạn kiệt. Bên cạnh đó khi Fed tăng lãi suất sẽ thúc đẩy ngân hàng trung ương các nước phải tăng lãi suất để ổn định cán cân vãng lai, dẫn tới suy giảm tăng trưởng kinh tế.

Điển hình là, ngày 21/7, Ngân hàng Trung ương châu Âu (ECB) cũng tăng lãi suất cơ bản đồng EUR với mức tăng 0,5%, chấm dứt kỷ nguyên lãi suất âm sau 11 năm; Ngân hàng Trung ương Anh tăng lãi suất lên mức cao nhất trong 13 năm qua hay nhiều ngân hàng trung ương các nước trên thế giới cũng có từ 1 - 3 đợt tăng lãi suất từ đầu năm đến nay.

Với những tác động dẫn truyền như trên, ông đánh giá như thế nào về tăng trưởng kinh tế toàn cầu, đặc biệt ở những nền kinh tế lớn trong thời gian tới?

Kinh tế thế giới đang có nhiều biến động khó lường, buộc nhiều nước phải có những phản ứng chính sách linh hoạt. Fed và nhiều ngân hàng trung ương đã có các đợt tăng lãi suất trước sức ép lạm phát; khủng hoảng năng lượng ngày càng trở nên trầm trọng khi cuộc chiến Nga – Ukraine chưa có hồi kết và các nước châu Âu phải đương đầu với hạn hán, thiếu hụt khí đốt cho mùa đông khắc nghiệt đang đến gần; đặc biệt kinh tế Trung Quốc giảm tốc tăng trưởng trong bối cảnh thực hiện Zero Covid.

Mới đây, trong Báo cáo triển vọng kinh tế thế giới năm 2022, Quỹ Tiền tệ quốc tế (IMF) dự báo tăng trưởng toàn cầu năm nay ở mức 3,2% và 2,9% cho năm 2023. Đồng thời, IMF cũng nâng dự báo lạm phát năm nay tại các nền kinh tế phát triển chạm mức 6,6% và các nền kinh tế mới nổi, đang phát triển lên mức 9,5%.

IMF cảnh báo tình hình thực tế có thể còn tệ hơn vì hàng loạt rủi ro hiện hữu. Đó là châu Âu đột ngột ngừng nhập khẩu khí đốt từ Nga; lạm phát khó kiềm chế bằng chính sách; các nước nghèo chật vật trả nợ do tài chính toàn cầu thắt chặt; kinh tế Trung Quốc suy yếu vì chống dịch và khủng hoảng bất động sản.

Trong đó, theo kịch bản xấu, nếu Nga cắt toàn bộ cung cấp khí đốt cho châu Âu, tăng trưởng toàn cầu có thể chỉ là 2,6% năm 2022 và 2% năm 2023. Mỹ, nền kinh tế hàng đầu, mang tính dẫn dắt kinh tế thế giới sẽ ghi nhận mức tăng trưởng 2,3% năm 2022 và 1% năm 2023.

Bức tranh kinh tế thế giới năm 2022 theo mô tả của IMF là “u ám và bất định”.

Với bối cảnh “u ám và bất định” như trên, kinh tế Việt Nam sẽ chịu tác động như thế nào, thưa ông?

Mặc dù kinh tế Mỹ đã có 2 quý suy giảm liên tiếp, kinh tế và tổng cầu thế giới cũng suy giảm, nhưng điều này có tác động không nhiều tới thương mại quốc tế của Việt Nam. Đa số các mặt hàng xuất khẩu của Việt Nam là hàng tiêu dùng thiết yếu, như hàng dệt may, da giày, sản phẩm nông nghiệp, thủy sản… nên dù rơi vào suy thoái, người dân vẫn phải sử dụng những mặt hàng tiêu dùng thiết yếu này.

Thêm nữa, giá trị các mặt hàng xuất khẩu của Việt Nam đối với chi tiêu của các nước trên thế giới không lớn nên kim ngạch xuất khẩu hàng Việt Nam không bị ảnh hưởng nhiều. Thực tế trong 7 tháng đầu năm 2022, kim ngạch xuất khẩu hàng hóa nước ta đạt 216,35 tỷ USD, tăng 16,1% so với cùng kỳ năm trước.

Bên cạnh đó, Việt Nam vẫn được đánh giá là thị trường đầu tư hấp dẫn do hệ thống chính trị và kinh tế vĩ mô ổn định. Vốn đầu tư trực tiếp nước ngoài thực hiện tại Việt Nam 7 tháng đầu năm 2022 ước tính đạt 11,57 tỷ USD, tăng 10,2% so với cùng kỳ năm trước. Đây là số vốn đầu tư trực tiếp nước ngoài thực hiện cao nhất của 7 tháng trong 5 năm qua.

Trong thời gian tới, dòng vốn FDI có chất lượng sẽ đổ vào Việt Nam trong các lĩnh vực năng lượng sạch, nông nghiệp công nghệ cao, cơ khí chính xác. Theo khảo sát, khoảng 76% doanh nghiệp của châu Âu (EU) đang hoạt động tại Việt Nam sẽ tăng vốn đầu tư, nhất là trong bối cảnh tăng trưởng kinh tế Việt Nam dự báo đạt trên 6% trong năm 2022 và 2023.

Điều đáng nói, kể từ khi Fed tăng lãi suất, chỉ có 4.600 tỷ đồng vốn rút ròng từ đầu năm đến nay ra khỏi thị trường Việt Nam. Tuy vậy, tình trạng giải ngân vốn đầu tư công chậm, kéo dài nhiều năm chưa có chuyển biến đáng kể, ảnh hưởng đến huy động các dòng vốn, uy tín quốc gia, giảm niềm tin của nhà đầu tư, nhà tài trợ, nhiều dự án lớn đội vốn, gây lãng phí, thất thoát và kém hiệu quả.

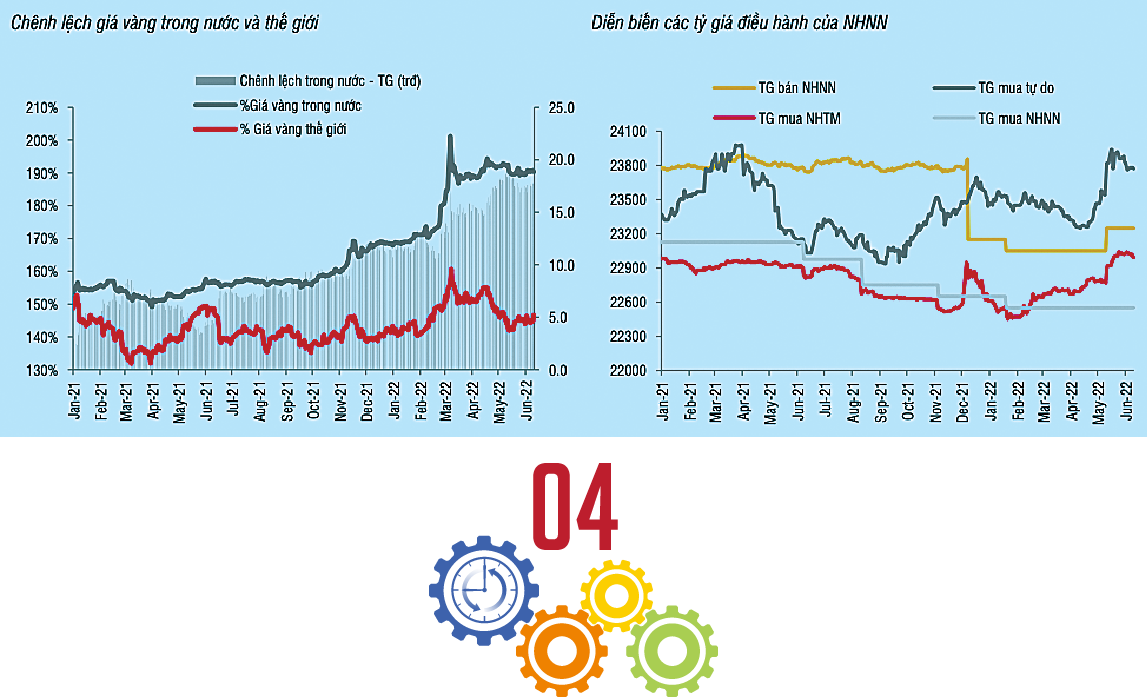

Đặc biệt, trong bối cảnh Ngân hàng Nhà nước điều hành chính sách tỷ giá linh hoạt, bám sát diễn biến thị trường, do vậy khi Fed tăng lãi suất, tỷ giá VND/USD tăng không nhiều. Qua 4 lần tăng lãi suất của Fed, tỷ giá VND/USD chỉ tăng khoảng 2- 3%, mức thấp so với biến động tăng tỷ giá đồng nội tệ của các nước trên thế giới. Nguyên nhân là dự trữ ngoại hối của Việt Nam đạt mức khá cao, đủ khả năng chống chịu các cú sốc bên ngoài; nguồn cung ngoại tệ từ kiều hối, thực hiện giải ngân vốn FDI dự báo vẫn tăng, cán cân thương mại cả năm dự báo thặng dư. Sự ổn định của tỷ giá VND/USD trong thời gian qua đã góp phần tăng tính cạnh tranh của hàng hóa xuất khẩu của nước ta.

Vậy còn những rủi ro liên quan tới lạm phát, vay nợ nước ngoài của Chính phủ và doanh nghiệp sẽ thế nào khi đồng USD tăng giá, thưa ông?

Bên cạnh những tác động nêu trên, có điểm cần lưu ý là kinh tế nước ta phụ thuộc khá lớn vào nguyên vật liệu nhập khẩu. Khi đồng USD tăng giá trong bối cảnh đứt gãy chuỗi cung ứng toàn cầu sẽ tác động không nhỏ tới ổn định sản xuất và gia tăng tác động của lạm phát chi phí đẩy do nhập khẩu lạm phát.

Mỹ tăng lãi suất khiến nghĩa vụ trả nợ nước ngoài của chính phủ và doanh nghiệp sẽ tăng lên. Hiện nay, mức vay nợ nước ngoài tự vay, tự trả của Việt Nam vẫn trong khuôn khổ an toàn nợ nước ngoài của quốc gia và đóng góp quan trọng trong việc duy trì đà tăng trưởng kinh tế. So với nhóm các nước trong khu vực, nợ nước ngoài tự vay, tự trả của Việt Nam vẫn ở mức trung bình.

Theo Bộ Tài chính, hiện nay khối lượng vay vốn trong nước của Chính phủ chiếm 90% và vay vốn nước ngoài chỉ chiếm khoảng 10% tổng giá trị hàng năm; các khoản vay trong nước của Chính phủ có xu hướng tăng nhanh và chiếm vai trò chủ đạo, nợ nước ngoài giảm dần, vì vậy rủi ro về tỷ giá đối với nợ nước ngoài giảm xuống, đảm bảo an toàn nợ công và an ninh tài chính quốc gia. Vì vậy, nghĩa vụ trả nợ nước ngoài của Chính phủ bị tác động không nhiều trước việc đồng USD tăng giá.

Tuy vậy, vay và trả nợ nước ngoài của doanh nghiệp và tổ chức tín dụng theo phương thức tự vay, tự trả tăng cao, khi Fed tăng lãi suất, khu vực doanh nghiệp sẽ tăng gánh nặng trả nợ vay nước ngoài.

Trong bối cảnh áp lực lạm phát gia tăng, các cân đối lớn của nền kinh tế trở nên rất thách thức, ông có những khuyến nghị chính sách cụ thể gì để giảm thiểu những tác động từ các đợt điều chỉnh của Fed?

Với các tác động của việc Fed tăng lãi suất ảnh hưởng tới kinh tế như trên, sự điều hành chính sách tài khóa, tiền tệ, tỷ giá linh hoạt đảm bảo ổn định mặt bằng lãi suất và tỷ giá sẽ góp phần kiềm chế lạm phát, ổn định vĩ mô, tạo cơ hội thực hiện thành công Chương trình phục hồi và phát triển kinh tế-xã hội.

Trong đó, để kiểm soát lạm phát, giữ vững ổn định vĩ mô, Chính phủ, các bộ, ngành, địa phương và doanh nghiệp cần chủ động, linh hoạt, kịp thời tháo gỡ khó khăn, vướng mắc về cơ chế, chính sách, thủ tục hành chính, rà soát bãi bỏ các quy định không hợp lý nhằm cắt giảm chi phí đầu vào cho doanh nghiệp, tạo môi trường kinh doanh bình đẳng, thông thoáng thúc đẩy tổng cung, giảm áp lực lạm phát.

Hiện nay, giá xăng dầu thế giới đã giảm nhưng vẫn ở mức rất cao so với thời điểm trước đại dịch và biến động khó lường. Xăng dầu là mặt hàng chiến lược quan trọng đối với sản xuất và tiêu dùng, đối với kiểm soát lạm phát, vì vậy Bộ Tài chính cần khẩn trương đề xuất phương án cắt giảm các loại thuế đánh vào xăng dầu để giảm và giữ bình ổn giá xăng dầu trong nước, tháo gỡ một phần khó khăn cho doanh nghiệp, hộ kinh doanh cá thể và cuộc sống của người dân.

Ngoài ra, sản xuất của nền kinh tế phụ thuộc khá lớn vào nguồn nguyên vật liệu nhập khẩu. Trong bối cảnh đứt gãy chuỗi cung ứng, chi phí logistics tăng cao, Bộ Tài chính cần phối hợp với Ngân hàng Nhà nước hỗ trợ doanh nghiệp về tài chính và vay tín dụng để doanh nghiệp chủ động nguồn vật tư cho sản xuất với chi phí hợp lý, giảm thiểu tác động của áp lực nhập khẩu lạm phát.

Đặc biệt, Chính phủ khẩn trương chỉ đạo các bộ, ngành có liên quan tháo gỡ điểm nghẽn về sự chồng chéo giữa các quy định pháp luật chuyên ngành liên quan đến thực hiện dự án đầu tư công và hạn chế trong công tác giải phóng mặt bằng. Đẩy nhanh tiến độ thực hiện các chính sách, giải pháp nhằm nâng cao hiệu quả sử dụng các nguồn lực tài khóa, tiền tệ để hỗ trợ tăng trưởng, nâng cao năng lực nội tại của nền kinh tế.

Để nền kinh tế không lỡ nhịp với các cơ hội trong nước và quốc tế, Chính phủ cần chỉ đạo các bộ, ngành, lĩnh vực chủ động nắm chắc tình hình, rà soát, nhận diện các cơ hội và thách thức, kịp thời đưa ra những chính sách, giải pháp phù hợp; đối với một số ngành, lĩnh vực trong các tình huống đặc biệt thì cần đưa ra giải pháp đặc thù để vượt qua khó khăn, thách thức, tận dụng và phát huy tối đa các cơ hội, thúc đẩy quá trình phục hồi, phát triển kinh tế, xã hội và duy trì động lực tăng trưởng trong dài hạn, tạo dựng và khai thác các động lực tăng trưởng mới.

Về phía chính sách tiền tệ, Ngân hàng Nhà nước điều hành chính sách tiền tệ linh hoạt, giữ lãi suất và tỷ giá ổn định trong biên độ cho phép; đảm bảo vốn tín dụng của hệ thống ngân hàng thương mại nhằm đáp ứng nhu cầu tín dụng cho sản xuất kinh doanh của doanh nghiệp, hộ kinh doanh và người dân với lãi suất phù hợp, hỗ trợ xuất nhập khẩu.

Đồng thời, chỉ đạo sát sao các ngân hàng thương mại khẩn trương hướng dẫn riêng, cụ thể, ban hành các văn bản nội bộ để nhanh chóng triển khai chương trình hỗ trợ lãi suất 2% từ nguồn ngân sách nhà nước 40.000 tỷ đồng cho các doanh nghiệp, hợp tác xã và hộ kinh doanh nhằm giảm chi phí, phục hồi sản xuất kinh doanh.

Bộ Tài chính cũng cần phối hợp với các bộ và địa phương có liên quan đẩy nhanh tiến độ phân bổ và giao vốn cho các địa phương, khẩn trương thực hiện các gói hỗ trợ cho người lao động, gói hỗ trợ cho doanh nghiệp vay, trả lương cho người lao động nhằm tháo gỡ một phần khó khăn cho doanh nghiệp trong bối cảnh thiếu hụt lao động sau đại dịch.

Trong bối cảnh đứt gãy chuỗi cung ứng, cần đẩy mạnh đa dạng nguồn cung tránh phụ thuộc vào một thị trường, một khu vực. Theo đó, Bộ Công Thương chủ trì, cùng với các bộ, ngành liên quan đẩy mạnh hoạt động tìm kiếm nguồn cung nguyên, nhiên vật liệu cho sản xuất, giảm thiểu tác động của nhập khẩu lạm phát đối với nền kinh tế.

VnEconomy 09/08/2022 06:00