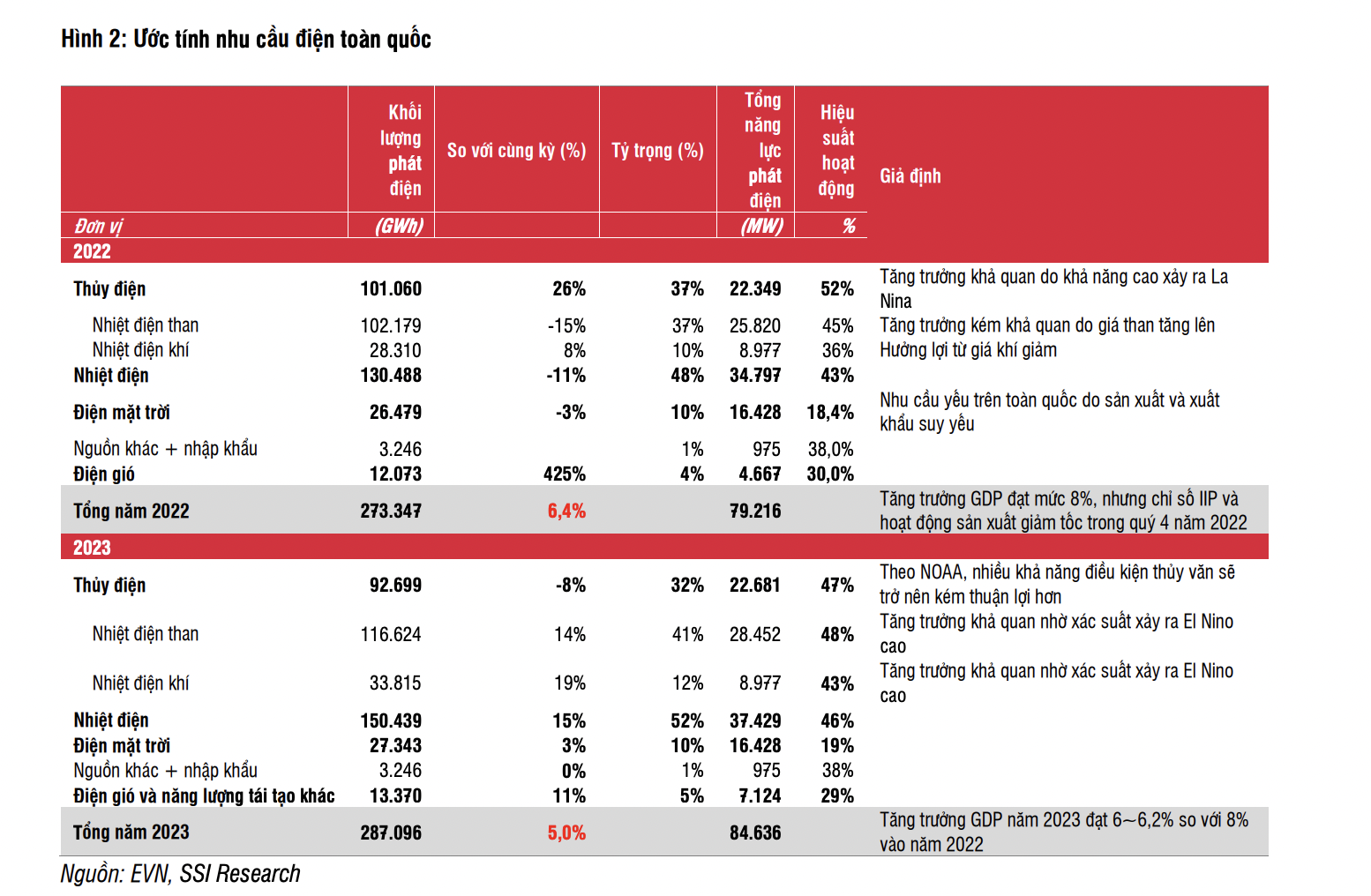

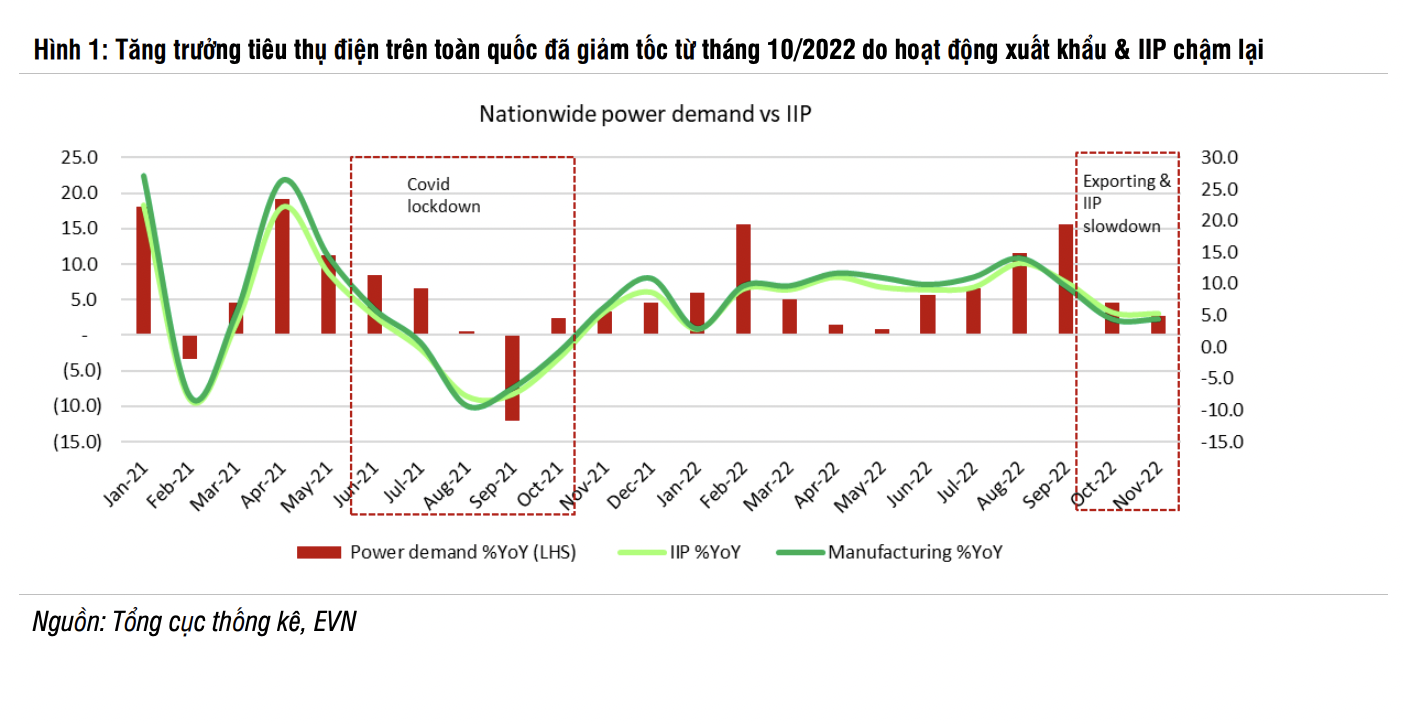

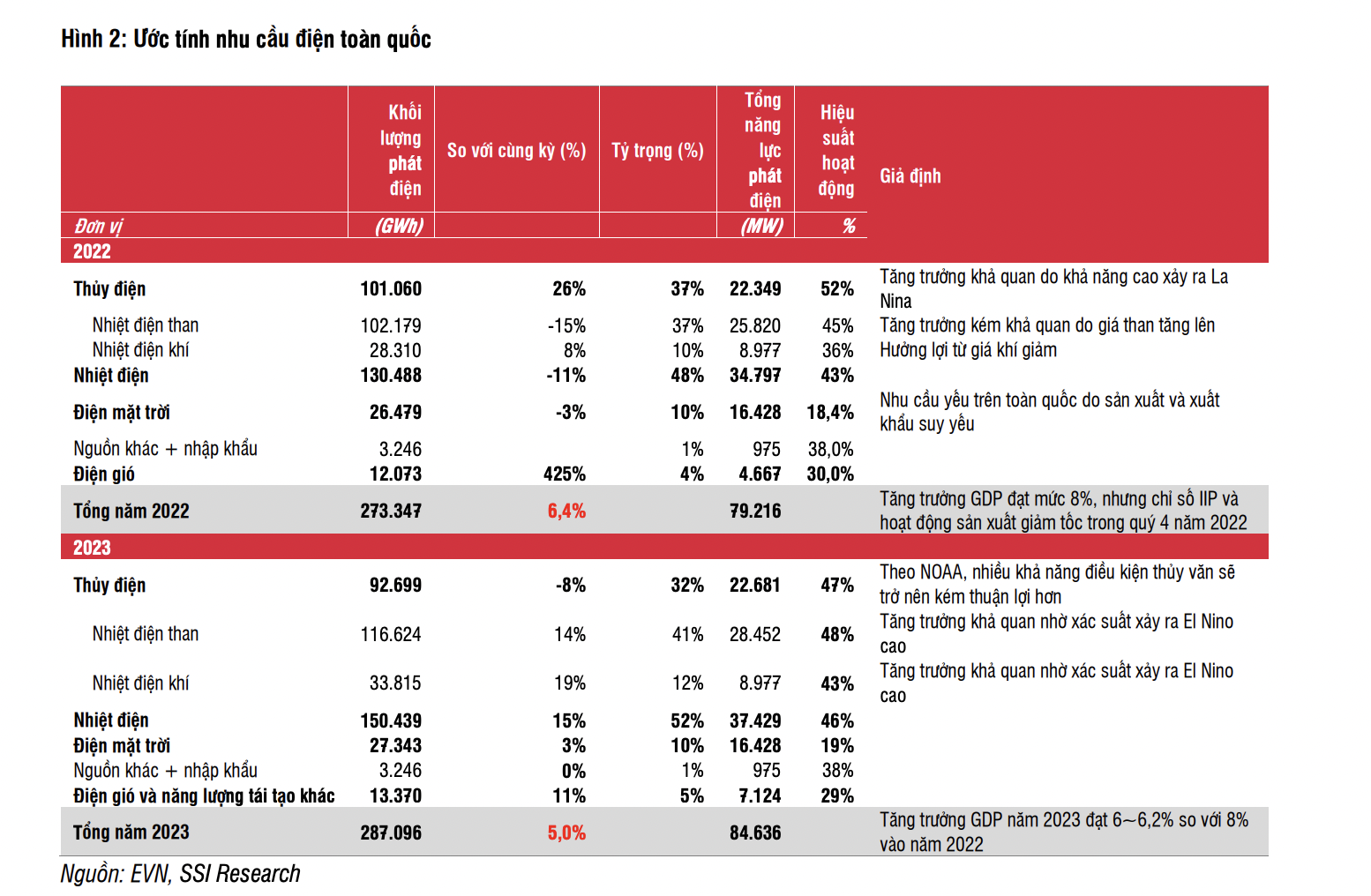

SSI Research vừa có báo cáo cập nhật triển vọng ngành Điện trong đó dự báo tăng trưởng nhu cầu điện và GDP năm 2022 lần lượt là 6,4% và 8,0%. Nhu cầu điện năng toàn quốc trong năm 2023 được dự báo sẽ giảm xuống 5% với tốc độ tăng trưởng GDP trong khoảng 6,0~6,2%.

Theo NOAA, điều kiện thủy văn có thể duy trì tích cực đến quý 1/2023 và có thể trở nên kém thuận lợi hơn trong nửa cuối năm 2023. Quan sát cho thấy mực nước của hồ chứa thủy điện giảm nhẹ so với tháng trước cũng như so với cùng kỳ kể từ tháng 10/2022.

Năm 2023, giả định xác suất xảy ra các điều kiện thủy văn kém thuận lợi hơn sẽ cao hơn, với sản lượng điện từ nhà máy thủy điện chứng kiến mức tăng trưởng âm 8% so với cùng kỳ. Điều này có thể tác động không tích cực đến kết quả kinh doanh của REE khi hơn một nửa lợi nhuận sau thuế của REE có thể đến từ mảng thủy điện.

Giá CGM dự kiến sẽ không thay đổi vào năm 2023 do nhu cầu nhiệt điện cao hơn sẽ bù đắp cho nhu cầu suy yếu trên toàn quốc. Nhìn chung, giá CGM trong 10 tháng đầu năm 2022 trung bình ở mức 1.487 đồng/kwh (tăng 44% so với cùng kỳ). Với sự suy giảm trong hoạt động xuất khẩu, lĩnh vực sản xuất cũng như IIP kể từ ngày tháng 10/2022, SSI dự đoán giá CGM sẽ giảm 14% so với tháng trước xuống mức trung bình là 1.341 đồng/kwh trong khoảng thời gian từ tháng 11 đến tháng 12 năm 2022.

Nhìn chung, giá CGM năm 2022 được dự báo ở mức 1.463 đồng/kwh (tăng 46% so với cùng kỳ). Năm 2023, kỳ vọng giá CGM sẽ đi ngang (giữ ở mức 1.463 đồng/kwh) do nhu cầu nhiệt điện cao hơn, điều này có thể bù đắp một phần cho tốc độ tăng trưởng tiêu thụ điện giảm tốc trên toàn quốc.

Giá than toàn cầu vẫn ở mức cao có thể có lợi cho các nhà máy nhiệt điện than trong nước sử dụng than trộn, chẳng hạn như QTP giá mục tiêu 1 năm là 18.400 đồng, tiềm năng tăng giá là 42%, khuyến nghị mua, tỷ suất cổ tức năm 2022 là 13%. Tổng sản lượng tiêu thụ của QTP trong quý 3 năm 2022 tăng 10% so với cùng kỳ năm ngoái, vượt trội so với các công ty nhiệt điện than khác. Từ tháng 7 đến tháng 8 năm 2022, sản lượng tiêu thụ trên toàn quốc từ các nhà máy nhiệt điện than giảm 14% so với cùng kỳ.

Sự vượt trội này có thể là do chênh lệch giữa giá than hỗn hợp và than nhập khẩu. Trong quý 3 năm 2022, giá than nhiệt của Indonesia tăng 1,5 lần so với cùng kỳ lên mức trung bình 7,5 triệu đồng/tấn, cao hơn giá than đầu vào của QTP là 1,4 triệu đồng/tấn (tăng 50% so với cùng kỳ). Hiện tại, tỷ suất cổ tức năm 2022 của QTP là 13%. Với tình hình kinh doanh hiện tại của EVN, kỳ vọng EVNGENCO1 (công ty mẹ của QTP) sẽ có động lực thúc đẩy QTP tăng mức chi trả cổ tức bằng tiền mặt. Theo kịch bản này, tỷ suất cổ tức năm 2022 của QTP có thể cao hơn dự báo.

Giá khí giảm có thể hỗ trợ cho các nhà máy điện khí như NT2. Đến ngày 30/11/2022, giá dầu FO (đại diện cho giá khí của NT2) giảm 50% so với mức đỉnh gần đây. Trong khoảng thời gian từ tháng 10 đến tháng 11 năm 2022, giá dầu FO trung bình giảm 19% so với cùng kỳ. Do điều kiện thủy văn được dự báo kém thuận lợi hơn vào năm 2023, sản lượng tiêu thụ năm 2023 của NT2 ước tính tăng 8% so với cùng kỳ, tương ứng với hiệu suất sử dụng 65%. Hiệu suất sử dụng năm 2023 tương đương với năm 2017 khi công ty thực hiện đợt đại tu.

Ở mức giá hiện tại trên thị trường, tỷ suất cổ tức năm 2022 của NT2 là 9,6%. Việc NT2 không có các khoản nợ vay sẽ giúp công ty tránh được rủi ro lãi suất cho vay tăng lên và VND yếu đi. Đối với ngành điện (và NT2), kỳ vọng nhà đầu tư sẽ quan tâm đến tỷ suất cổ tức hơn là mức độ tăng trưởng. SSI đưa ra khuyến nghị trung lập cho cổ phiếu NT2, với mức giá mục tiêu là 27.000 đồng (tiềm năng tăng giá 3,4%).

![[Interactive]: Toàn cảnh kinh tế Việt Nam quý 4/2025](https://premedia.vneconomy.vn/files/uploads/2026/01/06/3e4055b2e2264c47bacde654709d0e80-61735.png?w=1050&h=630&mode=crop)