Thưa ông, có ý kiến cho rằng: “Cứ nhìn vào một ngân hàng sẽ thấy bóng dáng của một doanh nghiệp phía sau mà những doanh nghiệp này đều hoạt động trong lĩnh vực bất động sản”, ông nói gì về nhận định này cũng như tình trạng sở hữu chéo ngân hàng/doanh nghiệp tại Việt Nam trong các năm qua?

Sở hữu chéo trong ngành ngân hàng là hiện tượng kéo dài hàng chục năm nay, với mối quan hệ chằng chịt dưới nhiều hình thức khác nhau. Trong nhiều trường hợp, một nhóm cổ đông là những bên liên quan cấu kết với nhau để sở hữu trên 51% cổ phần, từ đó tạo ra quyền lực mềm để thao túng hoạt động ngân hàng. Đến nay, chúng ta đã nhìn thấy những hậu quả tai hại, không những với hệ thống ngân hàng mà còn với cả nền kinh tế.

Trong đại án Vạn Thịnh Phát gần đây, nhiều người bất ngờ khi trên 90% vốn cổ phần của ngân hàng SCB thuộc sở hữu của nhóm bà Trương Mỹ Lan, Chủ tịch Hội đồng quản trị Công ty cổ phần Tập đoàn Vạn Thịnh Phát. Theo quy định của Luật Các tổ chức tín dụng trước đây, bà Lan không thể sở hữu quá 5% vốn điều lệ của một tổ chức tín dụng khi là cổ đông cá nhân. Quy định cũng nêu rõ cổ đông và người có liên quan không được sở hữu cổ phần vượt quá 20% vốn điều lệ của một tổ chức tín dụng. Tuy nhiên, để giật dây và biến SCB thành công cụ tài chính, bà Lan nhờ những bên liên quan như nhân viên trong công ty, những người bà con, người quen biết đứng tên hộ. Từ đó, ngân hàng này bị chi phối bởi một nhóm cổ đông có mối quan hệ mật thiết với nhau, đây là điều kiện để người phụ nữ này có thể lũng đoạn và thao túng hoạt động ngân hàng.

Thực tế cho thấy đằng sau chủ sở hữu ngân hàng thường là một hệ sinh thái các doanh nghiệp mà phần lớn đều kinh doanh địa ốc. Nhóm cổ đông này có thế lực, tiền bạc và tài sản, thông qua việc sở hữu chéo tạo ra một mạng lưới quyền lực mềm để thao túng ngân hàng.

Tình trạng thao túng, sở hữu chéo được Ngân hàng Nhà nước nhận diện và siết quy định từ lâu nhưng kết quả thực hiện chưa được như mong đợi. Cách đây hơn 8 năm, hệ lụy từ sở hữu chéo cũng dẫn đến việc Ngân hàng Nhà nước mua lại ba ngân hàng thương mại với giá 0 đồng là Ngân hàng TNHH MTV Xây dựng Việt Nam (CBBank), Ngân hàng TNHH MTV Dầu khí Toàn Cầu (GP Bank), Ngân hàng TNHH MTV Đại Dương (Ocean Bank). Rõ ràng, vấn đề sở hữu chéo vô cùng nhức nhối, nếu chúng ta không tìm cách giải quyết dứt điểm, khi đó sẽ tạo ra nhiều ngân hàng như SCB trong tương lai và tiếp tục gây thiệt hại với thị trường tài chính và cả nền kinh tế.

Thưa ông, điều gì xảy ra khi vốn tín dụng bị bẻ lái, tập trung vào những doanh nghiệp sân sau mà chủ yếu là doanh nghiệp bất động sản?

Bên cạnh một số tác động tích cực, tình trạng sở hữu chéo gây nên không ít những rủi ro và từ đó gây ảnh hưởng rất lớn đến nền kinh tế. Việc sở hữu của các doanh nghiệp tại các ngân hàng thương mại có thể biến các ngân hàng thương mại thành sân sau, chuyên huy động vốn cho doanh nghiệp. Khi đó, dòng vốn được chuyển vào những doanh nghiệp của các cổ đông này thay vì chảy vào nền kinh tế hỗ trợ các doanh nghiệp sản xuất kinh doanh thực chất. Ở góc nhìn tích cực, nếu dòng vốn được sử dụng hiệu quả, chảy vào các thị trường và giúp ích cho nền kinh tế sẽ góp phần thúc đẩy tốc độ tăng trưởng GDP. Tuy nhiên, có rất nhiều vấn đề cần lưu ý.

Ngân hàng chấp thuận cấp tín dụng với điều kiện rất ưu đãi như giảm lãi suất, bỏ qua những yếu kém trong lĩnh vực tài chính và chấp nhận tài sản bảo đảm không đủ tiêu chuẩn. Các quyết định cho vay không được thẩm định một cách khách quan, thiếu minh bạch, đặc biệt là nâng khống giá trị tài sản bảo đảm để cho vay nhiều hơn. Chẳng hạn, tài sản đảm bảo của một sân sau vay có giá trị thị trường chỉ 100 đồng nhưng đẩy lên 150 đồng hoặc hơn thế để ngân hàng cho vay dựa trên giá trị tài sản bảo đảm đã bị nâng khống.

Tới khi những dự án đổ bể, công ty vỡ nợ, các ngân hàng phải chịu hậu quả, gánh nợ xấu hoặc phát mại tài sản một cách khó khăn, khi đó chính ngân hàng sẽ chịu nhiều thiệt hại. Ngân hàng đẩy nhiều tín dụng vào sân sau, chẳng khác gì “tự bắn vào chân”.

Đáng ngại hơn, tình trạng này không những ảnh hưởng tới một ngân hàng như SCB, mà còn ảnh hưởng tới cả hệ thống tài chính và nền kinh tế. Không chỉ những nhà đầu tư chịu thiệt hại, mà cả thị trường bất động sản, thị trường trái phiếu đóng băng vì những vụ đại án như vậy, tăng trưởng GDP cũng thấp hơn mục tiêu.

Chúng ta chỉ biết rằng rất nhiều ngân hàng đổ tiền vào sân sau nhưng không thể biết trong 13 triệu tỷ đồng dư nợ tín dụng, bao nhiêu vốn tín dụng đổ vào sân sau, do đó, không cân đong được rủi ro, thiệt hại và nợ xấu do hệ lụy của sở hữu chéo đem lại.

Luật Các tổ chức tín dụng vừa ban hành đầu năm 2024 và có hiệu lực ngày 1/7/2024 đưa ra những quy định nào để hạn chế tình trạng thao túng ngân hàng, thưa ông?

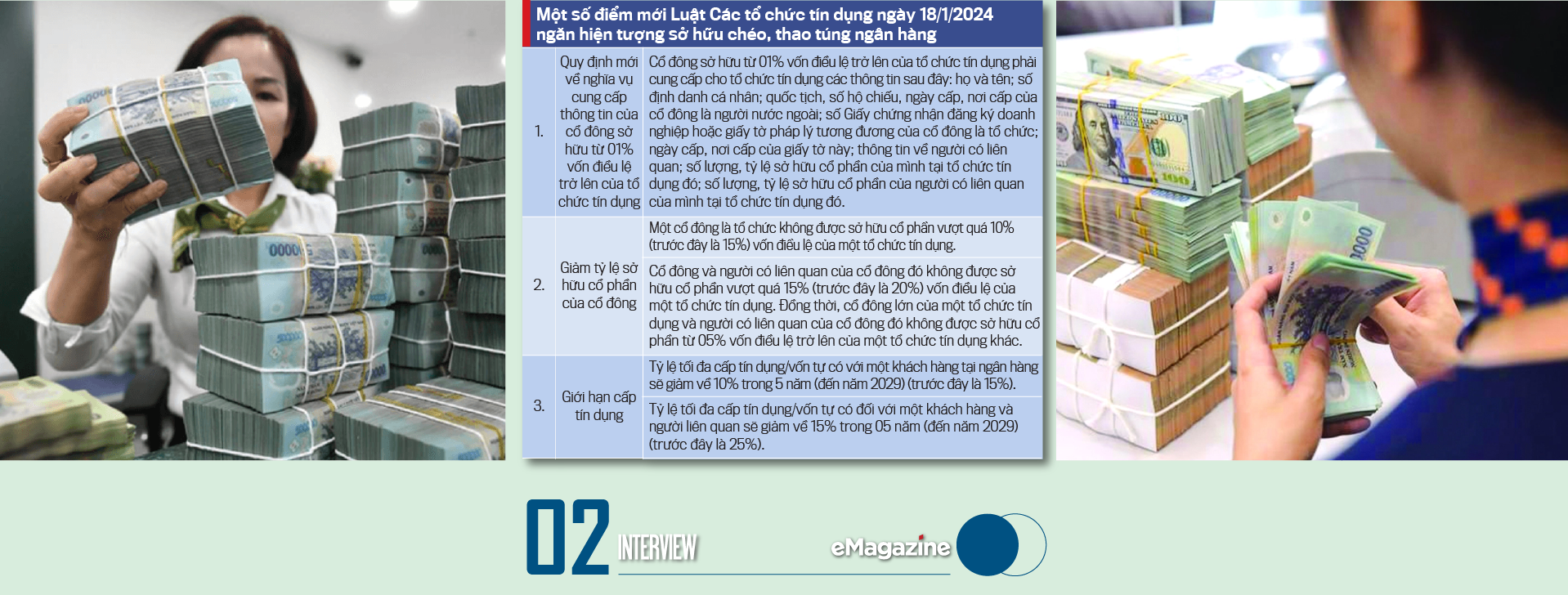

Theo quy định tại Luật Các tổ chức tín dụng (sửa đổi), giới hạn tỷ lệ sở hữu với cổ đông cá nhân được giữ như hiện hành là 5% nhưng ngân hàng phải công bố thông tin các cổ đông nắm từ 1% vốn điều lệ cùng người có liên quan. Theo đó, cổ đông sở hữu trên 1% phải cung cấp một số thông tin về họ và tên; số định danh cá nhân; quốc tịch, số hộ chiếu, ngày cấp, nơi cấp của cổ đông là người nước ngoài; số Giấy chứng nhận đăng ký doanh nghiệp hoặc giấy tờ pháp lý tương đương của cổ đông là tổ chức, ngày cấp, nơi cấp của giấy tờ này; thông tin về người có liên quan theo quy định; số lượng, tỷ lệ sở hữu cổ phần của mình tại tổ chức tín dụng đó; số lượng, tỷ lệ sở hữu cổ phần của người có liên quan của mình tại tổ chức tín dụng đó. Tổ chức tín dụng phải công bố công khai thông tin của các cổ đông này để bảo đảm minh bạch.

Trước đó, cổ đông sẽ chỉ phải công bố thông tin về các giao dịch, sở hữu, người liên quan khi nắm giữ từ 5% vốn điều lệ trở lên.

Bên cạnh đó, tỷ lệ sở hữu của một cổ đông tổ chức giảm xuống còn 10% vốn điều lệ của tổ chức tín dụng; tỷ lệ sở hữu của cổ đông và người liên quan giảm xuống còn 15% vốn điều lệ của tổ chức tín dụng, tỷ lệ này trước đây lần lượt là 15% và 20%.

Cùng với việc giới hạn tỷ lệ sở hữu cổ phần, một số những quy định liên quan đến cấp tín dụng, hạn chế việc thao túng của một nhóm cổ đông hoặc các nhóm lợi ích trong một ngân hàng cũng được quy định rõ ràng. Luật cũng nêu rõ quy định về việc không cấp tín dụng đối với tổ chức, cá nhân hay không được cấp tín dụng không có bảo đảm, cấp tín dụng với điều kiện ưu đãi cho một số tổ chức, cá nhân tại Điều 134, 135. Việc hạn chế, khoanh vùng các đối tượng này góp phần hạn chế việc thao túng ngân hàng.

Tất cả những biện pháp nêu trên nhằm hạn chế việc nhóm cổ đông lớn, thành phần trong ban lãnh đạo ngân hàng có thể thao túng ngân hàng để trục lợi cho những doanh nghiệp sân sau.

Khi triển khai những quy định về giảm tỷ lệ sở hữu của cổ đông và giới hạn cấp tín dụng mỗi năm theo lộ trình giảm 1% tới năm 2029, sẽ gây ra sự xáo trộn ra sao, thưa ông?

Việc thực hiện các quy định trên chắc chắn sẽ gây ra một sự xáo trộn nhất định. Chẳng hạn, một cổ đông tổ chức trước đây được phép sở hữu 15% vốn điều lệ của tổ chức tín dụng, nhưng theo Luật Các tổ chức tín dụng (sửa đổi), tỷ lệ này giảm xuống còn 10%, do đó, cổ đông phải bán 5% số cổ phần vượt tỷ lệ theo quy định. Tuy nhiên, nếu thị trường chứng khoán không khởi sắc, giá cổ phiếu đi xuống thì cổ đông bắt buộc phải bán lỗ, dĩ nhiên sẽ gây nhiều bất lợi, hoặc các ngân hàng có thể mua lại lượng cổ phiếu do cổ đông nắm giữ.

Luật Các tổ chức tín dụng (sửa đổi) cũng đưa ra điều khoản chuyển tiếp. Theo đó, từ ngày luật này có hiệu lực thi hành (ngày 1/7/2024), cổ đông và người có liên quan sở hữu cổ phần vượt tỷ lệ quy định theo Luật mới được tiếp tục duy trì, song không được tăng thêm cổ phần cho đến khi tuân thủ quy định về tỷ lệ sở hữu cổ phần theo quy định của Luật mới, trừ trường hợp nhận cổ tức bằng cổ phiếu.

Việc siết tỷ lệ tín dụng cấp cho khách hàng cũng gây ảnh hưởng do khách hàng phải cắt giảm hoạt động kinh doanh để nhu cầu vốn giảm dần, hoặc đàm phán với một ngân hàng khác để vay thêm, bù đắp phần vốn vay giảm sút để duy trì nguồn vốn đáp ứng cho nhu cầu kinh doanh. Ngoài việc giảm tỷ lệ một cách cơ học, vấn đề là các bên phải tuân thủ quy định này một cách thực chất, tránh hiện tượng khách hàng chia lẻ, kéo thêm một doanh nghiệp liên quan vào để giữ nguyên tỷ lệ vay là 15% thay vì phải giảm xuống 10% theo Luật mới.

Ông tiên lượng gì về việc thực hiện các quy định về ngăn chặn sở hữu chéo, thưa ông?

Cách đây khoảng 10 năm, Ngân hàng Nhà nước yêu cầu các thành viên của hội đồng quản trị cung cấp thông tin về những người bên liên quan, nhưng trên các phương tiện truyền thông thì lại không thấy áp chế tài nếu những bên liên quan hoặc cổ đông cung cấp thông tin sai lệch. Chính vì vậy, các quy định trong Luật Các tổ chức tín dụng (sửa đổi) có lẽ chưa giải quyết được vấn đề về sở hữu chéo. Nhiều trường hợp cả một nhóm cổ đông cấu kết với nhau và sở hữu chéo lẫn nhau tạo ra một mạng nhện, mạng lưới của quyền lực, Luật Các tổ chức tín dụng (sửa đổi) kéo giảm các tỷ lệ, đưa ra giới hạn nhưng khó kiểm soát được tỷ lệ này trên thực tế.

Vấn đề sở hữu chéo, thao túng ngân hàng thường xảy ra tại nhiều ngân hàng yếu kém, tức ông chủ ngân hàng dù sở hữu tỷ lệ sở hữu chính thức đúng theo luật pháp, nhưng trên thực tế lại nắm cả ngân hàng và đưa ngân hàng đó trở thành sân sau, để lại hậu quả nặng nề cho nền kinh tế.

Có một thực tế là ngân hàng yếu kém không phục hồi được thì sẽ chuyển giao bắt buộc ngân hàng này cho một ngân hàng khác. Thế nhưng, sau chuyển giao, số lỗ, lỗ lũy kế của ngân hàng bị chuyển giao vẫn được hạch toán riêng, không nhập vào hệ thống kế toán của ngân hàng nhận chuyển giao, tức không có kế toán hợp nhất. Trong khi đó, ngân hàng nhận chuyển giao sẽ sở hữu 100% ngân hàng bị chuyển giao, kể cả tài sản của ngân hàng yếu kém nhưng lại không phản ánh trong kế toán hợp nhất, điều này đi ngược với nguyên tắc kế toán toàn cầu và kế toán Việt Nam, do vậy, việc xử lý ngân hàng yếu kém trở nên cọc cạch, một giải pháp nửa vời.

Kinh nghiệm ở Mỹ trong việc kiểm soát và ngăn chặn tình trạng thao túng trong hoạt động ngân hàng ra sao, thưa ông?

Là người từng thành lập ngân hàng của Mỹ, tôi nhận thấy điều quan trọng nhất là các cổ đông và những người kinh doanh tại Mỹ rất tuân thủ luật pháp, với tinh thần thượng tôn pháp luật, trường hợp lách luật là có nhưng rất hãn hữu.

Bên cạnh đó, giới chức điều tra nhận thấy một ngân hàng có hiện tượng sở hữu chéo, họ yêu cầu các cổ đông phải có tuyên bố hữu thệ (affidavit) để chứng minh tính trung thực, đây là tuyên bố rất quan trọng. Người tuyên bố hữu thệ nhận thức được trách nhiệm của mình, nếu khai báo gian dối và sai lệch sẽ chịu trách nhiệm trước pháp luật.

Những ngân hàng vi phạm cũng có thời gian để chấn chỉnh. Sau khoảng thời gian này vẫn không khắc phục được, ngân hàng đó sẽ nhận lệnh C&D (Cease and desist order) đề nghị chấm dứt hoạt động từ cơ quan quản lý ngân hàng. Khi đó, cơ quan quản lý ngân hàng cùng Công ty Bảo hiểm ký thác Liên bang Hoa Kỳ (FDIC) đến đóng cửa ngân hàng. Vì vậy, bất cứ ngân hàng nào nhận được lệnh C&D đều bủn rủn chân tay.

Ngoài ra, tại Mỹ, pháp luật không cấm ngân hàng cung cấp tín dụng cho công ty của chủ tịch hội đồng quản trị. Tuy nhiên, tín dụng cung cấp cho sân sau phải chịu chung điều kiện, từ lãi suất cho đến những điều kiện cho vay thay vì được ưu đãi, mà luật gọi là “điều kiện thị trường” (market conditions).

Cần lưu ý: việc siết chặt giới hạn tỷ lệ sở hữu cổ phần, giới hạn cấp tín dụng chỉ là kiểm soát về kỹ thuật, điều quan trọng là giám sát, tuân thủ quy định. Ngoài ra, cần nâng cao hiệu quả hoạt động của hội đồng quản trị, ban kiểm soát. Tại Mỹ, biên bản của hội đồng quản trị rất chi tiết về việc ai đề xuất, ai đồng ý, ai chống đối, còn biên bản họp hội đồng quản trị của ngân hàng tại Việt Nam rất đơn giản và phần lớn quyết định đều đồng thuận 100%, ai đứng sau những quyết định này đều bị che giấu.

Thay vì việc giao toàn quyền cho Cơ quan thanh tra, giám sát ngân hàng (thuộc Ngân hàng Nhà nước Việt Nam), nhiều ý kiến cho rằng việc giám sát hoạt động của ngân hàng cần kết hợp nhiều cơ quan hơn, quan điểm của ông thế nào?

Cơ quan giám sát đóng vai trò rất quan trọng. Ở Mỹ có hai cơ quan giám sát ngân hàng là cơ quan quản lý hệ thống ngân hàng trực tiếp của liên bang hay tiểu bang và Công ty Bảo hiểm ký thác Liên bang Hoa Kỳ (FDIC). Mỗi lần thanh tra ngân hàng, cả hai cơ quan đến cùng nhau, thực hiện dưới nguyên tắc 4 mắt “Four Eyes Principle” để kiểm soát một cách độc lập.

Trong khi đó, vai trò của Bảo hiểm tiền gửi Việt Nam còn khá mờ nhạt trong việc giám sát hoạt động ngân hàng. Bởi vậy, việc giám sát hệ thống tổ chức tín dụng, ngoài Cơ quan thanh tra giám sát ngân hàng, cần có cả một bộ phận thanh tra độc lập như Thanh tra của Chính phủ, hay Bảo hiểm tiền gửi Việt Nam cùng giám sát hoạt động của ngân hàng để bảo đảm tính khách quan, minh bạch và hiệu quả.

VnEconomy 27/02/2024 16:00

Nội dung đầy đủ của bài viết được đăng tải trên Tạp chí Kinh tế Việt Nam số 09-2024 phát hành ngày 26-02-2024. Kính mời Quý độc giả tìm đọc tại đây:

https://postenp.phaha.vn/chi-tiet-toa-soan/tap-chi-kinh-te-viet-nam