Định giá nhóm cổ phiếu vừa và nhỏ đang "rẻ"?

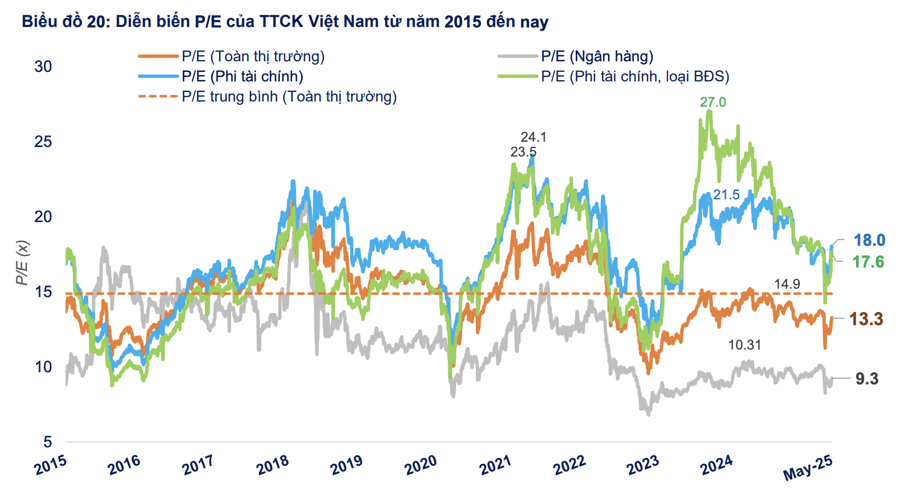

Một điểm đáng chú ý là P/E của nhóm Phi tài chính không bao gồm Bất động sản đã giảm tới -35% so với đỉnh một năm cũng là đỉnh lịch sử của nhóm này - mức chiết khấu mạnh hơn so với mặt bằng chung khi P/E toàn thị trường giảm -14%, Ngân hàng -10% và Bất động sản -28%...

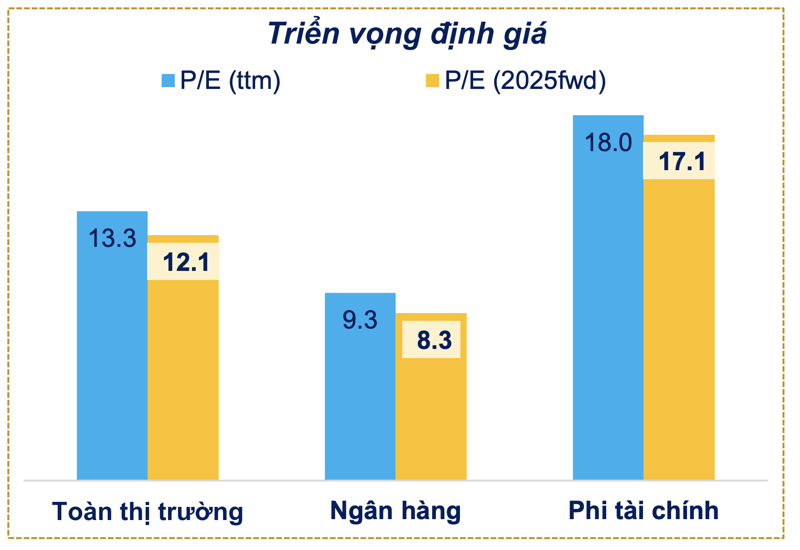

Nhịp điều chỉnh mạnh đầu tháng 4/2025 do lo ngại rủi ro thuế quan, kết hợp với nền tăng trưởng lợi nhuận ổn định trong quý 1, đã kéo định giá P/E toàn thị trường xuống mức 13,3x – thấp hơn đáng kể so với trung bình 10 năm (14,9x), theo FiinGroup.

Với P/E forward 2025 ở mức 12,1x, mặt bằng định giá hiện tại khá hợp lý, phản ánh tương đối sát với triển vọng tăng trưởng lợi nhuận 2025 là +13,9%, dựa trên kế hoạch kinh doanh do ban lãnh đạo đưa ra từ đầu năm.

Một điểm đáng chú ý là P/E của nhóm Phi tài chính không bao gồm Bất động sản đã giảm tới -35% so với đỉnh một năm cũng là đỉnh lịch sử của nhóm này - mức chiết khấu mạnh hơn so với mặt bằng chung khi P/E toàn thị trường giảm -14%, Ngân hàng -10% và Bất động sản -28%.

Mức chiết khấu này chủ yếu đến từ sự sụt giảm về giá của các cổ phiếu vốn hóa vừa và nhỏ bao gồm các ngành chịu ảnh hưởng trực tiếp từ lo ngại thuế quan như Thủy sản, Dệt may và Hóa chất, trong khi đà hồi phục vẫn còn khiêm tốn dù lợi nhuận đang hồi phục. Điều này cho thấy định giá của nhóm

này đang trở nên hấp dẫn hơn trong tương quan với lợi nhuận.

Bà Đỗ Hồng Vân, Trưởng phòng Phân tích dữ liệu của FiinGroup cho rằng, khi các cuộc đàm phán thương mại với Mỹ có tiến triển tích cực và rủi ro thuế quan dần hạ nhiệt, nhóm cổ phiếu này, đặc biệt là các doanh nghiệp có nền tảng cơ bản tốt, doanh thu và biên lợi nhuận đang trong xu hướng cải thiện, nhiều khả năng sẽ thu hút sự quan tâm trở lại của dòng tiền thị trường.

Xét theo ngành, định giá đang phân hóa mạnh theo kỳ vọng lợi nhuận và mức độ rủi ro. Cụ thể, với Bất động sản và Xây dựng, P/E hiện ở mức cao và tương đương trung bình 5 năm. Cần lưu ý rằng P/E của Bất động sản bị chi phối bởi nhóm Vingroup (VIC, VHM, VRE) và đang phản ánh phần nào chu kỳ lợi nhuận về đáy ở các doanh nghiệp Bất động sản dân cư dẫn đến hệ số định giá bị kéo lên dù mặt bằng giá chưa thực sự tăng mạnh.

Với Xây dựng, bức tranh lợi nhuận Q1/2025 diễn biến trái chiều với kỳ vọng trước đó rằng ngành sẽ hưởng lợi từ nỗ lực thúc đẩy giải ngân vốn đầu tư công của Chính phủ. Mặt bằng định giá cao trong khi giải ngân vốn đầu tư công chưa như kỳ vọng hạn chế dòng tiền vào nhóm này.

Với nhóm Dệt may, Thủy sản, định giá đang thấp hơn trung bình 5 năm và chất lượng tăng trưởng cải thiện. Tuy nhiên, rủi ro về thuế quan đang khiến dòng tiền e ngại với nhóm Xuất khẩu này. Riêng với Bán lẻ, P/E thấp hơn trung bình 5 năm nhưng hiện ở mức khá cao (26x) và kỳ vọng lợi nhuận tích cực sẽ giúp đưa định giá của một số doanh nghiệp Bán lẻ về mức hợp lý hơn.

Với Thực phẩm, định giá thấp ở nhiều cổ phiếu đầu ngành như VNM, SAB do kết quả kinh doanh kém tích cực và triển vọng lợi nhuận không rõ ràng. Đây là trở ngại cho dòng tiền quay trở lại cho dù tỷ trọng phân bổ dòng tiền vào cổ phiếu ngành Thực phẩ đã về đáy 10 tháng.

Ngược lại, một số ngành như Hàng không, Công nghệ thông tin, Dầu khí, Chứng khoán đang giao dịch ở vùng định giá cao hơn trung bình. Điều này đòi hỏi kết quả kinh doanh các quý tới cần đủ mạnh hoặc phải có câu chuyện riêng hấp dẫn để tiếp tục hỗ trợ mặt bằng giá hiện tại.

Cổ phiếu Ngân hàng hiện giao dịch với P/B 12 tháng gần nhất ở mức 1,43x, thấp hơn -1 độ lệch chuẩn so với trung bình dài hạn, và hiếm khi rơi vào vùng định giá này. Kể từ năm 2019 đến nay, chỉ có hai thời điểm P/B ngành Ngân hàng giao dịch ở vùng định giá tương tự: giai đoạn khởi phát dịch Covid-19 và thời điểm xảy ra sự kiện Vạn Thịnh Phát.

Mặc dù định giá P/B hiện tại của cổ phiếu ngân hàng đang ở vùng thấp hiếm gặp trong lịch sử, điều này vẫn chưa đủ để kích hoạt dòng tiền quay trở lại một cách bền vững và đồng đều trên toàn ngành. Nguyên nhân chủ yếu đến từ kỳ vọng tăng trưởng lợi nhuận còn khiêm tốn, trong khi rủi ro chất lượng tài sản đang có xu hướng gia tăng trở lại.