“Ngân hàng Nhà nước còn nhiều dư địa chính sách để ổn định mặt bằng lãi suất”, Công ty Chứng khoán Vietcombank (VCBS) nhận định như vậy trong báo cáo kinh tế vĩ mô vừa được công bố.

Tỷ giá trồi sụt

Sau tháng 4 ít biến động, tỷ giá và thị trường ngoại hối trong tháng 5 và đầu tháng 6 có nhiều biến động trồi sụt hơn.

Vào cuối tháng 5, tỷ giá tại nhiều ngân hàng thương mại có dấu hiệu nóng lên, có thời điểm đã tỷ giá bán đạt đến 22.500 VND/USD trong bối cảnh áp lực từ phía thế giới đang tăng lên với đồn đoán, dự báo về khả năng Cục Dự trữ Liên bang Mỹ (FED) sẽ tăng lãi suất trong tháng 6 và rủi ro từ sự giảm tốc nền kinh tế Trung Quốc vẫn hiện hữu đi cùng diễn biến đồng Nhân dân tệ giảm giá đáng kể trong hơn 1 tháng trở lại đây.

Diễn biến này cho thấy, so với thời điểm đầu năm, tỷ giá và thị trường ngoại hối trở nên nhạy cảm hơn với những diễn biến trên thị trường thế giới. Sau đó, với việc FED không nâng lãi suất sau cuộc họp tháng 6, tỷ giá và thị trường ngoại hối nhanh chóng hạ nhiệt trở lại, VCBS nhìn nhận.

Xét đến thặng dư thương mại 5 tháng đầu năm đạt 1,64 tỷ USD, vốn FDI giải ngân tăng khá tốt (5 tháng đầu năm đạt 5,8 tỷ USD) và Ngân hàng Nhà nước mua được thêm khoảng 8 tỷ USD củng cố dự trữ ngoại hối trong 6 tháng đầu năm, diễn biến của nền kinh tế trong nước vẫn đang ủng hộ cho sự ổn định của tỷ giá trong thời gian tới, VCBS nhìn nhận.

Tuy nhiên, khi xét đến các áp lực từ phía thế giới, VCBS cho rằng rủi ro tỷ giá vẫn cần được lưu tâm khi nền kinh tế Việt Nam được nhìn nhận là một nền kinh tế nhỏ nhưng có độ mở lớn và theo đó, khả năng chống chịu với những biến động lớn trên thế giới là không cao.

Với việc Trung Quốc là đối tác nhập khẩu lớn nhất của Việt Nam trong khi châu Âu chiếm khoảng 20% tổng giá trị xuất khẩu của Việt Nam, những biến động của hai nền kinh tế lớn hàng đầu thế giới này sẽ có những ảnh hưởng đến tỷ giá và thị trường ngoại hối Việt Nam.

Bên cạnh đó, sức mạnh của đồng USD và khả năng FED sẽ nâng lãi suất ít nhất 1 lần trong năm nay cũng là yếu tố ảnh hưởng lớn đến diễn biến của tỷ giá và thị trường ngoại hối trong nửa cuối năm 2016.

Còn nhiều dư địa

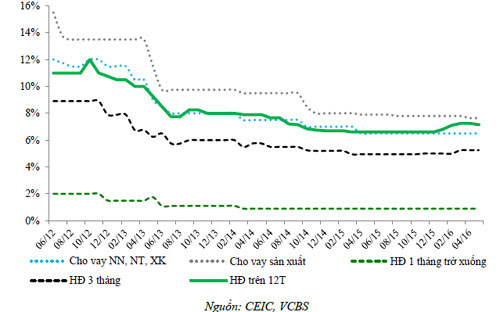

Với tỷ giá tương đối ổn định và thanh khoản hệ thống dồi dào, mặt bằng lãi suất huy động trong tháng 5 ít biến động so với tháng 4. Cụ thể, lãi suất huy động các kỳ hạn ngắn dưới 6 tháng phổ biến trong khoảng 4,5% - 5,5%/năm, từ 6 tháng đến dưới 12 tháng trong khoảng 5,4% - 6,8%/năm, từ 12 tháng trở lên trong khoảng 6,5% - 7,8%/năm.

Cùng với sự ổn định của lãi suất cho vay, mặt bằng lãi suất huy động cũng không có nhiều thay đổi so với giai đoạn trước.

Với sức hấp thụ vốn của nền kinh tế chưa thực sự bứt phá, định hướng của Chính phủ đảm bảo mặt bằng lãi suất ở mức hợp lý để hỗ trợ tăng trưởng đi cùng với động thái khá nhất quán từ phía Ngân hàng Nhà nước trong việc hỗ trợ và đảm bảo thanh khoản của VND, VCBS không kỳ vọng vào khả năng tăng của mặt bằng lãi suất trong thời gian tới.

Ở chiều ngược lại, khả năng giảm của lãi suất cũng sẽ gặp nhiều thử thách trong bối cảnh rủi ro tỷ giá hiện hữu trở lại như trình bày ở trên, lạm phát và kỳ vọng lạm phát 2016 dù vẫn ở mức tương đối thấp nhưng cao hơn đáng kể so với 2015 và áp lực tăng quy mô tài sản, cân đối nguồn vốn và đảm bảo các tỷ lệ an toàn của các ngân hàng thương mại, đặc biệt sau khi Thông tư 06 chính thức được ban hành với lộ trình cụ thể.

Mặc dù vậy, với cơ chế điều hành tỷ giá mới theo hướng linh hoạt hơn, VCBS cho rằng Ngân hàng Nhà nước còn nhiều dư địa chính sách để ổn định mặt bằng lãi suất.

“Chúng tôi kỳ vọng mặt bằng lãi suất trong thời gian tới sẽ tiếp tục duy trì tương đối ổn định quanh mức hiện tại, trần lãi suất huy động 5,5% đối với các kỳ hạn ngắn nhiều khả năng sẽ được giữ vững”, báo cáo của VCBS nhấn mạnh.

Cũng theo VCBS, lãi suất liên ngân hàng giảm mạnh trong tháng 5. Thanh khoản hệ thống dồi dào sau động thái mua ròng mạnh USD của Ngân hàng Nhà nước.

Ngân hàng Nhà nước hút ròng hơn 27.000 tỷ đồng trên OMO. Vào thời điểm cuối tháng 5, Ngân hàng Nhà nước đã bắt đầu phát hành tín phiếu nhằm hút bớt tiền trên hệ thống và cân bằng lại thanh khoản.

![[Interactive]: Toàn cảnh kinh tế Việt Nam quý 4/2025](https://premedia.vneconomy.vn/files/uploads/2026/01/06/3e4055b2e2264c47bacde654709d0e80-61735.png?w=1050&h=630&mode=crop)