Giá vàng trong nước và thế giới

VnEconomy cập nhật giá vàng trong nước & thế giới hôm nay: SJC, 9999, giá vàng USD/oz, biến động giá vàng tăng, giảm - phân tích, dự báo & dữ liệu lịch sử.

Thứ Hai, 02/02/2026

Hà Anh

26/12/2023, 14:04

Giao dịch sẽ được thực hiện theo hình thức khớp lệnh. Sau giao dịch, Novagroup còn sở hữu 380.085.898 cổ phiếu, tỷ lệ 19,491%.

CTCP Novagroup thông báo giao dịch cổ phiếu của tổ chức có liên quan đến người nội bộ Công ty Cổ phần Tập đoàn Đầu tư Địa ốc No Va (mã NVL-HOSE).

Theo đó, Novagroup vừa đăng ký bán ra 2.208.359 cổ phiếu NVL, thời gian thực hiện từ ngày 28/12/2023 - 10/1/2024 với mục đích cân đối danh mục đầu tư và hỗ trợ cơ cấu nợ.

Giao dịch sẽ được thực hiện theo hình thức khớp lệnh. Sau giao dịch, Novagroup còn sở hữu 380.085.898 cổ phiếu, tỷ lệ 19,491%.

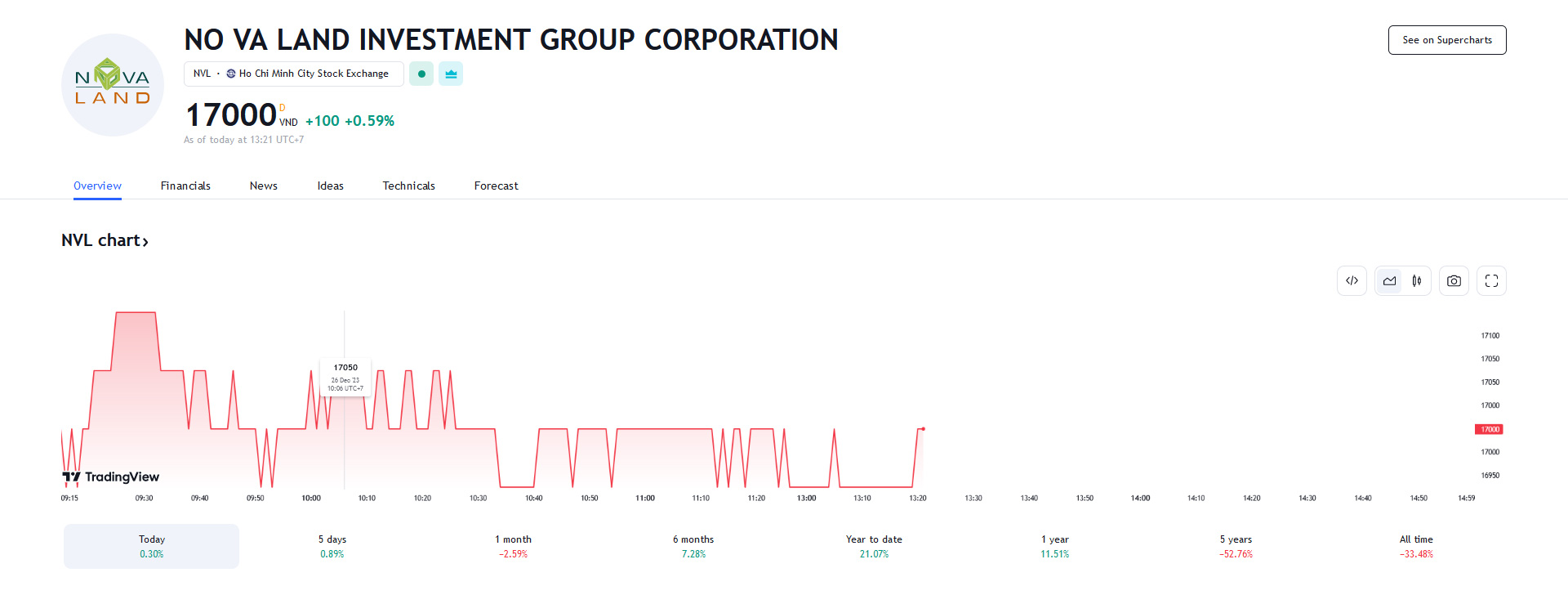

Tạm tính mức giá 17.000 đồng/cổ phiếu trong phiên ngày 26/12, Novagroup có thể thu được 37,5 tỷ đồng.

Trước đó, Novagroup bị bán giải chấp 575.383 cổ phiếu theo phương thức khớp lệnh và giao dịch được thực hiện từ ngày 13/12 đến 15/12/2023.

Ở thế chủ động, Novagroup đăng ký bán 26,5 triệu cổ phiếu NVL, từ ngày 16/11 đến ngày 15/12/2023. Tuy nhiên công ty chỉ bán được hơn 20,2 triệu cổ phiếu NVL là do công ty thay đổi thời gian giao dịch để phù hợp với kế hoạch hỗ trự cơ cấu nợ của công ty.

Vừa qua, Novaland đã có văn bản thông báo đến Sở Giao dịch chứng khoán Singapore (SGX) về việc đàm phán với các trái chủ đối với lô trái phiếu quốc tế trị giá 300 triệu USD.

Đây là lô trái phiếu được phát hành năm 2021 cho các nhà đầu tư quốc tế do Credit Suisse AG, chi nhánh Singapore tư vấn và Bank of New York Mellon, chi nhánh London, làm đại lý ủy thác. Lô trái phiếu này được phát hành nhằm bổ sung nguồn vốn cho hoạt động đầu tư, kinh doanh và các hoạt động khác của nhóm doanh nghiệp thuộc Tập đoàn Novaland.

Lô trái phiếu có lãi suất 5,25%/năm, không có tài sản đảm bảo, và sẽ đáo hạn vào năm 2026.

Tập đoàn Novaland cho biết đã đạt được thoả thuận với các trái chủ nắm giữ khoảng 74,5% tổng giá trị tiền gốc đang lưu hành. Cụ thể, đối với các khoản lãi phát sinh trước ngày 31/12/2024, các trái chủ đồng ý cho Tập đoàn Novaland thanh toán chậm. Thời điểm thanh toán là ngày đáo hạn trái phiếu vào năm 2026 hoặc đợt mua lại trước hạn trong tương lai.

Trong đó, giá trị mua lại sẽ được tính bằng 115% số tiền gốc ban đầu (sau khi đã trừ đi phần chuyển đổi thành cổ phiếu) cộng với lãi trả chậm và lãi phát sinh. Lãi trả chậm sẽ được tính với mức lãi suất 5,25%/một năm.

Nhóm trái chủ trên cũng cam kết không yêu cầu thanh toán ngay lãi và gốc trong thời gian tới.

Đồng thời, họ sẽ không bán, chuyển nhượng một phần hoặc toàn bộ trái phiếu cho bên thứ ba, trừ khi bên mua cũng đồng ý với thỏa thuận mới, Tập đoàn Novaland cho biết.

Đáng chú ý, các trái chủ cũng đồng ý với phương án có thể chuyển đổi trái phiếu sang cổ phiếu NVL trong thời gian tới với mức giá chuyển đổi ban đầu là 40.000 đồng/cổ phiếu.

Nếu chọn chuyển đổi trái phiếu sang cổ phiếu, các trái chủ sẽ có 3 lần thực hiện (6 tháng, 18 tháng hoặc 30 tháng sau ngày hiệu lực sửa đổi) với mức giá giảm dần. Tập đoàn Novaland cũng đặt ra lịch trình chuyển đổi thành cổ phiếu với 4 đợt, tương ứng 30%, 40%, 20% và 10% thay vì chuyển đổi toàn bộ trong 1 lần.

Hiện ngày hiệu lực của thỏa thuận mới vẫn chưa được xác định vì cần có sự phê duyệt của cổ đông, các cơ quan Nhà nước có thẩm quyền và phê chuẩn từ tòa án có liên quan tại Singapore.

Lần thứ 2 trong vòng 4 phiên tâm lý sợ hãi tiêu cực bị đẩy lên cao trào. Hôm nay VIC, VHM giảm sàn, có lúc được hỗ trợ bởi loạt cổ phiếu vốn hóa lớn khác như ngân hàng. Tuy nhiên dòng tiền bắt đáy sau đó hoạt động khá tích cực. Bài “stress test” tâm lý và cung cầu có kết quả khả quan.

Ít phút đầu phiên chiều nay sức ép từ bên bán tăng vọt đã đẩy VN-Index bốc hơi tới 2,8%, rơi xuống mức 1777,85 điểm trước khi có dòng tiền bắt đáy xuất hiện kéo trở lại 1806,5 điểm. Càng về cuối phiên thị trường càng tốt hơn, duy trì mức thanh khoản khớp lệnh cao nhất 8 phiên.

So với nhiều thị trường châu Á khác và các quốc gia cùng nhóm trên toàn cầu, Việt Nam sở hữu tiềm năng tăng trưởng cao hơn, được hậu thuẫn bởi dòng vốn FDI mạnh nhất khu vực và tốc độ tăng trưởng xuất khẩu nhanh hàng đầu, trong khi vẫn duy trì nợ công thấp và lạm phát trong tầm kiểm soát.

Nhu cầu từ Mỹ được kỳ vọng sẽ tiếp tục duy trì tích cực trong năm 2026. Riêng thặng dư thương mại với Mỹ trong năm qua tương đương khoảng 26% GDP của Việt Nam và xuất khẩu sang Mỹ chiếm gần một phần ba tổng kim ngạch xuất khẩu của Việt Nam.

Sức ép cực mạnh từ nhóm cổ phiếu vốn hóa lớn khiến VN-Index giảm rất sâu đã ảnh hưởng nặng nề tới tâm lý chung. Hoạt động bán tháo xuất hiện, đẩy thanh khoản khớp lệnh hai sàn tăng 23% với sắc đỏ tràn ngập bảng điện.

Kinh tế xanh

Thuế đối ứng của Mỹ có ảnh hướng thế nào đến chứng khoán?

Chính sách thuế quan mới của Mỹ, đặc biệt với mức thuế đối ứng 20% áp dụng từ ngày 7/8/2025 (giảm từ 46% sau đàm phán), có tác động đáng kể đến kinh tế Việt Nam do sự phụ thuộc lớn vào xuất khẩu sang Mỹ (chiếm ~30% kim ngạch xuất khẩu). Dưới đây là phân tích ngắn gọn về các ảnh hưởng chính: