CTCP Diamond Properties thông báo giao dịch cổ phiếu của tổ chức có liên quan đến người nội bộ Công ty Cổ phần Tập đoàn Đầu tư Địa ốc No Va (mã NVL-HOSE).

Theo đó, CTCP Diamond Properties - cổ đông lớn thứ 2 của NVL vừa đăng ký bán ra 4.785.282 cổ phiếu NVL với mục đích cân đối danh mục đầu tư và hỗ trợ cơ cấu nợ. Giao dịch dự kiến được thực hiện theo phương thức khớp lệnh và/hoặc thoả thuận từ ngày 19/12/2023 đến ngày 9/1/2024.

Nếu giao dịch thành công, tổ chức này sẽ giảm sở hữu tại Novaland từ 180,17 triệu cổ phiếu, chiếm 9,239% xuống còn 175,39 triệu cổ phiếu, chiếm 8,994% vốn điều lệ tại NVL

Trước đó, CTCP NovaGroup - cổ đông lớn nhất của Novaland đã cũng đã đăng ký bán ra 26,5 triệu cổ phiếu NVL cũng với mục đích tương tự. Giao dịch dự kiến được thực hiện từ 16/11 đến ngày 15/12/2023.

Mới đây, NovaGroup đã bị bán giải chấp thêm 500.078 cổ phiếu NVL vào ngày 4/12, qua đó giảm tỷ lệ sở hữu tại Novaland xuống còn 20,67%.

Được biết, Diamond Properties và NovaGroup đều có liên quan đến ông Bùi Thành Nhơn - Chủ tịch HĐQT Novaland và đến thời điểm hiện tại, Chủ tịch đang nắm giữ hơn 96,76 triệu cổ phiếu NVL, chiếm 4,962% vốn tại NVL.

Động thái chào bán cổ phiếu NVL của Diamond Properties diễn ra ngay sau khi Novaland vừa công bố tài liệu xin ý kiến cổ đông bằng văn bản trong đó có nội dung quan trọng liên quan đến việc điều chỉnh phương án phát hành cổ phiếu riêng lẻ và cổ phiếu cho cổ đông hiện hữu, phương án phát hành cổ phiếu cho người lao động (ESOP) được thông qua trước đó.

Theo đó, NVL thông qua phương án phát hành 200 triệu cổ phiếu riêng lẻ (giảm từ mức 975 triệu của kế hoạch ban đầu) với mệnh giá không thấp hơn 10.000 đồng/cp.

Đồng thời, NVL dự kiến chào bán tối đa 1.170.062.722 cổ phiếu (giảm từ mức 1,95 tỷ so với kế hoạch ban đầu) cho cổ đông hiện hữu, tương ứng tỷ lệ 10:6 với mức giá không thấp hơn 10.000 đồng/cp.

Như vậy, NVL dự phát hành thêm tổng cộng 1,37 tỷ cổ phiếu với số tiền huy động tối đa từ 2 đợt chào bán riêng lẻ và cho cổ đông hiện hữu tương ứng giảm xuống còn 13.700 tỷ, thay vì 29.250 tỷ đồng như kế hoạch ban đầu.

Thời gian dự kiến thực hiện 2 đợt phát hành này là năm 2024 hoặc thời gian khác theo quyết định HĐQT.

Ngoài ra, Novaland cũng giữ nguyên kế hoạch phát hành cổ phiếu theo chương trình lựa chọn cho người lao động năm 2023 (ESOP), số lượng tối đa 1,5% số cổ phần đang lưu hành của công ty tại thời điểm phát hành với giá không thấp hơn 10.000 đồng/cp. Đối tượng chào bán bao gồm Thành viên HĐQT và người lao động theo danh sách được HĐQT phê duyệt.

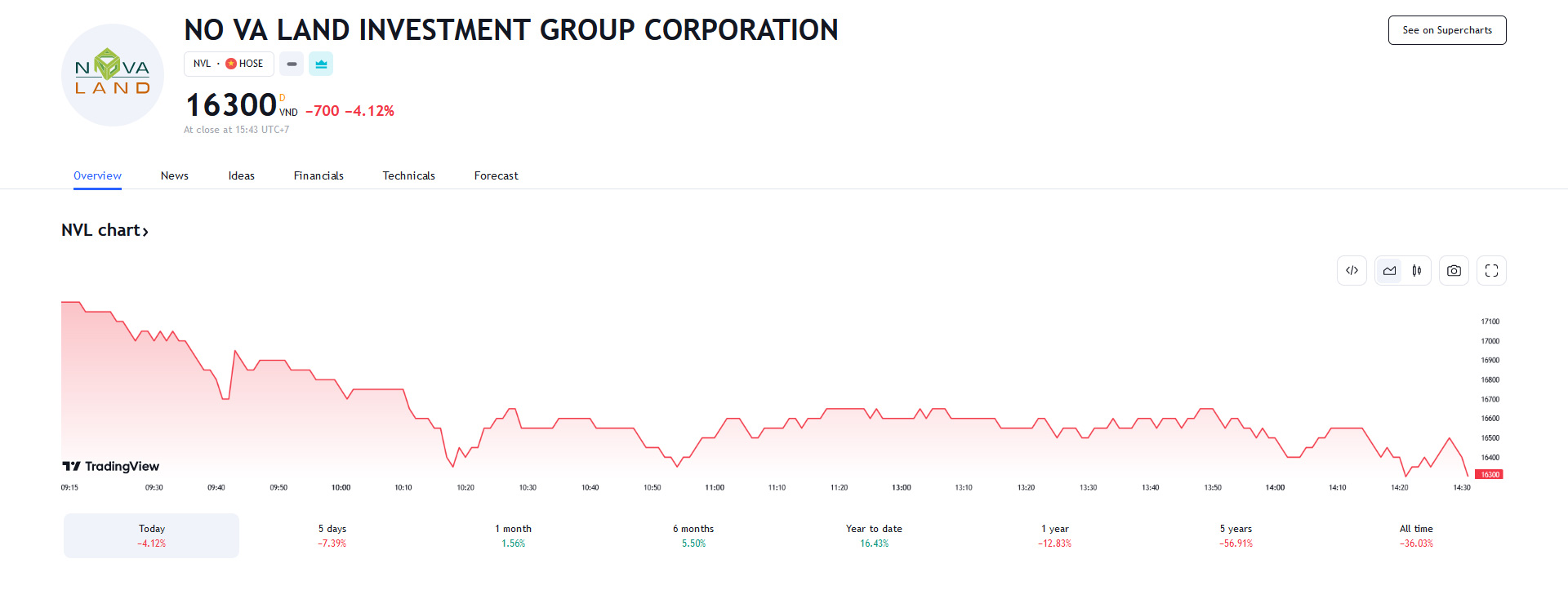

Kết thúc ngày 14/12/2023, cổ phiếu NVL giảm 4,12% xuống 16.300 cổ phiếu, giảm 7,39% trong 5 ngày qua và tăng 16,43% từ đầu năm đến nay.

![[Interactive]: Toàn cảnh kinh tế Việt Nam quý 4/2025](https://premedia.vneconomy.vn/files/uploads/2026/01/06/3e4055b2e2264c47bacde654709d0e80-61735.png?w=1050&h=630&mode=crop)