Giá vàng trong nước và thế giới

VnEconomy cập nhật giá vàng trong nước & thế giới hôm nay: SJC, 9999, giá vàng USD/oz, biến động giá vàng tăng, giảm - phân tích, dự báo & dữ liệu lịch sử.

Thứ Ba, 13/01/2026

Nguyễn Hùng

25/02/2013, 09:44

Không hẳn không có lý do khi các tạp chí kinh doanh hàng đầu xem cột mốc doanh thu 1 tỷ USD như một ngưỡng để phân cấp doanh nghiệp

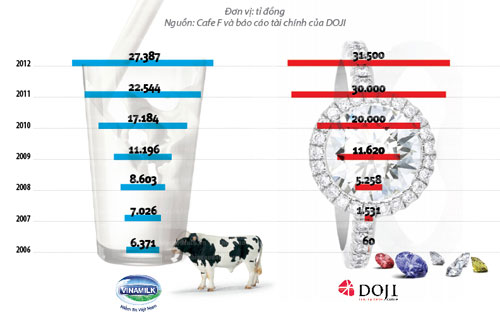

Vinamilk phải mất gần 10 năm mới đạt đến cột mốc doanh thu 1 tỷ USD bằng con đường khuếch trương ngành nghề cốt lõi, nhưng với con đường mua bán sáp nhập (M&A), DOJI chỉ mất một nửa thời gian.

Không hẳn không có lý do khi các tạp chí kinh doanh hàng đầu thế giới đều xem cột mốc doanh thu 1 tỷ USD như một ngưỡng để phân cấp doanh nghiệp: 1 tỷ USD doanh thu là cột mốc để cho thấy họ là một doanh nghiệp lớn. Tại Việt Nam, dù chưa nhiều nhưng cũng đã có những doanh nghiệp tư nhân đạt doanh thu hơn 1 tỷ USD.

Cho đến thời điểm hiện tại, có 2 con đường phổ biến để các doanh nghiệp này đi đến cột mốc 1 tỷ USD: con đường thẳng là khuếch trương cốt lõi, hoặc M&A, được xem như một con đường tắt. Và mỗi con đường đều có không ít thách thức.

Đi tắt bằng M&A

Là một trong những doanh nghiệp hoạt động tốt nhất Việt Nam, nhưng nếu tính từ khi thành lập năm 1976 trên cơ sở tiếp quản 3 nhà máy sữa của chế độ cũ để lại, Vinamilk phải mất đến 36 năm mới đạt đến con số doanh thu 1 tỷ USD.

Tuy nhiên, nhìn nhận một cách công bằng, sự phát triển của Vinamilk chỉ nên tính từ năm 2003, thời điểm Vinamilk tiến hành cổ phần hóa và sau đó trở thành công ty thứ 34 niêm yết trên thị trường chứng khoán Việt Nam năm 2006. Sau khi niêm yết, với kỳ vọng và sức ép của các nhà đầu tư, Vinamilk bắt đầu hàng loạt các chiến dịch cải tiến sản phẩm và tiếp thị. Kết quả là chỉ trong giai đoạn 2007-2011, doanh thu của Vinamilk đã tăng gấp đôi, lợi nhuận ròng tăng gấp 4 so với thời kỳ trước đó. Và Vinamilk chính thức gia nhập nhóm doanh nghiệp có doanh thu 1 tỷ USD (22.540 tỷ đồng) vào năm 2011.

Bên cạnh việc khuếch trương lĩnh vực kinh doanh cốt lõi, một con đường khác đã được các doanh nghiệp Việt Nam áp dụng để đưa doanh số đạt đến ngưỡng 1 tỷ USD. Đó là thông qua các thương vụ mua bán và sáp nhập (M&A). Một trong số đó là tập đoàn DOJI.

Tiền thân của DOJI là Công ty Phát triển Công nghệ và Thương mại TTD hoạt động trong lĩnh vực vàng bạc đá quý, ra đời trong khoảng đầu những năm 2000. Tuy nhiên, DOJI chỉ thực sự nổi lên từ năm 2007 khi Chủ tịch Đỗ Minh Phú mua lại 2 công ty vàng bạc, đá quý của SJC là SJC Hà Nội và SJC Đà Nẵng, biến chúng trở thành công ty con của DOJI, đồng thời tiến hành đầu tư liên kết với các công ty khai thác khoáng sản.

Đến năm 2011, DOJI thực hiện đợt M&A thứ hai bằng việc mua lại cổ phần ngân hàng Tiên Phong từ Công ty Cổ phần FPT, biến ngân hàng này trở thành 1 trong 6 công ty liên kết góp vốn của DOJI. Các công ty liên kết còn lại hoạt động trong lĩnh vực vàng bạc đá quý, khoáng sản, khu công nghiệp. Ngoài ra, tập đoàn này còn có 7 công ty khác chuyên kinh doanh vàng bạc đá quý, mỹ nghệ, bất động sản thương mại, bán lẻ, du lịch, nhà hàng, spa hoạt động theo mô hình công ty mẹ - con.

Những vụ M&A này đã giúp DOJI nhanh chóng giành lấy vị trí dẫn đầu thị trường phân phối vàng miếng và đá quý ở miền Bắc và miền Trung, trên cả 2 kênh bán sỉ và bán lẻ với hơn 100 đại lý lớn. Thị trường liên tục mở rộng đã giúp DOJI đạt được tốc độ tăng trưởng đều đặn 50% trong hơn 5 năm qua và cũng cán đích doanh thu 30.000 tỷ đồng vào năm 2011. Trước đó, năm 2006, doanh thu của DOJI chỉ khoảng 60 tỷ đồng. Như vậy, trong khi Vinamilk phải mất gần 10 năm mới đạt đến cột mốc doanh thu 1 tỷ USD bằng con đường khuếch trương ngành nghề cốt lõi thì với con đường M&A, DOJI chỉ mất một nửa thời gian.

Không chỉ DOJI, không ít doanh nghiệp đã chọn con đường M&A để rút ngắn thời gian đi đến cột mốc doanh thu 1 tỷ USD. Công ty Cổ phần Thủy sản Hùng Vương chẳng hạn. Tại đại hội cổ đông năm 2012, Tổng giám đốc Hùng Vương Dương Ngọc Minh cho biết, công ty này sẽ đạt 20.000 tỷ đồng (gần 1 tỷ USD) doanh thu xuất khẩu vào năm 2015.

Một trong những chiến lược quan trọng để thực thi kế hoạch này là mua lại cổ phần của các doanh nghiệp khác. Từ cuối năm 2011 đến nay hàng loạt vụ mua lại cổ phần đã được Hùng Vương công bố như mua lại Lâm Thủy sản Bến Tre, Thức ăn Chăn nuôi Việt Thắng, Chế biến Thủy sản Xuất khẩu Tắc Vân, Thực phẩm Sao Ta…

Lợi thế về thời gian là điều không thể bàn cãi của cách tăng trưởng bằng M&A. Tuy nhiên, duy trì nguồn tài chính để tiếp tục đi theo con đường này vươn đến cột mốc nhiều tỷ USD tiếp theo là bài toán không đơn giản cho những doanh nghiệp chọn con đường này. Ở phía bên kia, các doanh nghiệp chọn con đường cốt lõi cũng có không ít vấn đề phải giải quyết để đi xa hơn cột mốc 1 tỷ USD.

Sau 1 tỷ USD sẽ là gì?

Thực ra, trước Vinamilk, FPT đã từng là doanh nghiệp tư nhân của Việt Nam gần chạm mốc 1 tỷ USD. Tuy nhiên, họ đã mắc vào cái bẫy kinh điển thường giăng ra trước các doanh nghiệp lớn, đó là tham vọng tăng trưởng nhanh bằng con đường đa ngành.

Cũng giống như Vinamilk, FPT bắt đầu niêm yết trên sàn chứng khoán vào năm 2006. Trong hồ sơ niêm yết của doanh nghiệp này, doanh thu năm trước đó (2005) đã ở mức hơn 14.000 tỷ đồng (thời điểm đó giá 1 USD khoảng 15.700 đồng).

Thế nhưng, cũng như nhiều doanh nghiệp khác vào thời điểm ấy, FPT đi xa dần giá trị kinh doanh cốt lõi là công nghệ, bắt đầu mở rộng đầu tư sang các ngành như ngân hàng, bất động sản, chứng khoán. Và doanh thu bắt đầu sụt giảm. Năm 2006, doanh thu của FPT tụt xuống chỉ còn 11.466 tỷ đồng và phải 3 năm sau, năm 2009, FPT mới vượt qua cột mốc 1 tỷ USD trở lại.

Trở lại với câu chuyện của Vinamilk. Trước năm 2006, Vinamilk đã từng định hướng trở thành một tập đoàn thực phẩm và nước giải khát đa ngành. Họ bắt đầu triển khai những dự án như sản xuất cà phê Moment, liên doanh với SABMiller sản xuất bia Zorok. Nhưng những bước lấn sân này đã không mang lại kết quả thuận lợi cho Vinamilk.

Tuy nhiên, Vinamilk đã nhanh chóng nhận ra vấn đề, chấp nhận cắt bỏ các khoản đầu tư tay trái và điều này đã giúp họ tiến nhanh hơn đến cột mốc 1 tỷ USD. Sau cột mốc này, Vinamilk đã đặt ra cho mình mục tiêu doanh thu 3 tỷ USD vào năm 2017, tức tăng doanh thu gấp 3 lần trong vòng 7 năm, với tốc độ tăng trưởng hằng năm từ 25-30%.

Từ những bài học trong quá khứ, trên con đường đến con số 3 tỷ USD những năm tới, Vinamilk đã không nhắc đến việc mở rộng đa ngành. Thay vào đó, họ đầu tư chiều sâu vào ngành sữa mà họ đang là số 1.

Hiện nay, Vinamilk đã đầu tư thêm 3 nhà máy mới với tổng vốn khoảng 4.500 tỷ đồng.

Nhà máy thứ nhất ở Đà Nẵng chuyên sản xuất sữa tươi, sữa chua, dự kiến sẽ đi vào hoạt động tháng 6.2012. Nhà máy thứ hai ở Bình Dương, dự kiến cho ra 400 triệu lít sữa tươi/năm, tương đương công suất của gần 9 nhà máy hiện nay của Vinamilk cộng lại. Nhà máy thứ ba chuyên sản xuất sữa bột trẻ em Dielac 2 ở Khu Công nghiệp Việt Nam - Singapore có công suất 54.000 tấn/năm (2 nhà máy sau dự kiến đều sẽ vận hành vào quý I/2013).

Và không chỉ Vinamilk, thực tế cũng cho thấy, trong bảng tổng sắp các doanh nghiệp tư nhân lớn nhất Việt Nam, những doanh nghiệp có doanh thu 1 tỷ USD hoặc xấp xỉ đều là những doanh nghiệp kinh doanh cốt lõi hoặc xoay quanh lĩnh vực cốt lõi như Công ty Vàng bạc Đá quý Phú Nhuận (PNJ), Công ty Cổ phần Tập đoàn Hòa Phát.

Vậy cơ hội nào cho các doanh nghiệp chọn con đường tăng trưởng bằng M&A?

DOJI đã đạt gần 1,5 tỷ USD doanh thu, nhưng họ sẽ phải làm gì nữa để tiến lên con số 2 hay 3 tỷ USD? Với một cơ cấu khá rộng gồm 7 công ty thành viên và 6 công ty liên kết góp vốn, DOJI đang phát triển gần với mô hình sở hữu tài sản, tức tập trung vào đầu tư chứ không phải sản xuất. Do đó, để thúc đẩy tăng trưởng, họ phải tiếp tục thực hiện các thương vụ mua lại khác.

Thực tế, với hàng loạt thương vụ M&A kể từ năm 2007, doanh thu của DOJI đã liên tục tăng trưởng trên 50%/năm. Tuy nhiên, đến năm 2012 không có một thương vụ nào được thực hiện và tốc độ tăng trưởng của DOJI đã chững lại, chỉ đạt 5% so với 2011 (31.500 tỷ đồng so với 30.000 tỷ đồng).

Thách thức lớn nhất của mô hình tăng trưởng này chính là tài chính. Đó cũng chính là lý do DOJI mua lại cổ phần Tienphong Bank, nhằm tạo nên cổng tài chính cho các công ty thuộc DOJI, như Chủ tịch Đỗ Minh Phú chia sẻ.

(Nguồn: Nhịp cầu Đầu tư)

Với sự thay đổi mạnh mẽ về tư duy quản lý và cơ chế thực thi, Luật Xây dựng 2025 được kỳ vọng sẽ gỡ bỏ các "điểm nghẽn" pháp lý lâu nay cho doanh nghiệp và nhà đầu tư …

Thị trường carbon được xác định không chỉ là công cụ khí hậu, mà còn mở ra các cơ hội kinh tế, kênh tiềm năng để huy động nguồn lực cho chuyển đổi phát triển xanh, giảm phát thải, góp phần thực hiện các mục tiêu của thỏa thuận Paris. Trước xu hướng, tiềm năng phát triển của thị trường, ngày càng có nhiều mối quan tâm từ các tổ chức, nhà đầu tư, doanh nghiệp đến Việt Nam- một thị trường carbon mới nổi. Đây là cơ hội để thúc đẩy hợp tác triển khai các dự án tín chỉ carbon, đặc biệt là tín chỉ rừng và phát triển thị trường carbon ở Việt Nam.

Hệ thống truy xuất chính là ngôn ngữ trung thực nhất kể lại hành trình của mỗi sản phẩm, từ nơi sản xuất đến điểm tiêu thụ cuối cùng. Tuy nhiên, công tác truy xuất nguồn gốc tại Việt Nam đang đối mặt với những thách thức lớn như “ốc đảo số” và nguy cơ làm giả mã QR tĩnh.

Các siêu đô thị đang chịu áp lực lớn từ khí thải diesel, khi phương tiện vận tải trở thành nguồn phát sinh bụi mịn và nhiều chất độc hại. Những “sát thủ vô hình” này đe dọa sức khỏe cộng đồng, đặt ra yêu cầu cấp bách phải tìm giải pháp giảm phát thải và cải thiện chất lượng không khí…

Sự kiện "Đối thoại cấp cao về PPP" đặt trọng tâm vào tháo gỡ điểm nghẽn vốn và thúc đẩy hợp tác công – tư trong các lĩnh vực giao thông, đô thị và đổi mới sáng tạo, mở ra kỳ vọng huy động mạnh mẽ nguồn lực tư nhân cho phát triển hạ tầng quốc gia...

Thuế đối ứng của Mỹ có ảnh hướng thế nào đến chứng khoán?

Chính sách thuế quan mới của Mỹ, đặc biệt với mức thuế đối ứng 20% áp dụng từ ngày 7/8/2025 (giảm từ 46% sau đàm phán), có tác động đáng kể đến kinh tế Việt Nam do sự phụ thuộc lớn vào xuất khẩu sang Mỹ (chiếm ~30% kim ngạch xuất khẩu). Dưới đây là phân tích ngắn gọn về các ảnh hưởng chính: