Tại “Diễn đàn Phát triển thị trường trái phiếu doanh nghiệp hiệu quả, bền vững” do Liên đoàn Thương mại và Công nghiệp Việt Nam (VCCI) tổ chức ngày 19/5, vấn đề vai trò các trung gian tài chính trong việc tư vấn phát hành, phân phối trái phiếu doanh nghiệp theo hình thức riêng lẻ thu hút nhiều ý kiến.

LỖ HỔNG TỪ CÁC TRUNG GIAN TÀI CHÍNH

Tiến sĩ Phạm Xuân Hòe, Tổng Thư ký Hiệp hội Cho thuê tài chính Việt Nam kể: “Tôi từng đi đến gửi tiết kiệm ở ngân hàng thương mại. Nhân viên ở quầy giao dịch mời tôi mua trái phiếu doanh nghiệp vì lãi suất cao hơn gửi tiết kiệm. Tôi mới hỏi là “trái phiếu doanh nghiệp nào”, “xếp hạng tín nhiệm ra sao” thì các cháu ậm ừ nhưng lại bồi thêm câu: “ngân hàng cháu làm đại lý quản lý tất cả các tài sản đảm bảo của doanh nghiệp phát hành”. Nếu tôi không có kinh nghiệm làm trong ngành tài chính thì chắc chắn thấy thế là ngon lành rồi. Tính mập mờ của nó ở đấy. Nếu chính doanh nghiệp đứng ra bán có ai mua không? Trong dự thảo sửa đổi Nghị định 153 tôi đang thấy những quy định về trách nhiệm của đại lý phát hành, công ty tư vấn phát hành rất mờ nhạt”.

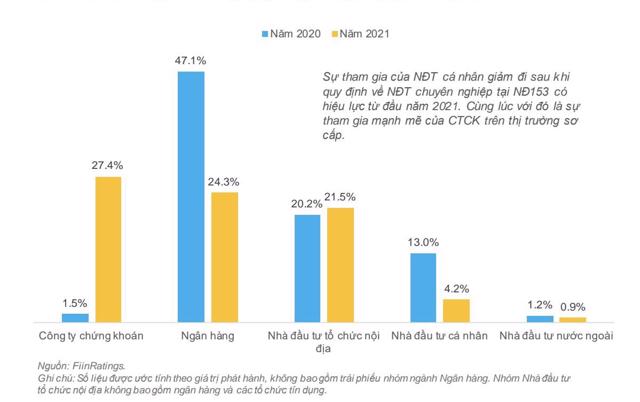

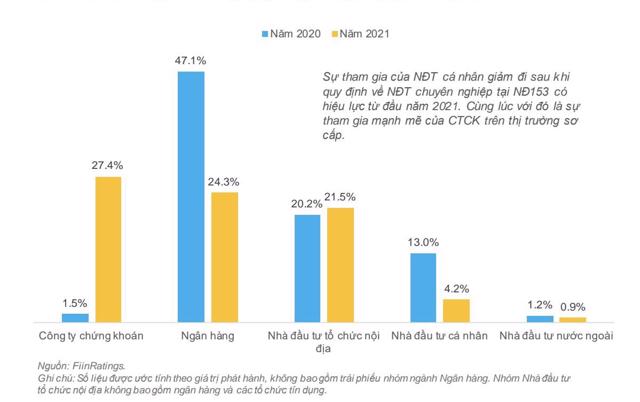

Có một thực tế trên thị trường tài chính Việt Nam được các chuyên gia chỉ ra, đó là nhiều “đại gia” sở hữu một hệ sinh thái khép kín có đầy đủ doanh nghiệp, ngân hàng, công ty chứng khoán. Đây chính là nơi tù mù và tiềm ẩn nhiều rủi ro nhất. Thông qua ngân hàng thương mại, công ty chứng khoán và nhiều nhà đầu tư tổ chức nằm trong hệ sinh thái của mình, các doanh nghiệp phát hành lách luật, phân phối trái phiếu tới nhà đầu tư cá nhân không chuyên nghiệp thông qua hình thức hợp đồng hợp tác đầu tư.

Vì vậy, các chuyên gia cho rằng, cần minh bạch hơn nữa thông tin về cấu trúc sở hữu, các bên liên quan của doanh nghiệp phát hành. Đồng thời, tăng cường quy định của pháp luật về trách nhiệm của đại lý phát hành, đơn vị tư vấn phát hành. Đồng thời, vấn đề này cần được làm rõ hơn trong dự thảo sửa đổi Nghị định 153 mà cơ quan quản lý đang lấy ý kiến.

Theo TS. Cấn Văn Lực, thành viên Hội đồng Tư vấn Chính sách tài chính-tiền tệ quốc gia, có khoảng 7 đến 8 bên liên quan đến mỗi đợt phát hành trái phiếu, do đó, dự thảo sửa đổi Nghị định 153 nên quy định rõ trách nhiệm của các bên nếu để xảy ra sai sót gây rủi ro.

“Trước những vấn đề xảy ra vừa qua trên thị trường, trong dự thảo sửa đổi Nghị định 153, Bộ Tài chính về cơ bản đã chú trọng hơn vấn đề này, như đơn vị quản lý tài khoản có trách nhiệm gì, đơn vị bảo lãnh phát hành, tư vấn hay phân phối phải làm gì... Tuy nhiên, chúng ta vẫn phải tiếp tục góp ý để những vấn đề trên được xác thực hơn”, TS. Cấn Văn Lực nói.

NHÌN NHẬN VỀ VAI TRÒ CỦA XẾP HẠNG TÍN NHIỆM

Để khuyến khích hoạt động của dịch vụ xếp hạng tín nhiệm trên thị trường trái phiếu doanh nghiệp, dự thảo sửa đổi Nghị định 153 ở các lần trước từng quy định về yêu cầu xếp hạng tín nhiệm khi phát hành trái phiếu doanh nghiệp cho nhà đầu tư cá nhân khi doanh nghiệp có dư nợ trái phiếu lớn hơn 100% vốn chủ sở hữu.

Tuy nhiên, sau đó, Bộ Tài chính lại cho rằng việc bổ sung quy định về xếp hạng tín nhiệm là gia tăng yêu cầu hồ sơ chào bán trái phiếu doanh nghiệp, trong khi thị trường chưa hình thành thông lệ, quy chuẩn nghiệp vụ và các chuẩn mực xếp hạng tín nhiệm, có thể gây một số quan ngại về chất lượng của kết quả xếp hạng tín nhiệm.

Do vậy, bộ này trình Chính phủ dự thảo lần 5, không quy định việc bắt buộc có kết quả xếp hạng tín nhiệm đối với một số loại trái phiếu doanh nghiệp riêng lẻ. Theo đó, việc thực hiện xếp hạng tín nhiệm thuộc quyền chủ động của doanh nghiệp phát hành theo cơ chế thị trường như ý kiến của Bộ Tư pháp.

Tại hội thảo nêu trên, TS. Cấn Văn Lực cho rằng, để hình thành thông lệ, thời gian đầu các cơ quan quản lý nên yêu cầu các doanh nghiệp phát hành trái phiếu riêng lẻ phải có kết quả xếp hạng tín nhiệm thay vì để tự giác bởi rất khó thực hiện. “Tất nhiên, không phải bắt buộc với tất cả. Doanh nghiệp nào mà có xếp hạng tín nhiệm quốc tế rồi thì thôi. Nên bắt buộc từ 3 đến 5 năm sau đó mới để doanh nghiệp chủ động theo cơ chế thị trường”, ông Lực nêu quan điểm.

"Việc xếp hạng tín nhiệm với doanh nghiệp phát hành trái phiếu cần thực hiện bắt buộc, để vừa kiểm soát được tổ chức phát hành về vấn đề cung cấp thông tin và minh bạch thị trường, vừa giảm bớt nguy cơ rủi ro cho nhà đầu tư. Điều này sẽ thúc đẩy sự tham gia của các nguồn lực khác vào thị trường trái phiếu doanh nghiệp".

Ông Lê Hoàng Châu, Chủ tịch Hiệp hội Bất động sản TP.HCM.

Chuyên gia này cũng cho rằng, không quan trọng số lượng mà quan trọng chất lượng của các công ty xếp hạng tín nhiệm thế nào. Thực tế cho thấy, chỉ có 3 công ty là Moody’s, S&P và Fitch nhưng họ xếp hạng tín nhiệm cho cả thế giới.

Theo ông, không có bộ lọc nào tốt hơn thị trường vì có thể sau 4 - 5 năm, thị trường sẽ tự đào thải; doanh nghiệp nào tốt, uy tín sẽ được lựa chọn và trụ lại. Ngay như trong lĩnh vực chứng khoán, đến nay, toàn thị trường có khoảng 80 công ty nhưng thị trường chỉ biết đến khoảng 20 công ty là những ông làm ăn tốt, có nhiều hoạt động, dịch vụ tốt…

Ông Đậu Anh Tuấn, Phó Tổng thư ký VCCI đề xuất yêu cầu đánh giá tín nhiệm bắt buộc là một trong năm giải pháp căn cơ để ổn định thị trường trái phiếu. “Đây là giải pháp mà các nước thường sử dụng. Ở đây có sự bất đối xứng thông tin, bởi có nhiều nhà đầu tư mua trái phiếu doanh nghiệp mà không biết tình hình tài chính nhà đầu tư như thế nào. Thường ở các nước, họ bắt buộc phải định giá tín nhiệm qua các công ty định giá chuyên nghiệp, qua đó đánh giá cụ thể về những rủi ro có thể gặp phải là như thế nào”, ông Tuấn nói.

Ông Đậu Anh Tuấn cũng bày tỏ tiếc nuối khi xếp hạng tín nhiệm là một trong những giải pháp rất hiệu quả và tiềm năng nhưng Dự thảo 153 phiên bản gần nhất thì vấn đề này đang mờ nhạt, chưa được chú trọng.

Ông Tuấn dẫn chứng kết quả nghiên cứu của S&P ở các thị trường trái phiếu mới nổi cho thấy, đối với các quốc gia có nhiều nhà đầu tư cá nhân tham gia trực tiếp vào thị trường thì xếp hạng tín nhiệm bắt buộc là rất quan trọng. Chẳng hạn như ở Ấn Độ, khi thị trường bùng nổ thì họ có yêu cầu bắt buộc xếp hạng tín nhiệm đối với trái phiếu phát hành riêng lẻ để lành mạnh hóa thị trường. Tất nhiên, doanh nghiệp ban đầu sẽ khó chịu bởi họ buộc phải sử dụng dịch vụ, phải công khai minh bạch nhưng việc dựa vào đánh giá tín nhiệm bắt buộc có thể là một giải pháp rất quan trọng trong thời gian tới để thị trường trái phiếu của Việt Nam được phát triển bền vững.

Ở tầm nhìn dài hạn, nhiều chuyên gia nhấn mạnh muốn thị trường trái phiếu doanh nghiệp phát triển thì cốt lõi nằm ở việc phát triển thị trường thứ cấp, làm tăng tính thanh khoản cho trái phiếu.

“Không giải quyết vấn đề thanh khoản thì làm sao thị trường phát triển được. Tôi mua trái phiếu, sau một vài tháng, nếu cần tiền tôi phải bán được cho người khác ngay chứ. Muốn như vậy thì cần có xếp hạng tín nhiệm mà phải xếp hạng liên tục, hàng quý. Ví dụ, doanh nghiệp X quý này được xếp hạng AAA nhưng quý sau triển vọng tiêu cực hơn, xuống còn BBB thì nhà đầu tư dựa vào kết quả đó để quyết định nắm giữ hay bán ra”, ông Phạm Xuân Hoè, Tổng Thư ký Hiệp hội Cho thuê tài chính Việt Nam nói.

"Cần thành lập riêng một văn phòng trực thuộc Bộ Tài chính chuyên về xếp hạng tín nhiệm, để giám sát hoạt động của các công ty xếp hạng tín nhiệm, kiểm soát việc tuân thủ các quy định về xếp hạng tín nhiệm và kiểm soát các trường hợp xung đột lợi ích giữa các thành viên".

Tiến sĩ Nguyễn Trí Hiếu, Chuyên gia Tài chính ngân hàng.

![[Interactive]: Toàn cảnh kinh tế Việt Nam quý 4/2025](https://premedia.vneconomy.vn/files/uploads/2026/01/06/3e4055b2e2264c47bacde654709d0e80-61735.png?w=1050&h=630&mode=crop)