Giá vàng trong nước và thế giới

VnEconomy cập nhật giá vàng trong nước & thế giới hôm nay: SJC, 9999, giá vàng USD/oz, biến động giá vàng tăng, giảm - phân tích, dự báo & dữ liệu lịch sử.

Thứ Bảy, 27/12/2025

04/01/2010, 18:33

Nữ hoàng Anh Elizabeth II hỏi các nhà kinh tế: “Tại sao không ai tiên đoán được cuộc khủng hoảng tín dụng hiện nay?”

Vào ngày 5/11/2008, trong lúc viếng thăm Trường Kinh tế Luân Đôn (London School of Economics) nổi tiếng, nữ hoàng Anh Elizabeth II hỏi các nhà kinh tế hiện diện: “Tại sao không ai tiên đoán được cuộc khủng hoảng tín dụng hiện nay?”. (Nghe đâu hoàng gia đã mất ít nhất 50 triệu Bảng Anh vì cuộc khủng hoảng này).

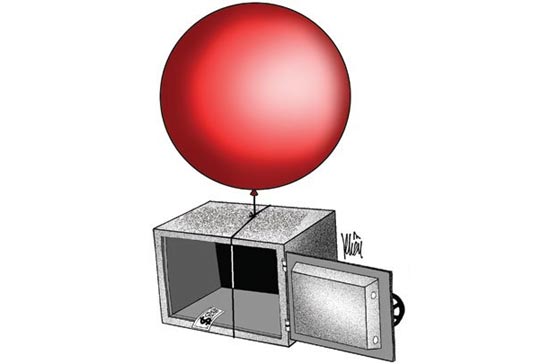

Câu hỏi của nữ hoàng - và có lẽ cũng của nhiều người khác - đã làm các giáo sư hiện diện vô cùng bối rối. Thực vậy, trong các “bong bóng” bị vỡ vì cuộc khủng hoảng tài chính hai năm nay, thì cái bị vỡ một cách “ngoạn mục” nhất có lẽ là “uy tín” của các nhà kinh tế vĩ mô. (Nên nói cho rõ: những chỉ trích này thường nhắm vào kinh tế học vĩ mô (macroeconomics) và kinh tế tài chính (financial economics), còn kinh tế vi mô (microeconomics) thì được xem như “vô can”!).

Điều này không chỉ được nhận thấy từ người ngoài ngành, gay gắt nhất lại chính từ các nhà kinh tế. Paul Krugman (Nobel 2008) chẳng hạn, thẳng thắn cho rằng môn kinh tế học vĩ mô trong 30 năm qua “nhẹ lời nhất thì có thể nói là cực kỳ vô ích, còn thật nặng lời thì phải nói là thật sự có hại!”.

Sự “thất vọng” này thường nhắm vào ba điểm. Thứ nhất, kinh tế học là một phần “nguyên nhân” của cuộc khủng hoảng tài chính hiện tại. Thứ hai, đại đa số các nhà kinh tế, dù có trách nhiệm gây ra khủng hoảng hay không, đã không dự báo được nó. Và thứ ba, các nhà kinh tế đã không có một kế sách hữu hiệu nào để “chữa trị” cuộc khủng hoảng này khi nó đã xảy ra.

Hư thực ra sao?

Trước hết, hãy nói về nguyên nhân cuộc khủng hoảng. Tất nhiên, không ai phủ nhận vai trò then chốt của các ngân hàng khổng lồ, các công ty bảo hiểm, các quỹ đầu tư, các ngân hàng trung ương (nhất là Hệ thống Dự trữ Liên bang (Fed) của Mỹ thời kỳ Alan Greenspan làm thống đốc), các chính khách (nhất là Henry Paulson, Bộ trưởng Ngân khố Mỹ thời Bush)...

Cũng nên thêm vào danh sách “can phạm” này đông đảo những người có thu nhập thấp nhưng không lượng sức mình, liều lĩnh mua nhà (một phần cũng vì bị các công ty địa ốc dụ dỗ) để rồi không có tiền trả, gây khủng hoảng cho thị trường bất động sản, kéo theo phản ứng dây chuyền đến những thị trường khác...

Tất cả những điều trên đều là đúng, song nhiều người cho rằng thủ phạm sâu xa nhất không phải là vài cá nhân, một số công ty tài chính, thậm chí thể chế chính trị hay kinh tế, mà là một trường phái tư tưởng. Tư tưởng ấy là sự chấp nhận quá dễ dãi, thiếu phê phán, ý niệm “thị trường tự do” ảo huyền và không tưởng.

Chính ý niệm ấy, và những hệ luận “logic” (và chỉ là logic!) của nó, là nền móng trí thức, là một lăng kính để nhìn thực tế, mà “ngành kinh tế” (cụ thể ở các nước tư bản) đã chấp nhận gần suốt nửa thế kỷ qua, và được tôn sùng bởi những người làm chính sách như Alan Greenspan. Hệ tư tưởng ấy đã khống chế kinh tế học, trở nên lý thuyết “kinh tế học dòng chính” (mainstream economics), đôi khi gọi là “trường phái Chicago” (vì Đại học Chicago là nơi tập trung đông đảo những nhà kinh tế hàng đầu có tư duy này, và mạnh mẽ rao giảng nó).

Đối với những người cho rằng giới kinh tế đã “đóng góp” vào cuộc khủng hoảng này, thì thủ phạm thật là dễ thấy: đó là tư duy theo “trường phái Chicago” nói trên, và cụ thể là “giả thuyết thị trường hữu hiệu” (efficient market hypothesis) mà cái nôi là đại học này.

Trường phái Chicago và “giả thuyết thị trường hữu hiệu”

Một trong những người khai sanh “giả thuyết thị trường hiệu quả” là Michael Jensen (giáo sư Đại học Chicago). Giả thuyết này có ba “phiên bản”. Theo “phiên bản mạnh” (cực đoan) của nó thì tất cả những gì mà người đầu tư cần biết đều được phản ảnh trong giá của chứng khoán. Đây là một hệ quả của thuyết “kỳ vọng hợp lý” (rational expectations) khống chế kinh tế học vĩ mô trong gần 30 năm nay.

Một hệ luận của thuyết “kỳ vọng hợp lý” là, về lâu về dài, mọi can thiệp của nhà nước vào thị trường đều vô hiệu, hoặc phản tác dụng, nếu không thật sự là có hại. Giá cả trên thị trường là phản ảnh “những giá trị căn bản”. Không thể nào xảy ra những cái gọi là “bong bóng tài sản”. (Song, nên để ý ngay chỗ tự mâu thuẫn của giả thuyết này: nếu mọi thông tin đều “gói trọn” trong giá, thì ai dại gì tìm (mua) thêm thông tin?).

Theo phiên bản “yếu” của giả thuyết này thì không thể dựa vào giá của chứng khoán trong quá khứ để tiên đoán giá của chúng trong tương lai. Còn “phiên bản trung dung” của giả thuyết này thì cho rằng giá chứng khoán là phản ảnh những thông tin “công cộng” (public information) tức là những thông tin mà mọi người đều có được mà không tốn kém gì cả.

Phiên bản này của giả thuyết không loại trừ khả năng có những thông tin tư riêng, hoặc thông tin nội bộ, mà giá chứng khoán không phản ánh (và do đó những người sở hữu những thông tin này (hoặc có khả năng đặc biệt để phân tích và khai thác những thông tin ấy) sẽ có lợi thế trên thị trường chứng khoán).

Nói ngắn gọn: “giả thuyết thị trường hữu hiệu” cho rằng “thị trường” là trung thực và không bao giờ sai. Trong “thế giới” của những người tin giả thuyết này, những “bất ngờ” ngoài dự đoán như các loại “bong bóng” (địa ốc hoặc tín dụng) không thể xảy ra! Nhìn từ quan điểm toán học thì “giả thuyết thị trường hữu hiệu” quả là “đẹp” tuyệt vời: mọi sự kiện đều logic, chính xác, ăn khớp với nhau, đâu vào đấy.

Quả thật, mô hình toán học của giả thuyết này là quá “đẹp”: mỗi tác nhân kinh tế đều luôn luôn cư xử hợp lý (thậm chí lạnh lùng!) để “tối đa hóa” quyền lợi của mình, luôn luôn tính toán sáng suốt, với đầy đủ thông tin. Chính vì cái “đẹp toán học” của mô hình này mà “giả thuyết thị trường hữu hiệu” đã quyến rũ biết bao nhiêu nhà kinh tế.

Và đó chính là điểm chính của những người quy trách nhiệm cho trường phái Chicago - nếu không là đa số các nhà kinh tế vĩ mô nói chung - cho khủng hoảng kinh tế hai năm nay. Nói rõ ra, những nhà kinh tế này đã quá coi trọng “cái đẹp” mà không chú ý đến thực tế. Họ mê những mô hình toán cực kỳ logic, thật trang nhã, bất chấp sự “hỗn độn”, “bừa bãi” của thực tế. Họ lánh mắt, không nhìn đến những trường hợp ứng xử nằm ngoài mô hình đẹp đẽ của họ, dù những trường hợp này đầy rẫy trên thực tế.

Ngoài những lỗi lầm chung chung của giả thuyết thị trường hữu hiệu do sự thiếu thực tế của nó, có hai sự kiện khác, có liên hệ đến giả thuyết này mà, nghĩ kỹ lại, có thể trực tiếp đóng góp vào khủng hoảng.

Một là, chính giả thuyết này đã là cơ sở mà một số nhà kinh tế dựa vào để cố vấn các nhà đầu tư, các ngân hàng phát hành những loại chứng khoán thứ cấp (derivatives). Dùng những công thức toán học và xác suất cực kỳ phức tạp, đó là những “bó chứng khoán” được cho là “gói ghém” một cách tối hảo mức hiểm nguy và mức lợi nhuận. (Tương truyền, chính Ben Bernanke, khi mới nhậm chức thống đốc Fed của Mỹ, cũng không hiểu rõ loại chứng khoán này, phải mời chuyên viên đến giải thích cho ông ta).

Hai là, những nhà kinh tế (cố vấn cho các ngân hàng, các quỹ đầu tư) này chỉ phân tích các thị trường tài chính (khác với thị trường lao động, chẳng hạn), và chỉ nghĩ đến cách đầu tư sao cho tối hảo cho thân chủ, chứ không quan tâm gì đến tác dụng của hành vi này đến toàn bộ nền kinh tế. Đây là một nhược điểm mà, nhìn lại, quả là một nguyên do gần gũi của cuộc khủng hoảng tài chính: Khi ước tính xác suất “mất mát”, các nhà kinh tế này gán xác suất bằng zêrô cho những sự cố cực kỳ ít khi xảy ra, tức là xem như những sự cố này không thể nào xảy ra.

Song, rõ ràng là “rất ít khi xảy ra” khác với “không thể xảy ra”, và hậu quả của lỗi lầm này càng “khủng khiếp” hơn khi mà tầm cỡ những mất mát khi việc khó-thể-xảy-ra xảy ra là gấp trăm, gấp ngàn, những mất mát thông thường. Đó là điều đã xảy ra trong cuộc khủng hoảng này!

Nói như tỉ phú Warren Buffett: Từ nhận xét là thị trường “thường” hữu hiệu, các nhà kinh tế kết luận rằng thị trường “luôn luôn” hữu hiệu! (Chính Buffett đã tạo nên cơ nghiệp không phải nhờ đầu tư ở những thị trường thường hiệu quả, nhưng vào những thị trường đôi khi không hiệu quả!).

Hai phản ứng

Làn sóng chống lại “kinh tế dòng chính” đến từ hai phía.

Từ một phía, nhiều nhà kinh tế trở lại với lý thuyết vĩ mô của Keynes để tìm giải pháp cho cuộc khủng hoảng hiện nay. Từ một phía khác, một số nhà kinh tế khác, phác họa một trường phái kinh tế mới, thường được gọi là “kinh tế học ứng xử” (sẽ giải thích dưới đây). Trường phái này có triển vọng đem vào “kinh tế dòng chính” một hình ảnh xác thực, súc tích hơn về tác phong con người, không như hình ảnh “khô khan”, “lạnh lùng”, cực kỳ đơn giản (dù rất “đẹp” theo nghĩa toán học!) của “trường phái Chicago”.

Trở về với Keynes? Nhóm kinh tế gia thứ nhất thì cho rằng “giả thuyết thị trường hữu hiệu” là sai lầm vì nó đã quên bài học của Keynes: không ai có tất cả thông tin cần có... Hơn nữa, không thể dùng xác suất để gán cho những sự cố chưa từng xảy ra! Nói cách khác: không một mô hình toán nào có thể tiên đoán tương lai, dù chỉ bằng xác suất.

Những nhà kinh tế cổ xúy việc trở về với Keynes tất nhiên gồm những người đã thiên về Keynes từ trước, nhưng đáng kể hơn nữa là có cả những người (như Richard Posner, thuộc “trường phái Chicago”) mà trước đây vẫn cho là Keynes đã lỗi thời.

Hoặc một lý thuyết kinh tế mới? Trong khoảng hai mươi năm gần đây, một nhóm kinh tế gia đã đưa ra một lý thuyết mới gọi là “kinh tế học ứng xử” (behavioral economics). Theo họ, sự ứng xử của những tác nhân kinh tế không hoàn toàn thuần lý, mà có những “thiên lệch” do nhận thức chủ quan, và những xu hướng như “thói bầy đàn”. Thái độ này chúng ta thấy hàng ngày nhưng không thể giải thích trong mô hình “tự do chọn lựa” của kinh tế học tân cổ điển. Thí dụ một người nghiện thuốc lá, tuy chuộng tự do, có thể (ngược đời!) ủng hộ chính phủ cấm hút thuốc (để giúp anh ta bỏ thuốc).

Nói khác đi, theo “kinh tế học ứng xử”, hành vi con người là rất phức tạp, không thể giản đơn “mô hình hóa” nó như những tác nhân tối đa hóa lợi nhuận hoặc dụng ích như trong mô hình kinh tế tân cổ điển mà trường phái Chicago, và thuyết “thị trường hữu hiệu” áp dụng không chút ngại ngùng. “Thị trường”, theo kinh tế học ứng xử, bị ảnh hưởng không ít của “cảm tính” thay vì hoàn toàn là những tính toán thuần lý.

Thực ra, chủ đích của môn kinh tế học ứng xử không phải là nhằm giải thích cuộc khủng hoảng tài chính (hay một sự cố vĩ mô nào) nhưng là một đóng góp cho kinh tế vi mô. Chỉ tình cờ là, trong khi phản bác “kinh tế dòng chính” (như bị khống chế bởi “trường phái Chicago” như hiện nay), thuyết kinh tế đối xử đã như một trái mìn làm nổ tung nền móng của “giả thuyết thị trường hữu hiệu”.

Tuy phái “ứng xử” và phái Keynes có nhiều điểm tương đồng, nhưng cũng có nhiều khác biệt. Những người theo Keynes cho rằng chỉ trích của trường phái ứng xử (đối với “giả thuyết thị trường hữu hiệu”) là không cần thiết: chỉ cần vạch rõ sự phi lý của giả định con người có đầy đủ thông tin là đủ “đánh gục” trường phái Chicago rồi!

Nhiều người phái Keynes cũng e ngại phái ứng xử ở chỗ phái này không nhìn nhận giả thuyết tối đa hóa dụng ích mà phái Keynes vẫn muốn giữ, không phải vì nó thực tế, nhưng là một phương pháp mô hình hóa hoạt động kinh tế một cách hữu hiệu. Còn những người phái ứng xử thì cho rằng phái Keynes rất giỏi phân tích những hụt hẫng trong thị trường lao động, nhưng không giải thích nỗi những “tì vết” trong thị trường tài chính, mà chính những tì vết này mới là lý do gần gũi của cuộc khủng hoảng hiện nay.

Do đó, theo phái ứng xử thì những người theo Keynes không có một biện pháp mới nào để chữa trị cuộc khủng hoảng tài chính hiện nay ngoài những biện pháp “sao lục” lại những gì Keynes đã đề nghị cho cuộc Đại suy thoái năm 1929.

Đâu là giải pháp?

Rõ ràng là cuộc khủng hoảng hiện tại đã làm trầm trọng thêm sự phân hóa giữa các nhà kinh tế. Dù mất nhiều uy tín, “trường phái Chicago” vẫn còn rất năng động.

Tuy ít còn ai biện hộ cho “giả thuyết thị trường hữu hiệu”, họ vẫn còn công kích các “biện pháp Keynes” (mà chính quyền Obama đang sử dụng). Robert Lucas (một trong những “sư tổ” ở Chicago) cho rằng chính sách kích cầu của Obama là một thứ “kinh tế học dỏm”, John Cochrane (một nhà kinh tế Chicago trẻ hơn) thì cho đó là “chuyện thần tiên”.

Về phe Keynes thì có Bradford DeLong (Đại học California) cho rằng chúng ta đang chứng kiến không gì khác hơn sự “sụp đổ trí thức” của trường phái Chicago. Và nhiều người khác (như Paul Krugman, nói ở trên) thì còn nặng lời hơn nữa. Phe Keynes, tất nhiên, cho rằng kích cầu là giải pháp không thể tránh, thậm chí họ còn cho rằng Chính phủ Mỹ cần phải kích cầu nhiều hơn nữa!Phe “kinh tế học ứng xử” thì không có nhiều ý kiến về kinh tế vĩ mô (và những người có ý kiến thì đều bênh phe Keynes). Những đề nghị của họ có phần vi mô hơn (chẳng hạn như bảo hiểm y tế phải như thế nào, hay giảm thuế phải ra sao để phản ứng của dân chúng là “hữu hiệu” nhất).

Một ví dụ: theo họ, để thực hiện miễn thuế cho mỗi người 120 Đô la Mỹ một năm (để kích cầu) chẳng hạn thì, thay vì gửi cho người ấy một cái séc 120 Đô la Mỹ cho trọn năm, nên gởi 10 Đô la Mỹ hàng tháng, vì kinh nghiệm cho thấy người nhận 120 Đô la Mỹ sẽ để dành một ít, không tiêu dùng hết 120 Đô la Mỹ. Trái lại, nếu nhận 10 Đô la Mỹ mỗi tháng thì anh ta có khuynh hướng tiêu hết 10 Đô la Mỹ mỗi tháng, như vậy hiệu ứng kích cầu cho nền kinh tế sẽ lớn hơn!

Không như cuộc Đại suy thoái 1929 đã phát sinh học thuyết Keynes, ít có người cho rằng cuộc khủng hoảng hiện tại sẽ sinh ra một học thuyết mới. Thuyết kinh tế ứng xử chắc là sẽ phát triển hơn, nhưng nó đã có từ trước cuộc khủng hoảng này và chủ đích của nó không phải để giải thích những hiện tượng kinh tế vĩ mô.

Trần Hữu Dũng

(TBKTSG)

Cạnh tranh giữa các hãng xe phương Tây và đối thủ Trung Quốc đang đẩy ngành ô tô vào cuộc chạy đua rút ngắn thời gian phát triển mẫu xe mới, nhưng thách thức đặt ra là vấn đề an toàn...

Hãng dầu khí BP của Anh đã đồng ý bán cổ phần 65% trong nhà sản xuất dầu nhờn Castrol cho công ty đầu tư Stonepeak với giá 6 tỷ USD...

Là một trong những nhà đầu tư thành công nhất thế giới, những nhận định của ông Warren Buffett về thị trường, doanh nghiệp và nền kinh tế luôn được cả Phố Wall lẫn công chúng theo dõi sát sao...

Thuế đối ứng của Mỹ có ảnh hướng thế nào đến chứng khoán?

Chính sách thuế quan mới của Mỹ, đặc biệt với mức thuế đối ứng 20% áp dụng từ ngày 7/8/2025 (giảm từ 46% sau đàm phán), có tác động đáng kể đến kinh tế Việt Nam do sự phụ thuộc lớn vào xuất khẩu sang Mỹ (chiếm ~30% kim ngạch xuất khẩu). Dưới đây là phân tích ngắn gọn về các ảnh hưởng chính: