VnEconomy giới thiệu nhận định và khuyến nghị đầu tư của một số công ty chứng khoán về diễn biến thị trường tuần từ 19-23/4/2021.

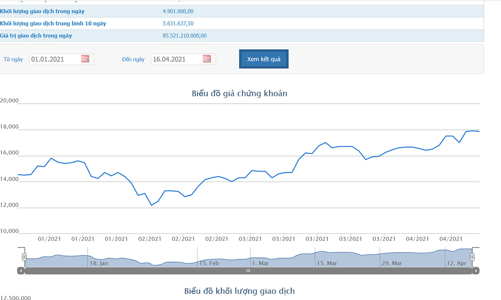

Phiên giao dịch cuối tuần (16/4), chỉ số VnIndex giảm 12,82 điểm – tương đương 1,02%, đóng cửa ở mức 1.28,71 điểm. Trên sàn HNX, chỉ số HnxIndex kết thúc tuần giao dịch này tại mức 293,11 điểm – giảm 3,01 điểm, tương đương 1,02%.

Vn-Index dự báo sẽ chịu áp lực giảm điểm

(Công ty Cổ phần Chứng khoán Bảo Việt – BVSC)

"Tuần tới, thị trường dự báo sẽ chịu áp lực giảm điểm. Vn-Index sẽ tiếp tục nhận được sự hỗ trợ từ vùng 1225-1232 điểm trong những phiên đầu tuần tới. Diễn biến thị trường giai đoạn này nhiều khả năng sẽ tiếp tục chịu sự chi phối của một vài cổ phiếu vốn hóa lớn, kèm theo đó là sự phân hóa mạnh giữa các nhóm cổ phiếu trên thị trường.

Chiến lược đầu tư: Giảm tỷ trọng cổ phiếu trong danh mục xuống mức 50% cổ phiếu; Các nhà đầu tư có thể xem xét bán giảm tỷ trọng khi thị trường xuất hiện các nhịp hồi phục trong tuần tới"

Nhiều khả năng vẫn sẽ vận động trong khu vực 1220-1250

(Công ty Cổ phần Chứng khoán Ngân hàng Đầu tư và Phát triển Việt Nam - BSC)

"VNIndex duy trì sắc xanh trong phần lớn phiên sáng nhưng đã quay đầu dần giảm điểm trong phiên chiều và hiện đã trở lại dưới ngưỡng 1240. Trên thị trường, dòng tiền đầu tư suy giảm và chỉ còn 3/19 nhóm ngành tăng điểm. Trong khi đó, khối ngoại bán ròng trên sàn HSX và mua ròng trên sàn HNX. Ngoài ra, độ rộng thị trường duy trì trạng thái tiêu cực với thanh khoản gia tăng so với phiên trước. Theo nhận định hiện tại, VNIndex nhiều khả năng vẫn sẽ vận động trong khu vực 1220-1250 vào tuần giao dịch tiếp theo".

Mức độ rủi ro của thị trường đang gia tăng

(Công ty Cổ phần Chứng khoán Rồng Việt – VDSC)

"Mặc dù thị trường có động thái được hỗ trợ tại vùng giá thấp và thu hẹp mức giảm điểm vào cuối phiên giao dịch nhưng vẫn ghi nhận phiên giao dịch với áp lực bán lớn. Cho thấy mức độ rủi ro của thị trường đang gia tăng.

Do vậy, Quý nhà đầu tư cần thận trọng và hạn chế giải ngân mới trong giai đoạn hiện tại, đồng thời xem xét hạ tỷ trọng danh mục nếu dòng tiền hỗ trợ thấp khi thị trường kiểm tra cung – cầu, ưu tiên hạ tỷ trọng tại những mã đang bị cản mạnh và giao dịch kém hơn so với thị trường".

Tín hiệu của VN30 vẫn đang ở mức tích cực

(Công ty Cổ phần Chứng khoán Bản Việt - VCSC)

"Tín hiệu kỹ thuật ngắn hạn của VN-Index, VNMidcap, VNSmallcap, HNX-Index tạm chuyển về mức Trung tính mặc dù sự thay đổi này chưa thực sự thuyết phục. Trong khi đó, tín hiệu của VN30 vẫn đang duy trì ở mức tích cực.

Dự báo trong phiên giao dịch tới, nhóm cổ phiếu vốn hóa lớn vẫn sẽ là động lực để giúp thị trường có sự hồi phục trong phiên sáng. Theo đó, chỉ số đại diện VNIndex có thể sẽ kiểm định lại đường MA10 tại 1245 điểm – ngưỡng hỗ trợ vừa đánh mất trong phiên cuối tuần. Nếu lực cầu đủ mạnh giúp VN-Index đóng cửa trên mốc này, chỉ số vẫn sẽ duy trì kênh tăng giá với kháng cự gần nhất nằm quanh 1280 điểm. Ngược lại, nếu đảo chiều giảm từ kháng cự 1245 điểm này, VN-Index có thể sẽ phải kiểm định lại hỗ trợ quan trọng tại 1225-1230 điểm. Đóng cửa dưới hỗ trợ này, chỉ số sàn HOSE sẽ tiếp tục giảm về hỗ trợ MA20 tại 1215 điểm hoặc vùng hỗ trợ tâm lý quanh 1200 điểm."

Điều chỉnh ngắn hạn trên VN-Index còn khả năng tiếp diễn

(Công ty Cổ phần Chứng khoán SSI - SSI)

"Lực mua mạnh vào cuối phiên giúp VNIndex thoát khỏi phiên giảm sâu nhưng đóng cửa vẫn mất 0.68% điểm số so với phiên trước. Khối lượng gia tăng tăng mạnh 24.1% cho thấy áp lực bán gia tăng.

Do đó giai đoạn điều chỉnh ngắn trên chỉ số VNIndex còn khả năng tiếp diễn; tuy nhiên vùng hỗ trợ 1.220-1.200 là rất mạnh nên nhịp điều chỉnh sẽ nhanh chóng kết thúc và chỉ số sẽ quay lại thử thách vùng đỉnh gần nhất 1.268 điểm".

Nhận định thị trường của các công ty chứng khoán được VnEconomy trích dẫn chỉ có giá trị như một nguồn thông tin tham khảo. Các công ty chứng khoán có thể có những xung đột lợi ích đối với các nhà đầu tư khi đưa ra nhận định.

![[Interactive]: Toàn cảnh kinh tế Việt Nam quý 4/2025](https://premedia.vneconomy.vn/files/uploads/2026/01/06/3e4055b2e2264c47bacde654709d0e80-61735.png?w=1050&h=630&mode=crop)

![[Interactive]: Toàn cảnh kinh tế Việt Nam tháng 1/2026](https://premedia.vneconomy.vn/files/uploads/2026/02/07/6b064bb620754ac8835e941b608522be-68823.png?w=1050&h=630&mode=crop)