Giá vàng trong nước và thế giới

VnEconomy cập nhật giá vàng trong nước & thế giới hôm nay: SJC, 9999, giá vàng USD/oz, biến động giá vàng tăng, giảm - phân tích, dự báo & dữ liệu lịch sử.

Thứ Hai, 09/02/2026

Tống Minh Tuấn

19/03/2010, 09:48

Thị trường chứng khoán sau giai đoạn hồi phục ngắn đã tạo cho mình một “không gian” dao động mới trong khoảng 500 - 540

Thị trường chứng khoán sau giai đoạn hồi phục ngắn đã tạo cho mình một “không gian” dao động mới trong khoảng 500 - 540.

Đi tìm nguyên nhân của việc tại sao thị trường lại không thể bứt phá mạnh mẽ tiếp như những kỳ vọng trước đó của các nhà đầu tư, chúng ta có thể nhìn thấy một nguyên nhân khá quan trọng liên quan tới ẩn số vĩ mô từ nguồn tiền trong nền kinh tế, mà cụ thể ở đây là nguồn vốn luân chuyển trong hệ thống ngân hàng có liên quan tới chính sách áp dụng lãi suất trần huy động trong thời gian qua.

Về tổng quan, người viết cho rằng, nếu chính sách này được gỡ bỏ, thị trường có thể sẽ có những động lực tăng trưởng mới.

Có nên gỡ bỏ?

Hiện nay, Ngân hàng Nhà nước vẫn áp dụng quy định trần lãi suất huy động 10,5% mặc dù mới đây đã cho phép thực hiện vay thỏa thuận với các khoản vay trung và dài hạn.

Trước sức cầu tăng lên của nền kinh tế trong giai đoạn phục hồi, việc “thả đầu ra” nhưng “bịt đầu vào” rốt cục sẽ làm cho mặt bằng lãi suất cho vay tăng lên trong khi không thể tăng trưởng được tín dụng, và do vậy chưa tạo được luồng vốn vận động đúng nghĩa qua hệ thống ngân hàng. Trần lãi suất huy động 10,5% đang phát huy tác dụng “chặn trên” do điểm cân bằng của lãi suất huy động nếu để tự do xác lập trên thị trường đang cao hơn mức trần này.

Xét trên tác động vĩ mô đối với nền kinh tế, người viết cho rằng việc bỏ trần lãi suất huy động sẽ khiến cho ngân hàng thực hiện chức năng cấp vốn cho nền kinh tế một cách chủ động hơn. Trừ khi lạm phát tháng 3 có diễn biến xấu (khiến Ngân hàng Nhà nước phải thực hiện việc thắt chặt tiền tệ hơn và việc áp trần lãi suất huy động hiện nay cũng có nghĩa như việc kiểm soát tín dụng), việc thực hiện bỏ trần lãi suất huy động sẽ điều hòa luồng vốn đúng theo nhu cầu của thị trường, góp phần cân đối vĩ mô và thúc đẩy tăng trưởng.

Về những nghi ngại khi có một số ý kiến cho rằng, gỡ bỏ trần lãi suất huy động có thể tạo nên một cuộc đua lãi suất như đã từng xảy ra hồi năm 2008, người viết cho rằng điều này sẽ khó xảy ra, và cũng không tiêu cực như một số người nghĩ.

Bởi, thứ nhất, bản chất cuộc chạy đua huy động của ngân hàng năm 2008 là khác hẳn so với tình hình hiện nay. Cuối năm 2007, các ngân hàng bị thiếu thanh khoản do vấn đề đã bung ra cho vay quá nhiều, tỷ lệ cho vay/huy động đã ở mức báo động nên một số ngân hàng thương mại cổ phần đã phải huy động bằng mọi giá.

Còn tại thời điểm hiện nay, vấn đề an toàn thanh khoản và giảm nguy cơ nợ xấu đã tốt hơn nhiều. Các ngân hàng có thể dừng cho vay nếu không huy động được chứ không nhất thiết phải đua tăng huy động bằng mọi giá. Do vậy, khả năng đua lãi suất rất khó xảy ra.

Bản thân các ngân hàng cũng không muốn duy trì một mức lãi suất huy động cao bất hợp lý, có thể gây gánh nặng cho chính ngân hàng. Ngoài ra, nếu muốn duy trì mặt bằng lãi suất thấp, thì việc gỡ bỏ trần lãi suất huy động sẽ có tác dụng làm giảm mặt bằng lãi suất sau này khi vốn tín dụng được bơm thêm vào nền kinh tế.

Vào ngày 18/3, sàn Hà Nội đã tổ chức đấu thầu 1.000 tỷ đồng trái phiếu Chính phủ nhưng chỉ huy động thành công được 600 tỷ đồng, với lãi suất trúng thầu khoảng 12%. Như vậy có thể thấy, mặt bằng lãi suất trúng thầu đã cao lên một mức mới so với trước đây.

Rõ ràng với lãi suất 10,5% huy động như hiện nay của các ngân hàng, rất khó để có thể huy động vốn hiệu quả, vì ngay cả nguồn trái phiếu Chính phủ được đánh giá là rất an toàn với lãi suất lên tới 12% cũng không thể bán thành công hết.

Trong thời gian tới, việc thực hiện bỏ trần lãi suất huy động có thể được Ngân hàng Nhà nước xem xét. Tuy nhiên, người viết tin rằng khả năng lớn nhất là việc này sẽ được thực hiện theo một lộ trình để tránh gây sốc, với trần lãi suất huy động được nâng dần thay vì xóa bỏ ngay trần lãi suất huy động.

Điều gì xảy ra?

Nếu xét riêng về ảnh hưởng của việc gỡ bỏ trần lãi suất huy động lên thị trường chứng khoán, thì người viết cho rằng ảnh hưởng này là tích cực. Việc bỏ trần lãi suất huy động sẽ đồng nghĩa với việc tín dụng có nguồn để tăng trưởng, và là yếu tố hỗ trợ thanh khoản lên thị trường.

Việc thị trường lình xình trong tuần vừa qua có thể thấy ngoài yếu tố cơ bản là kết quả kinh doanh quý 1/2010 được dự báo là có tính đột biến không cao, thì yếu tố thanh khoản đóng vai trò quyết định cản trở động lực đi lên tiếp của thị trường.

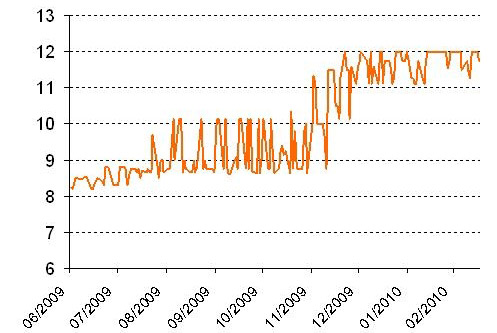

Lãi suất huy động trung bình trên hệ thống ngân hàng (tính cả áp dụng phí và các hình thức khuyến mại) gần như luôn chạm trần cho vay.

Theo thống kê chung, tăng trưởng tín dụng của nhiều ngân hàng lớn trong tháng 2 sụt giảm so với tháng 1, do vốn huy động giảm, đặc biệt là nguồn vốn VND, và các ngân hàng đã thực hiện việc kiểm soát cho vay chặt chẽ hơn.

Tỷ lệ cho vay/huy động vốn tại một số ngân hàng cũng tăng cao nên để bảo đảm thanh khoản và các yêu cầu về dự trữ bắt buộc, các ngân hàng đã thực hiện nhiều nghiệp vụ: vay trên thị trường mở (OMO), vay tái cấp vốn đối với Ngân hàng Nhà nước… Lãi suất vay liên ngân hàng trong thời gian này do vậy đã tăng mạnh.

Trong thời gian gần đây, lãi suất này hạ nhanh khi thanh khoản và các yếu tố an toàn của ngân hàng đã được cải thiện, nhưng điều đó không có nghĩa là tín dụng hay thanh khoản đối với nền kinh tế đang khá hơn, bởi đây chỉ là nguồn ngắn hạn có ý nghĩa để các ngân hàng bảo đảm thanh khoản và các yếu tố theo quy định của Ngân hàng Nhà nước, chứ không phải các ngân hàng đã dồi dào nguồn cho vay.

Do vậy, rõ ràng việc gỡ bỏ trần lãi suất huy động sẽ cải thiện tín dụng và sẽ là nguồn thanh khoản quan trọng của thị trường. Nếu lạm phát tháng 3 không cao (dưới 1%), thì càng có cơ sở để thực hiện việc này, và đương nhiên nó sẽ có tác động tích cực tới thị trường chứng khoán.

* Tác giả bài viết hiện đang làm việc tại Công ty Chứng khoán BIDV (BSC)

Việc đầu tư quỹ mở không cần phải có một kiến thức quá sâu rộng, vì người đang làm công việc đầu tư đó không phải là nhà đầu tư mà là đội ngũ của công ty quản lý quỹ. Họ là những người thực tế đi gặp doanh nghiệp, đánh giá, phân tích tình hình của doanh nghiệp, đảm bảo được doanh nghiệp đó có dòng tiền ổn định, có một năng lực tài chính...

Ngân hàng Phát triển Nhật Bản (DBJ) và Chứng khoán SSI công bố thành lập Japan Vietnam Capital Fund, do DBJ và Công ty Quản lý Quỹ SSI đồng quản lý, đánh dấu 20 năm hợp tác giữa hai bên và mở rộng dòng vốn Nhật Bản vào thị trường vốn Việt Nam…

Nhà quản lý quỹ phòng hộ nổi tiếng Ray Dalio ngày 3/2 cảnh báo rằng thế giới “đang ở bên bờ vực” của một cuộc chiến tranh vốn...

Thuế đối ứng của Mỹ có ảnh hướng thế nào đến chứng khoán?

Chính sách thuế quan mới của Mỹ, đặc biệt với mức thuế đối ứng 20% áp dụng từ ngày 7/8/2025 (giảm từ 46% sau đàm phán), có tác động đáng kể đến kinh tế Việt Nam do sự phụ thuộc lớn vào xuất khẩu sang Mỹ (chiếm ~30% kim ngạch xuất khẩu). Dưới đây là phân tích ngắn gọn về các ảnh hưởng chính: