“Ăn miếng trả miếng”, Trung Quốc hạn chế xuất khẩu 2 kim loại dùng cho chip

Động thái này là một bước leo thang mới của cuộc chiến thương mại trong lĩnh vực công nghệ giữa Bắc Kinh với Mỹ và châu Âu...

Thứ Ba, 03/03/2026

Hoài Thu

05/07/2023, 10:12

Động thái hạn chế xuất khẩu gallium và germanium của Trung Quốc là “phát súng cảnh báo” rằng Bắc Kinh có các lựa chọn để trả đũa...

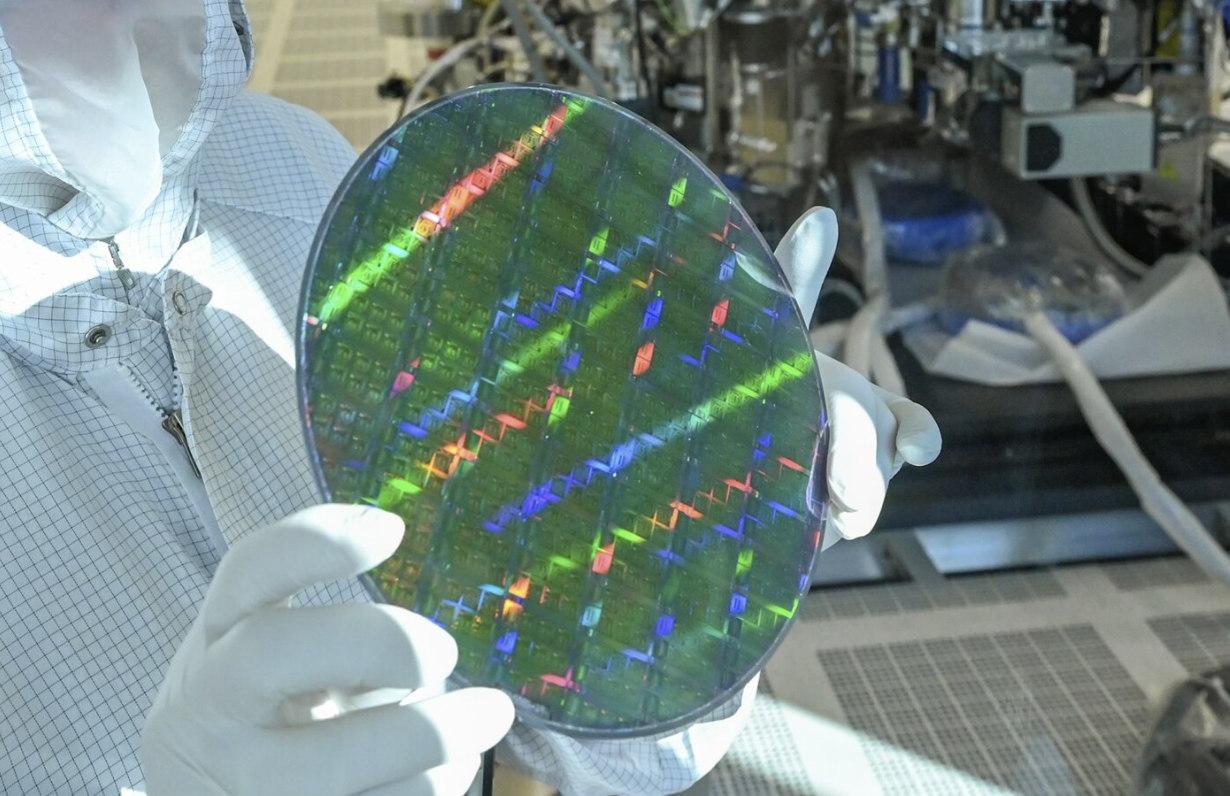

Cuộc chiến thương mại giữa Mỹ và Trung quốc liên quan tới tương lai ngành bán dẫn đang tiếp tục leo thang khi Bắc Kinh ngày 3/7 tuyên bố áp đặt hạn chế xuất khẩu đối với loại vật liệu thô - gallium and germanium - có vai trò quan trọng với ngành sản xuất chip toàn cầu.

“Chúng tôi xem đây là biện pháp trả đũa thứ hai và mạnh tay hơn nhiều của Trung Quốc trong cuộc chiến công nghệ, và nhiều khả năng sẽ dẫn tới việc Mỹ thắt chặt lệnh cấm đối với chip trí tuệ nhân tạo (AI)”, các nhà phân tích của Jefferies nhận xét.

Biện pháp trả đũa đầu tiên là việc Bắc Kinh ra lệnh cấm sử dụng sản phẩm của Micron - một trong những nhà sản xuất chip nhớ lớn nhất của Mỹ - trong các hạ tầng quan trọng hồi tháng 5.

Trước đó, tháng 10/2022, chính quyền Tổng thống Mỹ Joe Biden tuyên bố áp đặt một loạt biện pháp hạn chế xuất khẩu, theo đó buộc các công ty Trung Quốc phải xin phép trước khi mua chip và thiết bị sản xuất chip tiên tiến.

Chip là linh kiện tối quan trọng trong nhiều thiết bị từ điện thoại thông minh, xe tự lái cho tới điện toán tiên tiến và sản xuất vũ khí. Các quan chức Mỹ nói rằng động thái trên của Washington nhằm bảo vệ an ninh quốc gia.

Tuy nhiên, mọi thứ chưa dừng lại ở đó. Để các biện pháp hạn chế hiệu quả hơn, Washington kêu gọi các nhà cung cấp quan trọng khác ở Hà Lan và Nhật Bản cùng tham gia áp đặt hạn chế.

Trả đũa các động thái này, vào tháng 4, Trung Quốc khởi động cuộc điều tra về an ninh mạng đối với Micron, sau đó ra lệnh cấm các công ty Trung Quốc sử dụng sản phẩm của công ty này trong các dự án hạ tầng quan trọng. Và gần đây nhất, ngày 3/7, Bắc Kinh tuyên bố hạn chế xuất khẩu gallium và germanium.

Gallium là kim loại mềm, có màu bạc và dễ cắt bằng dao. Vật liệu này thường được sử dụng để sản xuất các hợp chất là vật liệu chính trong chất bán dẫn và điốt phát quang. Còn germanium là một á kim (nằm giữa kim loại và phi kim) cứng, màu trắng sáng, được dùng trong sản xuất sợi quang để truyền ánh sáng và dữ liệu điện tử.

Động thái hạn chế xuất khẩu hai vật liệu trên của Bắc Kinh được so sánh với nỗ lực của Bắc Kinh vào đầu năm 2021 nhằm hạn chế xuất khẩu đất hiếm - nhóm gồm 17 nguyên tố hóa học mà Trung Quốc đang nắm giữ hơn 50% nguồn cung toàn cầu.

Gallium và germanium không thuộc nhóm khoáng chất trên nhưng cũng giống đất hiếm, hai vật liệu này có chi phí khai thác hoặc sản xuất đắt đỏ. Nguyên nhân là chúng được hình thành như một sản phẩm phụ của quá trình khai thác các kim loại phổ biến hơn - chủ yếu là nhôm, kẽm và đồng, và được xử lý tại chính quốc gia sản xuất.

Theo Cục Khảo sát Địa chất Mỹ (USGS), Trung Quốc hiện là nhà sản xuất hàng đầu thế giới của cả gallium và germanium, khi chiếm lần lượt 98% và 68% sản lượng toàn cầu.

“Lợi ích kinh tế nhờ quy mô trong hoạt động khai thác và xử lý, cùng với trợ cấp của nhà nước tại Trung Quốc đã giúp nước này xuất khẩu khoáng sản đã qua xử lý với chi phí mà những nơi khác không thể sánh được. Từ đó, nước này duy trì được vị trí thống trị thị trường với nhiều khoáng chất quan trọng”, các nhà phân tích của Eurasia Group nhận xét trong một báo cáo nghiên cứu công bố ngày 4/7.

Giá cổ phiếu của các nhà sản xuất gallium và germanium tại Trung Quốc tăng mạnh tới 10% trong phiên giao dịch ngày 3/7.

Ngoài Trung Quốc, giá cổ phiếu của các nhà sản xuất đất hiếm Australia cũng tăng khi giới đầu tư dự báo Bắc Kinh có thể mở rộng lệnh hạn chế xuất khẩu đối với đất hiếm.

Hiện tại, với gallium và germanium, Mỹ phụ thuộc vào Trung Quốc. 50% lượng tiêu thụ gallium và germanium của Mỹ trong năm 2021 được nhập khẩu từ Trung Quốc, theo dữ liệu từ USGS.

Các nhà phân tích của Eurasia Group mô tả động thái hạn chế xuất khẩu của Trung Quốc là “phát súng cảnh báo”.

“Đó là phát súng nhằm nhắc nhở các quốc gia, trong đó có Mỹ, Nhật và Hà Lan, rằng Bắc Kinh có các lựa chọn để trả đũa đẻ ngăn cản các quốc gia này áp đặt thêm biện pháp nhằm hạn chế Trung Quốc tiếp cận chip và thiết bị sản xuất chip tiên tiến”, Eurasia Group nhận xét trong báo cáo.

Giới phân tích cũng cho rằng các nhà chức trách Trung Quốc có thể đưa ra biện pháp trả đũa ở thời điểm này như một “quân bài” trong các cuộc thảo luận với Bộ trưởng Tài chính Mỹ Janet Yellen - người dự kiến sẽ có chuyến thăm Trung Quốc trong tuần này.

Các nhà phân tích của Jefferies nhận định việc Bắc Kinh thông báo hạn chế xuất khẩu hai vật liệu quan trọng ở thời điểm này “khó có thể là một quyết định ngẫu nhiên”.

“Thông báo này cho Mỹ ít nhất 2 ngày để tiếp nhận và đưa ra phản ứng sau khi cân nhắc kỹ lưỡng”, các nhà phân tích của Jefferies nói.

Tuy nhiên, theo các nhà phân tích của Eurasia Group, động thái của Bắc Kinh không được xem là “đòn chí mạng” đối với Mỹ và các đồng minh. Bởi Trung Quốc có thể là nước thống trị nguồn cung, nhưng vẫn còn các nước khác có thể thay thế và cũng có các vật liệu thay thế cho cả gallium và germanium.

Mỹ hiện nhập khẩu khoảng 20% gallium tiêu thụ trong nước từ Anh và Đức, nhập khẩu hơn 30% germanium tiêu thụ từ Bỉ và Đức.

Câu hỏi đặt ra lúc này là liệu Bắc Kinh có thể leo thang căng thẳng với việc tiếp tục đưa ra các biện pháp trả đũa nữa hay không. Các nhà phân tích của Jefferies cho rằng điều này hoàn toàn có thể xảy ra, nếu như động thái với gallium và germanium không thể khiến Mỹ lùi bước.

“Đất hiếm - vật liệu khó tìm kiếm và sản xuất - cũng rất quan trọng với ngành công nghiệp bán dẫn và có thể sẽ là mục tiêu tiếp theo”, nhóm nhà phân tích của Jefferies nhận định.

Tuy nhiên, các nhà phân tích của Eurasia Group cảnh báo rằng việc hạn chế xuất khẩu là “một con dao hai lưỡi”.

“Những nỗ lực trước đây của Trung Quốc nhằm tăng vị thế thống trị đối với đất hiếm đã làm giảm nguồn cung và đẩy giá tăng lên. Giá cao đã kéo theo cạnh tranh gay gắt hơn khi khiến các liên doanh khai khoáng và xử lý đất hiếm khác bên ngoài Trung Quốc tăng khả năng cạnh tranh về giá”, nhóm nhà phân tích cho biết.

Năm 2010, Trung Quốc đã giảm hạn ngạch xuất khẩu đất hiếm giữa lúc căng thẳng với Mỹ. Động thái này khiến các công ty bên ngoài Trung Quốc tăng cường sản xuất đất hiếm và khiến thị phần toàn cầu của nước này giảm từ 97% vào năm 2010 xuống còn khoảng 60% vào năm 2019.

“Việc áp đặt hạn chế xuất khẩu có thể khiến vị thế thống thị trường của Trung Quốc giảm sút”, báo cáo của Eurasia Group viết.

Thị trường chứng khoán châu Á và châu Âu đồng loạt giảm mạnh trong phiên giao dịch ngày thứ Hai (2/3), khi chiến sự ở Trung Đông không có dấu hiệu xuống thang, với Iran từ chối ngồi lại vào bàn đàm phán và một cơ sở lọc dầu của Saudi Arabia bị tấn công...

Tính đến tháng 2, xuất khẩu của Hàn Quốc đã có 9 tháng liên tiếp tăng trưởng, bất chấp những thách thức do thuế quan gây ra...

Giới giao dịch tiền số đang dò tìm vùng đáy sau khi đà phục hồi trong ngày Chủ nhật (1/3) khá hạn chế. Điều đó cho thấy tâm lý nhà đầu tư vẫn thận trọng trước diễn biến xung đột giữa Mỹ, Israel và Iran...

Thuế đối ứng của Mỹ có ảnh hướng thế nào đến chứng khoán?

Chính sách thuế quan mới của Mỹ, đặc biệt với mức thuế đối ứng 20% áp dụng từ ngày 7/8/2025 (giảm từ 46% sau đàm phán), có tác động đáng kể đến kinh tế Việt Nam do sự phụ thuộc lớn vào xuất khẩu sang Mỹ (chiếm ~30% kim ngạch xuất khẩu). Dưới đây là phân tích ngắn gọn về các ảnh hưởng chính: