Giá vàng trong nước và thế giới

VnEconomy cập nhật giá vàng trong nước & thế giới hôm nay: SJC, 9999, giá vàng USD/oz, biến động giá vàng tăng, giảm - phân tích, dự báo & dữ liệu lịch sử.

Thứ Bảy, 31/01/2026

Đào Vũ

14/04/2021, 06:00

Việc tăng giá của USD trên thị trường thế giới, kết hợp với khoảng cách giữa tỷ giá tự do và tỷ giá liên ngân hàng được nới rộng đang khiến áp lực phải giảm giá VND tăng cao

Tại báo cáo triển vọng kinh tế vĩ mô quý 2/2021 mới phát hành, Công ty Chứng khoán KB Việt Nam (KBSV) nhận định rằng, áp lực phải giảm giá VND đang ngày càng rõ nét hơn.

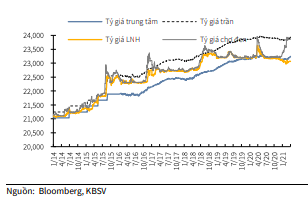

Giải thích về nhận định này, KBSV cho biết, tỷ giá USD/VND liên ngân hàng liên tục giảm trong quý 1/2021 và chỉ nhích tăng nhẹ vào cuối tháng 3 do áp lực tăng giá từ đồng USD.

"Diễn biễn này là do Ngân hàng Nhà nước chuyển từ mua ngoại tệ bổ sung giao ngay sang mua kỳ hạn để bổ sung dự trữ ngoại hối kể từ tháng 1/2021 và tần suất mua ngoại tệ kỳ hạn cũng giảm từ hàng ngày sang hàng tuần", chuyên gia của KBSV nhận định.

Tính đến cuối tháng 3, tỷ giá trung tâm tăng 0,5% đầu năm trong khi tỷ giá liên ngân hàng giảm 0,1%. Tỷ giá niêm yết tại các ngân hàng thương mại cũng biến động hẹp, ở mức 22.970/23.180 do nguồn cung ngoại tệ dồi dào nhờ cán cân thương mại thặng dư (ước tính 2 tỷ USD trong quý 1/2021).

Và vì nguồn cung ngoại tệ dư thừa, KBSV ước tính trong quý đầu năm 2021 có khoảng 6,5 tỷ USD được ngân hàng thương mại bán kỳ hạn cho Ngân hàng Nhà nước.

Xét chi tiết hơn về chính sách tỷ giá của nhà điều hành, từ ngày 31/12/2020, Ngân hàng Nhà nước ngừng niêm yết tỷ giá giao ngay tại Sở Giao dịch và ngừng hoạt động mua ngoại tệ giao ngay. Bên cạnh đó, từ ngày 4/1/2021, Ngân hàng Nhà nước sẽ thực hiện mua ngoại tệ kỳ hạn 6 tháng (thay vì kỳ hạn 3 tháng như trước) có hủy ngang với tỷ giá mua kỳ hạn là 23,125 VND/USD. Mỗi tổ chức tín dụng chỉ được hủy ngang một lần và toàn bộ giá trị giao dịch đối với mỗi hợp đồng bán ngoại tệ.

Sau đó, Ngân hàng Nhà nước cũng đã điều chỉnh tần suất giao dịch từ hàng ngày sang hàng tuần. Phương thức điều hành tỷ giá này là định hướng điều hành theo "luồng tiền" (flow) trong một khoảng thời gian (6 tháng), thay vì phải tập trung mua hay bán để can thiệp thị trường như cáo buộc từ phía Mỹ.

Yếu tố cho phép ngân hàng thương mại hủy ngang mang tính then chốt, giúp các ngân hàng thương mại có thể linh hoạt điều chỉnh trạng thái ngoại hối theo điều kiện ngoại tệ vốn vào/ra mà không cần có sự can thiệp trực tiếp của Ngân hàng Nhà nước.

Trong trường hợp tỷ giá giao ngay tại thời điểm đáo hạn hợp đồng thấp hơn giá kỳ hạn (23,125), ngân hàng thương mại có thể thực hiện hợp đồng và điều này đồng nghĩa với việc bơm lượng lớn VND vào thị trường và tỷ giá trên thị trường sẽ đi ngang hoặc tăng.

Trong trường hợp tỷ giá giao ngay tại thời điểm đáo hạn hợp đồng cao hơn hơn giá kỳ hạn (23,125), ngân hàng thương mại có thể hủy hợp đồng kỳ hạn.

Như vậy, tỷ giá trong cả 2 trường hợp đều có xu hướng tăng, phù hợp với mục tiêu xuất khẩu và Ngân hàng Nhà nước cũng không trực tiếp thao túng tiền tệ như cáo buộc từ Mỹ.

Trên thị trường tự do, tỷ giá tăng mạnh do chênh lệch giá vàng trong nước – quốc tế. Cụ thể, chênh lệch giá vàng trong nước – quốc tế nới rộng lên 5 -7 triệu đồng/lượng; nhu cầu tích trữ tăng mạnh sau Tết trong khi nguồn cung hạn chế (SJC là đơn vị sản xuất vàng miếng độc quyền của Ngân hàng Nhà nước) và vàng là loại hàng hóa không được nhập khẩu chính ngạch khiến nhu cầu nhập lậu vàng tăng mạnh.

Theo KBSV, đây là lý do đẩy tỷ giá trên thị trường tự do tăng mạnh trong thời gian qua. "Tính đến hết tháng 3, tỷ giá USD/VND mua/bán trên thị trường chợ đen ở mức 23.800/23.850, tăng 2% so với đầu năm", KBSV thống kê.

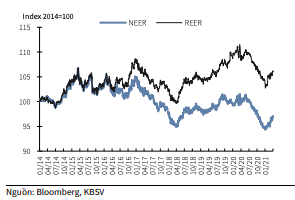

Còn trên thị trường quốc tế, tỷ giá danh nghĩa đa phương (NEER) và tỷ giá thực tế đa phương (REER) quay trở lại xu hướng tăng từ cuối tháng 2, phản ánh diễn biến biến tăng giá của đồng USD trên thế giới.

Tóm lại, với các yêu tố từ thị trường quốc tế kết hợp với khoảng cách giữa tỷ giá chợ đen và tỷ giá liên ngân hàng được nới rộng, KBSV cho rằng áp lực phải phá giá VND càng rõ nét hơn.

Ghi nhận trên thị trường liên ngân hàng phiên đầu tuần này (12/4), tỷ giá chốt phiên ở mức 23.090 VND/USD, tăng mạnh 25 đồng so với phiên 9/4. Đây là bước tăng mạnh ít thấy trong quãng khá ổn định thời gian gần đây.

Thị trường kim loại quý bán tháo dữ dội trong phiên giao dịch ngày thứ Sáu (30/1), sau khi Tổng thống Donald Trump công bố người được đề cử cho ghế chủ tịch Cục Dự trữ Liên bang Mỹ (Fed) là ông Kevin Warsh - một nhân vật được cho là sẽ giúp Fed giữ được sự độc lập...

Quyết định này được xem là khép lại một chương dài của những bất định chưa từng có tiền lệ bủa vây ngân hàng trung ương lớn nhất thế giới...

Theo nhận định của một số chuyên gia, đồng USD hiện đang ở trong một thị trường giá xuống (bear market), và điều này có thể mang lại những tác động đa chiều đối với nền kinh tế Mỹ...

Những ngày cận Tết, nhiều doanh nghiệp kinh doanh vàng bạc tại Hà Nội rơi vào tình trạng khan hiếm bạc vật chất, khách hàng phải thanh toán trước và chờ giao hàng trong nhiều tháng. Diễn biến này phản ánh làn sóng dịch chuyển dòng tiền nhỏ lẻ từ vàng sang bạc trong bối cảnh giá vàng liên tục lập đỉnh và lãi suất ở mức thấp...

Thuế đối ứng của Mỹ có ảnh hướng thế nào đến chứng khoán?

Chính sách thuế quan mới của Mỹ, đặc biệt với mức thuế đối ứng 20% áp dụng từ ngày 7/8/2025 (giảm từ 46% sau đàm phán), có tác động đáng kể đến kinh tế Việt Nam do sự phụ thuộc lớn vào xuất khẩu sang Mỹ (chiếm ~30% kim ngạch xuất khẩu). Dưới đây là phân tích ngắn gọn về các ảnh hưởng chính: