Giá vàng trong nước và thế giới

VnEconomy cập nhật giá vàng trong nước & thế giới hôm nay: SJC, 9999, giá vàng USD/oz, biến động giá vàng tăng, giảm - phân tích, dự báo & dữ liệu lịch sử.

Thứ Bảy, 24/01/2026

Minh Đức

30/01/2012, 11:47

Tín dụng ngoại tệ sẽ tiếp tục là lựa chọn hấp dẫn đối với các doanh nghiệp vay vốn trong năm 2012

Tín dụng ngoại tệ sẽ tiếp tục là lựa chọn hấp dẫn đối với các doanh nghiệp vay vốn trong năm 2012.

Tại cuộc gặp bên lề cuối năm 2011, giám đốc một chi nhánh Ngân hàng Xuất nhập khẩu Việt Nam (Eximbank) khu vực phía Nam cho biết, thời gian gần đây lượng khách hàng doanh nghiệp tại địa bàn mình phụ trách đã tăng lên nhanh chóng.

Cú hích chính cho sự gia tăng là gói sản phẩm dành riêng cho khách hàng doanh nghiệp, trong đó nổi bật là sản phẩm tín dụng ngoại tệ với những ưu thế cạnh tranh khá đặc biệt trên thị trường.

Cụ thể, Eximbank triển khai gói sản phẩm tín dụng ưu đãi xuất khẩu. Các doanh nghiệp xuất khẩu vay ngoại tệ được áp lãi suất thấp cùng với cơ chế giảm thiểu rủi ro tỷ giá. Lãi suất cho vay USD theo sản phẩm này chỉ 5%/năm, thấp hơn nhiều so với mức từ 6% - 9%/năm phổ biến trên thị trường. Thêm vào đó, để hỗ trợ doanh nghiệp ổn định chi phí khoản vay, ngân hàng đưa ra cam kết “bảo hiểm” cho rủi ro nếu tỷ giá trong kỳ tăng trên 1% mỗi tháng.

Lãi suất thấp, lo ngại về rủi ro tỷ giá đã được giới hạn, sản phẩm này lập tức thu hút sự quan tâm của các doanh nghiệp xuất khẩu. Với Eximbank, không chỉ lượng khách hàng vay vốn tăng, mà các sản phẩm dịch vụ đi kèm cũng có thêm cơ sở để mở rộng, bởi đi cùng với tín dụng là các mối quan hệ tiền gửi, quản lý dòng tiền, thanh toán xuất nhập khẩu, thậm chí là cả khả năng kết nối thêm cho các sản phẩm tài chính cá nhân là chủ các doanh nghiệp…

Sản phẩm trên của Eximbank khá riêng về cơ chế, được lãnh đạo ngân hàng này giải thích là tập trung nguồn lực hỗ trợ nhóm doanh nghiệp xuất khẩu. Đây cũng là một trong những đối tượng được khuyến khích theo chủ trương của Ngân hàng Nhà nước.

Như trong năm 2011, tăng trưởng tín dụng của toàn hệ thống chỉ ở khoảng 10,9% (theo số liệu Ngân hàng Nhà nước vừa cập nhật đến ngày 21/12/2011), nhưng tín dụng cho xuất khẩu đã tăng tới 58%. Theo Thống đốc Nguyễn Văn Bình, dòng vốn theo đó đã được nắn đến những địa chỉ cần ưu tiên; khối xuất khẩu được hỗ trợ mạnh hơn đã góp phần tạo kỷ lục kim ngạch trong năm 2011, góp phần kiềm chế nhập siêu tốt hơn.

Sự hỗ trợ đó, ngoài tập trung vốn còn là tính hấp dẫn trong chênh lệch lãi suất. Lãi vay USD thời gian qua phổ biến từ 6% - 9%/năm, thấp hơn nhiều so với lãi suất vay vốn bằng VND phổ biến từ 18% - 24%/năm, trong khi tỷ giá USD/VND được giữ tương đối ổn định. Vay USD lãi suất thấp, chuyển đổi sang VND để đưa vào sản xuất kinh doanh, nguồn vốn rẻ này giúp các doanh nghiệp xuất khẩu có thêm điều kiện để cạnh tranh trên thị trường thế giới hoặc mở rộng sản xuất kinh doanh…

Năm 2012, chênh lệch lãi suất giữa USD với VND vẫn tiếp tục lớn để tạo thêm hấp dẫn cho tín dụng ngoại tệ. Thêm nữa, Ngân hàng Nhà nước cũng đã đưa ra dự kiến kiểm soát biến động tỷ giá USD/VND trong năm nay sẽ chỉ trong khoảng 2% - 3%, một thông điệp về giảm thiểu những rủi ro tỷ giá. Tín dụng ngoại tệ sẽ tiếp tục là một dòng chảy chủ đạo, nhưng sẽ tiếp tục chọn lọc.

Trong năm 2011, Ngân hàng Nhà nước đã có những động thái hãm phanh dòng vốn này theo hướng thu hẹp các nhóm đối tượng, chủ yếu dành cho các doanh nghiệp xuất khẩu hoặc chứng minh được có nguồn ngoại tệ trả nợ. Điều này hạn chế bớt áp lực cầu ngoại tệ đối với tỷ giá khi các khoản vay đáo hạn. Thực tế tăng trưởng tín dụng ngoại tệ cũng đã có xu hướng ổn định trở lại, sau sự bùng nổ của năm 2010.

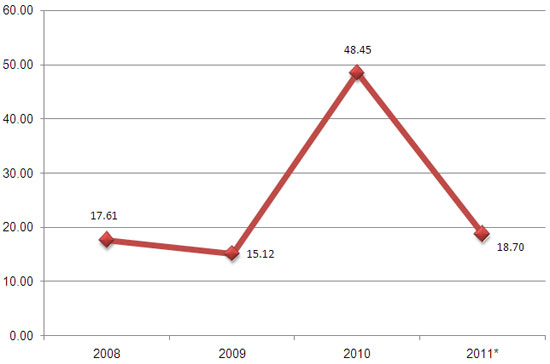

Dữ liệu thống kê cho thấy, từ mức tăng tới 48,45% trong năm 2010 (gấp tới 3,2 lần so với năm 2009), tăng trưởng tín dụng bằng ngoại tệ năm 2011 ước chỉ tăng 18,7%, về gần với các năm 2009, 2008 (15,12% và 17,61%).

Năm 2012, Ngân hàng Nhà nước tiếp tục định hướng tăng trưởng tín dụng chung của hệ thống ở mức thấp, chỉ khoảng 15% - 17%, nhưng sẽ không bất ngờ nếu tín dụng ngoại tệ tiếp tục cao hơn chỉ tiêu chung này.

Mới đây, một số trang mạng xã hội lan truyền thông tin Ngân hàng Nhà nước Việt Nam dự kiến loại bỏ các mệnh giá tiền từ 1.000 đồng đến 5.000 đồng. Ngân hàng Nhà nước khẳng định đây là thông tin không chính xác, không có cơ sở pháp lý...

Kiều hối về TP. Hồ Chí Minh năm 2025 tiếp tục duy trì đà tăng trưởng ổn định khi đạt hơn 10,34 tỷ USD. Trong đó, khu vực châu Á vẫn là nguồn chủ lực, đóng góp gần một nửa tổng lượng kiều hối chuyển về Thành phố…

Tín dụng được dự báo tiếp tục tăng trưởng mạnh mẽ trong năm 2026 khi Ngân hàng Nhà nước đặt mục tiêu mở rộng dư địa 2,79 triệu tỷ đồng với mức tăng 15% so với 2025. Các chuyên gia điểm tên 4 động lực của tín dụng năm tới gồm: bất động sản, đầu tư công bứt phá, tiêu dùng phục hồi và mặt bằng lãi suất ở ngưỡng hỗ trợ nền kinh tế...

Lãi suất liên ngân hàng VND kỳ hạn qua đêm giảm mạnh xuống dưới 3%/năm, trong khi lãi suất kỳ hạn 1 tháng tăng trở lại, lên 6,8%/năm. Diễn biến này cho thấy thanh khoản ngắn hạn có dấu hiệu cải thiện nhưng nhu cầu vốn ở các kỳ hạn dài hơn vẫn còn cao...

Chuỗi thâm hụt 5 quý liên tiếp của cán cân thanh toán tổng thể (từ quý 1/2024 đến quý 1/2025) đã khiến tỷ giá chịu áp lực lớn và kéo dài trong suốt năm 2025. Tình hình bắt đầu cải thiện khi cán cân thanh toán tổng thể thặng dư trở lại từ quý 2/2025, tạo dư địa ổn định hơn cho tỷ giá năm 2026, đặc biệt trong bối cảnh Fed chuyển sang xu hướng nới lỏng chính sách tiền tệ. Dù vậy, các điểm yếu cố hữu như nhập siêu dịch vụ, thâm hụt thu nhập đầu tư và dòng vốn chảy ra các kênh phi chính thức vẫn là rủi ro cần theo dõi...

Thuế đối ứng của Mỹ có ảnh hướng thế nào đến chứng khoán?

Chính sách thuế quan mới của Mỹ, đặc biệt với mức thuế đối ứng 20% áp dụng từ ngày 7/8/2025 (giảm từ 46% sau đàm phán), có tác động đáng kể đến kinh tế Việt Nam do sự phụ thuộc lớn vào xuất khẩu sang Mỹ (chiếm ~30% kim ngạch xuất khẩu). Dưới đây là phân tích ngắn gọn về các ảnh hưởng chính: