T

ốc độ tăng trưởng doanh thu phí bảo hiểm gốc của khối doanh nghiệp bảo hiểm phi nhân thọ vẫn giữ được ở mức 2 con số trong năm 2016, dù cạnh tranh gay gắt. Các doanh nghiệp bảo hiểm thay vì chạy theo doanh thu bằng mọi giá như trước đây đã thay đổi chiến lược, tập trung vào hiệu quả kinh doanh và tái cấu trúc doanh nghiệp.

Trong tổng doanh thu phí bảo hiểm của cả năm 2016 ước đạt 86.049 tỷ đồng, phi nhân thọ đóng góp 36.996 tỷ đồng, chiếm tỷ trọng 43%. So với tốc độ tăng trưởng của cả thị trường (tăng 22,64%) và của nhân thọ (31,8%) thì mức tăng 15,10% của phi nhân thọ vẫn còn thấp.

Trong khi đó, cùng với áp lực mở cửa thị trường với sự tham gia của ngày càng nhiều hơn các doanh nghiệp ngoại và sự mở rộng của các doanh nghiệp nội, cuộc cạnh tranh để giữ thị phần của những người cũ và xác định vị thế của những người mới, vì thế chưa bao giờ nguội.

Thị phần năm 2016 có sự dịch chuyển nhẹ

Tại Hội nghị thường niên ngành bảo hiểm năm 2017 diễn ra cuối tháng 3 vừa qua, lãnh đạo Cục Quản lý Giám sát Bảo hiểm, Bộ Tài chính đánh giá cao những nỗ lực của khối bảo hiểm phi nhân thọ trong điều kiện kinh doanh hiện nay.

Các doanh nghiệp bảo hiểm đã chú trọng đến việc phát triển mạng lưới hoạt động và đa dạng hoá sản phẩm bảo hiểm. Số lượng chi nhánh doanh nghiệp bảo hiểm được thành lập mới trong năm tăng cao, hơn 50 chi nhánh.

Nỗ lực này đã phần nào giúp cho doanh thu phí bảo hiểm của toàn thị trường tăng lên, tỷ lệ bồi thường giảm xuống.

Đặc biệt, số lỗ về hoạt động kinh doanh bảo hiểm giảm, đi kèm với đó là số doanh nghiệp bảo hiểm có lãi hoạt động kinh doanh bảo hiểm tăng so với năm 2015, góp phần nâng cao năng lực tài chính của doanh nghiệp.

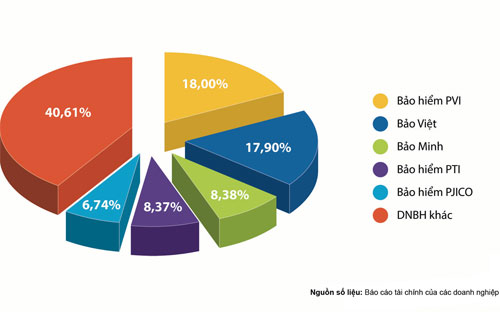

Tuy nhiên, cơ cấu trong doanh thu phí bảo hiểm gốc năm 2016 vẫn không có nhiều thay đổi. Phần lớn thị phần vẫn nằm trong tay top đầu: Bảo hiểm PVI, Bảo Việt, Bảo Minh, PTI và PJICO.

Dẫn đầu thị trường là Bảo hiểm PVI với doanh thu bảo hiểm gốc đạt 6.658 tỷ đồng, chiếm 18% thị phần, tiếp đến là Bảo Việt đạt 6.622 tỷ đồng, chiếm 17,90% thị phần, Bảo Minh đứng thứ ba với 3.102 tỷ đồng, chiếm 8,38% thị phần, PTI đứng thứ tư với 3.096 tỷ đồng, chiếm 8,37% thị phần, PJICO đứng thứ năm đạt 2.494 tỷ đồng, chiếm 6,74% thị phần.

Ngoài các doanh nghiệp bảo hiểm nêu trên, một số doanh nghiệp bảo hiểm có tỷ lệ tăng trưởng doanh thu phí bảo hiểm gốc trên 50% so với cùng kỳ năm 2015 như UIC (673 tỷ đồng, tăng 95,96%), Phú Hưng (98,15 tỷ đồng, tăng 88,25%), VNI (462 tỷ đồng, tăng 50%), BHV (217 tỷ đồng, tăng 67,55%), VBI (707 tỷ đồng, tăng 40,61%), Cathay (177 tỷ đồng, tăng 57,41%).

Một số doanh nghiệp bảo hiểm khác có doanh thu phí bảo hiểm gốc giảm so với cùng kỳ năm 2015 là Samsung Vina (1.039 tỷ đồng, giảm 17,54%) và Chubb (152 tỷ đồng, giảm 12%).

Tổng số tiền thực bồi thường bảo hiểm gốc của các doanh nghiệp bảo hiểm phi nhân thọ là 13.137 tỷ đồng (chưa tính dự phòng bồi thường), chiếm tỷ lệ 36%, thấp hơn tỷ lệ bồi thường năm 2015 (44%). Có 19/30 doanh nghiệp bảo hiểm có tỷ lệ thực bồi thường bảo hiểm gốc thấp hơn tỷ lệ bồi thường của toàn thị trường.

Chú trọng vào hiệu quả kinh doanh bền vững

Cùng với tăng trưởng doanh thu, lợi nhuận thuần hoạt động kinh doanh bảo hiểm phi nhân thọ trong năm 2016 dường như đã cải thiện hơn khi số lượng doanh nghiệp có lãi nhiều thêm.

Theo số liệu công bố từ cơ quan quản lý, số lượng doanh nghiệp bảo hiểm phi nhân thọ có lãi hoạt động kinh doanh bảo hiểm năm 2016 đã tăng lên 17/30 thay vì chỉ 13/30 như kết quả của năm 2015. 13 công ty còn lại trong tình trạng lỗ kinh doanh bảo hiểm cho thấy thách thức cạnh tranh trên thị trường này vẫn chưa hạ nhiệt.

Trong khi hoạt động kinh doanh lõi được cải thiện thì hoạt động đầu tư tài chính của các doanh nghiệp bảo hiểm phi nhân thọ không được may mắn.

Lợi nhuận hoạt động tài chính năm 2016 của các doanh nghiệp bảo hiểm phi nhân thọ tiếp tục sụt giảm do tình hình đầu tư không có nhiều tích cực, đạt 1.353 tỷ đồng, giảm 8,8% so với năm 2015.

Lợi nhuận kế toán trước thuế của các doanh nghiệp bảo hiểm phi nhân thọ trong năm 2016 ghi nhận ở mức 1.405 tỷ đồng, giảm 1% so với năm 2015.

Tỷ suất lợi nhuận kế toán trước thuế trên vốn chủ sở hữu của thị trường phi nhân thọ cũng giảm nhẹ, đạt 6%, thay vì mức 6,5% của năm 2015. Tổng hợp lại có 25/30 doanh nghiệp bảo hiểm phi nhân thọ và chi nhánh nước ngoài có lãi trước thuế, trong khi con số này ở 2015 là 24/30 doanh nghiệp bảo hiểm.

Trước kết quả của năm 2016 và những diễn biến khó đoán định của năm 2017, doanh nghiệp khối phi nhân thọ khá thận trọng trong định hướng kinh doanh. Lựa chọn của các doanh nghiệp bảo hiểm phi nhân thọ trong thời gian tới đây là tập trung tiếp tục tái cơ cấu, nâng cao năng lực cạnh tranh, dịch vụ khách hàng và quản lý điều hành, chú trọng vào hiệu quả kinh doanh.

Chỉ một số doanh nghiệp lớn, có thế mạnh mới đủ dũng cảm và bản lĩnh để tiếp tục tăng cường mở thêm chi nhánh vì đây không phải là một bài toán dễ giải. Việc tập trung vào công tác quản lý khai thác, giám định bồi thường nhằm kiểm soát chặt chẽ và giảm tỷ lệ bồi thường cũng sẽ được các doanh nghiệp chú trọng đẩy mạnh.

Tăng cường công tác quản lý, giám sát

Năm 2017, thị trường bảo hiểm phi nhân thọ đặt mục tiêu tổng tài sản của các doanh nghiệp bảo hiểm là 73.507 tỷ đồng, tăng 11,2% so với năm 2016. Tổng doanh thu phí bảo hiểm gốc dự kiến là 40.087 tỷ đồng, tăng 9,4% so với năm 2016.

Theo đó, để hoàn thành mục tiêu đề ra, cơ quan quản lý bảo hiểm cho biết sẽ tiếp tục nghiên cứu, xây dựng chính sách phát triển một số sản phẩm bảo hiểm mới, tăng cường công tác quản lý, giám sát hoạt động kinh doanh bảo hiểm theo hướng kết hợp giữa giám sát từ xa và tăng cường trao đổi, đối thoại với doanh nghiệp, tạo điều kiện hỗ trợ doanh nghiệp phát triển ổn định.

Về phía doanh nghiệp bảo hiểm, cơ quan quản lý cũng yêu cầu doanh nghiệp sớm nghiên cứu phát triển các sản phẩm bảo hiểm mới mang tính đột phá, đáp ứng linh hoạt nhu cầu của khách hàng, các sản phẩm bảo hiểm mang tính an sinh, xã hội cao, có phạm vi và tác động lớn tới đời sống kinh tế - xã hội, nghiên cứu phát triển và nâng cao chất lượng hoạt động của các kênh phân phối.

Đồng thời các doanh nghiệp cũng cần nâng cao hiệu quả công tác quản trị tài chính, quản trị kinh doanh, tăng cường kỷ luật và hiệu quả quản lý tài sản, quản lý chi tiêu tài chính, rà soát các danh mục đầu tư, đảm bảo hoạt động đầu tư an toàn, hiệu quả... nhằm sớm hoàn thành mục tiêu đề ra.

![[Phóng sự ảnh]: Người dân xếp hàng sớm mua vàng ngày vía Thần tài](https://premedia.vneconomy.vn/files/uploads/2026/02/25/68ed589db1ff4f769c7df0a9d775f435-71854.jpg?w=501&h=300&mode=crop)

![[Interactive]: Toàn cảnh kinh tế Việt Nam quý 4/2025](https://premedia.vneconomy.vn/files/uploads/2026/01/06/3e4055b2e2264c47bacde654709d0e80-61735.png?w=1050&h=630&mode=crop)