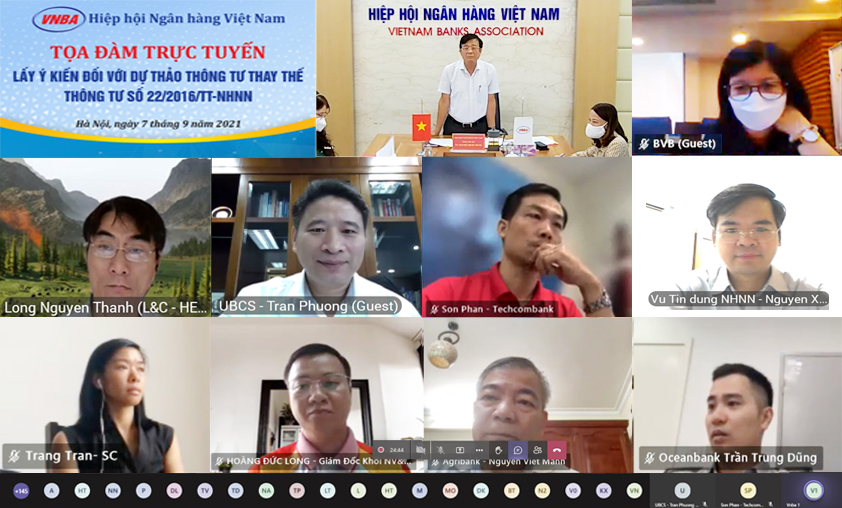

Hiệp hội Ngân hàng Việt Nam (VNBA) vừa tổ chức Tọa đàm trực tuyến lấy ý kiến đối với dự thảo thông tư thay thế Thông tư số 22/2016/TT-NHNN và Thông tư số 15/2018/TT-NHNN quy định việc tổ chức tín dụng, chi nhánh ngân hàng nước ngoài mua trái phiếu doanh nghiệp.

Theo ông Nguyễn Quốc Hùng, Tổng Thư ký VNBA, hai Thông tư 22 và 15 đã có những tác động rất tích cực đến hoạt động mua, bán trái phiếu doanh nghiệp của tổ chức tín dụng.

Quy định dự kiến tổ chức tín dụng không được vay vốn của tổ chức tín dụng khác để mua trái phiếu doanh nghiệp là không phù hợp vì Luật Các tổ chức tín dụng không cấm hoạt động này.

Ông Nguyễn Thành Long, Chủ nhiệm Câu lạc bộ Pháp chế, Hiệp hội Ngân hàng

Tuy nhiên, ông Hùng cũng nhấn mạnh, sau nhiều năm áp dụng, cùng với sự phát triển mạnh mẽ trong hoạt động ngân hàng, việc ban hành Thông tư mới thay thế là điều cần thiết để đảm bảo phù hợp với thực tiễn, tình hình hoạt động của các tổ chức tín dụng.

Tại tọa đàm, khi nhìn nhận về dự thảo thông tư mới, đa số các ngân hàng đều cho rằng: mặc dù đã có nhiều ý kiến đóng góp nhưng Ngân hàng Nhà nước vẫn đang giữ nguyên hướng theo dự kiến trước đó. Thậm chí, bổ sung thêm nhiều điều khoản khác chặt chẽ hơn so với dự thảo cuối năm 2020. Điều này làm ảnh hưởng đến quyền tham gia thị trường trái phiếu doanh nghiệp của tổ chức tín dụng.

Ông Nguyễn Thành Long, Chủ nhiệm Câu lạc bộ Pháp chế, Hiệp hội Ngân hàng Việt Nam phân tích: với quy định dự kiến tổ chức tín dụng không được vay vốn của tổ chức tín dụng khác để mua trái phiếu doanh nghiệp là không phù hợp vì Luật Các tổ chức tín dụng không cấm hoạt động này nên không có cơ sở để đưa ra điều cấm như trên. Đồng thời, việc cấm đoán nói trên chưa thực sự phù hợp với nguyên tắc xây dựng pháp luật.

Theo ông Long, các tổ chức tín dụng được quyền huy động vốn từ nhiều nguồn khác nhau bao gồm nguồn vốn từ dân cư, tổ chức và các định chế tài chính, trong đó có các tổ chức tín dụng và thực hiện quản lý vốn tập trung. Nguồn vốn tập trung được sử dụng cho nhiều mục đích khác nhau như đầu tư, cho vay, trả nợ đến hạn… và không tách riêng nguồn hình thành vốn khi sử dụng.

“Tổ chức tín dụng không có căn cứ để xác định nguồn vốn sử dụng để mua trái phiếu doanh nghiệp được hình thành từ nguồn nào cho nên, đề nghị bỏ nội dung này do không phù hợp với hoạt động quản lý vốn của tổ chức tín dụng”, đại diện Câu lạc bộ pháp chế ngân hàng nêu quan điểm.

Tương tự, với quy định tổ chức tín dụng không được mua trái phiếu doanh nghiệp phát hành; trong đó, có mục đích để cơ cấu lại lại các khoản nợ của chính doanh nghiệp phát hành, các ngân hàng cùng đề nghị Ban soạn thảo quy định rõ hơn thế nào là "mục đích cơ cấu lại các khoản nợ" do hiện nay chưa có văn bản pháp luật nào có định nghĩa về vấn đề này. Trong thông tư 02/2013/TT-NHNN quy định về phân loại tài sản có và trích lập dự phòng rủi ro… chỉ có định nghĩa về nợ cơ cấu thời hạn trả nợ.

Hay như, quy định tổ chức tín dụng không được mua trái phiếu doanh nghiệp phát hành trong đó có mục đích để góp vốn, mua cổ phần tại doanh nghiệp khác, đại diện VNBA cho rằng "mục đích trái phiếu để mua cổ phần, phần vốn góp là các mục đích không bị pháp luật cấm, cũng không phải là yếu tố ảnh hưởng tới chất lượng tín dụng, do đó không có cơ sở để cấm các tổ chức tín dụng thực hiện mua trái phiếu với mục đích này". Vì vậy, VNBA cũng đề nghị Ban soạn thảo xem xét bỏ quy định này.

Ngân hàng Nhà nước cũng có quan điểm riêng trong quản lý nhà nước và sẽ xem xét từng nội dung cụ thể, những nội dung nào không tiếp thu sẽ giải trình lý do chi tiết.

Đại diện Ngân hàng Nhà nước tại buổi tọa đàm

Ngoài ra, VNBA có ý kiến với nhiều điểm nội dung khác trong dự thảo của Ngân hàng Nhà nước và đề nghị xem xét lại. Trong đó, các góp ý tập trung vào 4 nhóm chính, bao gồm: (i) nguyên tắc mua, bán trái phiếu doanh nghiệp; (ii) quy định nội bộ; (iii) trách nhiệm của tổ chức tín dụng khi thực hiện mua trái phiếu doanh nghiệp và (iv) trách nhiệm của tổ chức tín dụng khi thực hiện bán trái phiếu doanh nghiệp.

Trước các ý kiến của các ngân hàng, đại diện Ngân hàng Nhà nước nêu quan điểm: trong dự thảo hiện tại đang có một số nội dung chưa hoàn toàn phù hợp về câu từ và có thể sẽ xem xét chỉnh sửa cho chuẩn xác hơn.

Tuy nhiên, Ngân hàng Nhà nước cũng có quan điểm riêng trong quản lý nhà nước và sẽ xem xét từng nội dung cụ thể, những nội dung nào không tiếp thu sẽ giải trình lý do chi tiết.

![[Interactive]: Toàn cảnh kinh tế Việt Nam quý 4/2025](https://premedia.vneconomy.vn/files/uploads/2026/01/06/3e4055b2e2264c47bacde654709d0e80-61735.png?w=1050&h=630&mode=crop)