Trong báo cáo cập nhật vĩ mô mới công bố, Chứng khoán KBSV kỳ vọng tỷ giá sẽ không quá áp lực khiến Ngân hàng Nhà nước phải bán ra dự trữ ngoại hối, dù việc hút tín phiếu sẽ được duy trì cho đến khi tỷ giá hạ nhiệt rõ nét.

Theo đó, KBSV dự báo tỷ giá USD/VND sẽ tăng khoảng 3,5% trong năm nay, lên quanh mức 24.460 (với tỷ giá liên ngân hàng). Với việc DXY và US bond yield được dự báo tiếp tục xu hướng tăng, nhiều khả năng Ngân hàng Nhà nước sẽ tiếp tục duy trì phát hành tín phiếu để hút ròng với khối lượng tối đa khoảng 250.000 nghìn tỷ và sẽ có những biện pháp mạnh tay hơn nếu tỷ giá vượt qua ngưỡng 25.000.

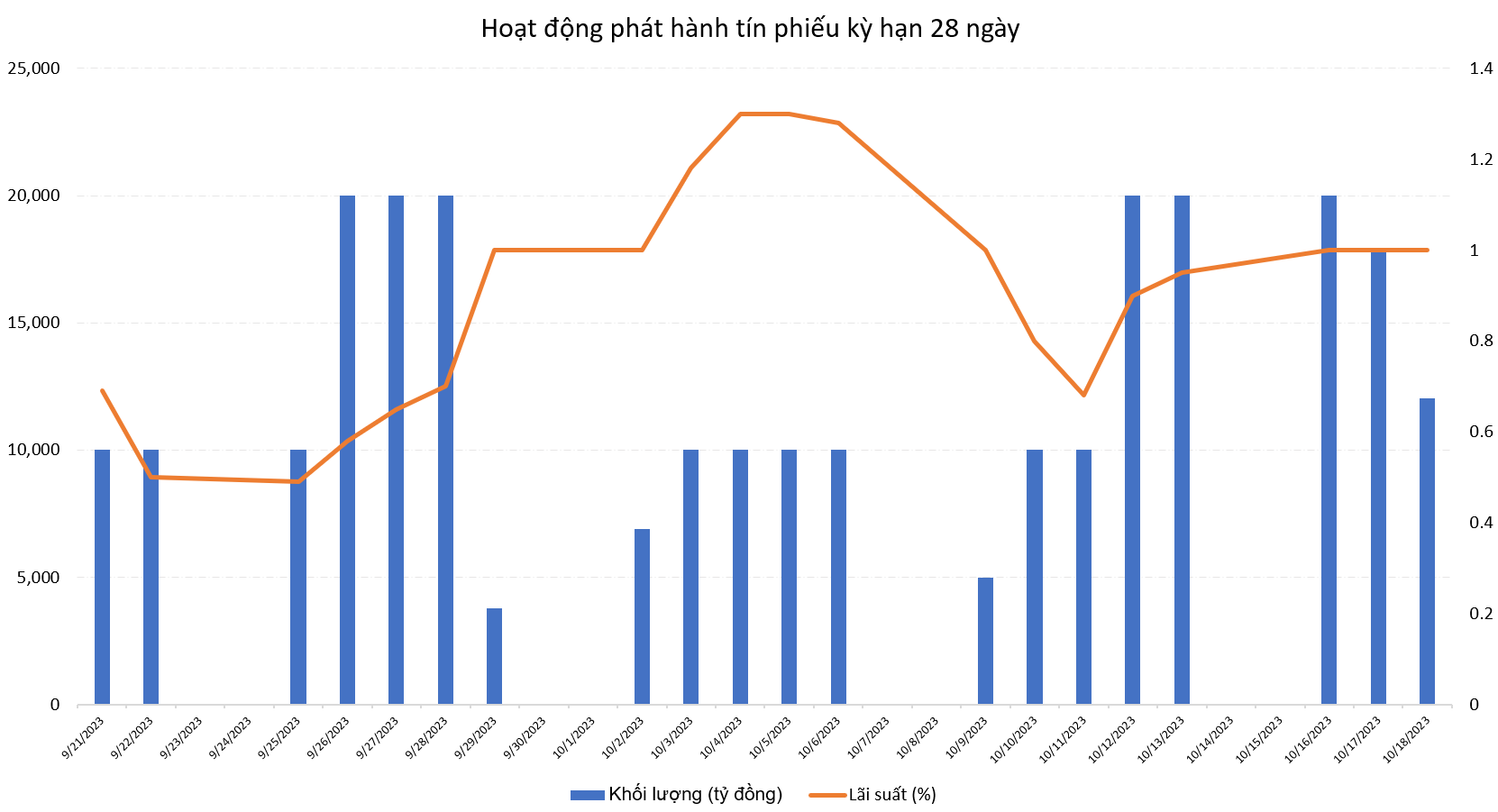

Luỹ kế từ 21/9 tới 17/10, Ngân hàng Nhà nước có 19 phiên liên tiếp phát hành tín phiếu với khối lượng đạt 243.000 tỷ đồng, qua đó hút ra khỏi hệ thống số tiền tương ứng.

Tỷ giá được dự báo sẽ tiếp tục chịu nhiều áp lực trong các tháng cuối năm do ba nguyên nhân chính. Thứ nhất, DXY và US bond yield tiếp tục xu hướng tăng. Dữ liệu về kinh tế Mỹ trong 3Q2023 tiếp tục cho thấy kinh tế Mỹ vẫn rất khỏe mạnh với mặt bằng lãi suất cao.

Cụ thể, số liệu tháng 9 cho thấy PMI dịch vụ tiếp tục duy trì trên 50 điểm, hơn 336 nghìn việc làm phi nông nghiệp được tạo ra (cao hơn nhiều kỳ vọng của thị trường). CPI tháng 9 tăng quay trở lại do chi phí năng lượng tăng 1,5% MoM và chi phí thuê phòng, đặt phòng tăng 4,2% MoM trong khi core CPI giảm về 4,1% YoY như kỳ vọng của thị trường.

Điều này báo hiệu tới thị trường về khả năng dừng tăng lãi suất trong cuộc họp tháng 11 tới đây của FED, nhưng đồng thời giữ lãi suất ở mức cao trong thời gian dài hơn trong cuộc chiến chống lạm phát. Bên cạnh đó, lợi suất trái phiếu 10 năm của Mỹ tăng cao nhất 15 năm qua do nhu cầu phát hành trái phiếu để bù đắp thâm hụt ngân sách của Mỹ cũng gây áp lực tới tỷ giá.

Thứ hai, diễn biến trái chiều về mặt chính sách của FED và Ngân hàng Nhà nước được dự báo sẽ tiếp tục duy trì trong các tháng cuối năm. Diễn biến này khiến chênh lệch lãi suất USD và VND được nới rộng với lãi suất USD cao hơn đáng kể, kích hoạt các hoạt động giao dịch carry trade (giới đầu tư sử dụng đồng tiền lãi suất thấp để mua đồng tiền lãi suất cao), qua đó khiến nhu cầu mua và nắm giữ USD gia tăng và gây áp lực lên tỷ giá.

Thứ ba, nhu cầu xuất nhập khẩu giai đoạn cuối năm tăng cao. Do hoạt động nhập khẩu cần thanh toán USD ngay trong khi lượng USD chảy về từ hoạt động xuất khẩu thường có độ trễ do quá trình sản xuất, gia công và chính sách bán hàng khiến cho lượng thiếu hụt trong ngắn hạn có thể tăng lên trong giai đoạn cuối năm, khi tình hình xuất nhập khẩu khởi sắc.

Vì vậy dù xuất siêu lớn, sự thiếu hụt trong ngắn hạn do nhu cầu nhập khẩu tăng cao và các doanh nghiệp xuất khẩu chậm thu tiền có thể làm gia tăng áp lực trong ngắn hạn, từ đó tác động tới tỷ giá.

"Dù vậy, xét trong 9 tháng đầu năm, bất chấp chính sách tiền tệ nới lỏng, VND vẫn là 1 trong những đồng tiền duy trì sức mạnh tốt nhất trong khu vực do nguồn cung ngoại tệ dồi dào. Chúng tôi cho rằng những lợi thế này vẫn được duy trì trong 3 tháng cuối năm, hỗ trợ tỷ giá bên cạnh sự can thiệp của NHNN. Nguồn cung ngoại tệ sẽ tiếp tục đến từ xuất siêu, FDI và kiều hối", KBSV nhấn mạnh.

![[Interactive]: Toàn cảnh kinh tế Việt Nam quý 4/2025](https://premedia.vneconomy.vn/files/uploads/2026/01/06/3e4055b2e2264c47bacde654709d0e80-61735.png?w=1050&h=630&mode=crop)