Trong khi đã và đang xuất hiện những lo ngại việc áp dụng Thông tư 36 sẽ làm sụt giảm dòng vốn vay vào thị trường chứng khoán, tổn hại tới quá trình cổ phần hóa, thì Hiệp hội Các nhà đầu tư tài chính Việt Nam (VAFI) lại mạnh mẽ đề xuất siết chặt hơn dòng vốn này.

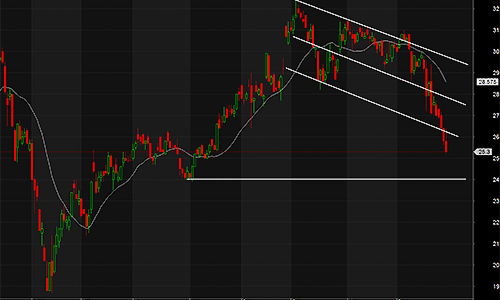

Thông tư 36 đang là mối quan tâm lớn nhất trong ngắn hạn của thị trường chứng khoán với khả năng làm chặt hơn dòng vốn vay mượn từ hệ thống ngân hàng. Một số thông tin không chính thức lan truyền khả năng thông tư này sẽ được sửa đổi hoặc lùi thời hạn thực hiện. Đây là một yếu tố đang hỗ trợ tâm lý trên thị trường.

Tuy nhiên ngày 7/1, VAFI đã phát đi một thông điệp khá bất ngờ, khi cho rằng việc siết chặt hơn dòng vốn vay mượn trong đầu tư chứng khoán sẽ giúp thúc đẩy phong trào đầu tư giá trị, giảm bớt tình trạng đầu tư vào những cổ phiếu đầu cơ, và như vậy làm cho thị trường chứng khoán phát triển lành mạnh hơn.

“Không phải bây giờ, mà từ trước tới nay VAFI luôn ủng hộ việc hạn chế dùng đòn bẩy tài chính trong đầu tư chứng khoán.VAFI luôn kêu gọi phải có những giải pháp hạn chế margin vì việc không kiểm soát được tình trạng sử dụng margin đã làm cho thị trường chứng khoán Việt Nam có nhiều cuộc khủng hoảng”, ông Nguyễn Hoàng Hải, Tổng thư ký VAFI nói với VnEconomy.

Theo quan điểm của VAFI, từ trước tới nay, với nhiều công ty chứng khoán ủng hộ quá mức việc sử dụng margin hay nhiều nhà đầu tư thích sử dụng margin quá mức mà không kiểm soát được đều bị thua lỗ nặng nề. Việc không kiểm soát được tình trạng sử dụng margin trong mọi tình huống tương lai có thể xảy ra không chỉ ảnh hưởng xấu đến tổ chức tín dụng, công ty chứng khoán và nhà đầu tư đi vay mà còn ảnh hưởng đến quyền lợi của khối nhà đầu tư không vay tín dụng đến chiều hướng đầu tư lâu dài...

Đánh giá về Thông tư 36, VAFI không đồng tình với quan điểm cho rằng việc ban hành thông tư này sẽ ảnh hưởng đến tiến trình cổ phần hóa và tái cấu trúc hệ thống ngân hàng.

Lý do được đưa ra là khi đã xác định đầu tư vào các doanh nghiệp cổ phần hóa, muốn thành công phải nghiên cứu kỹ tình hình tài chính và khả năng phát triển doanh nghiệp và phải đầu tư lâu dài cho nên sẽ ít có chuyện dùng vốn vay ngân hàng để đầu tư vào các doanh nghiệp cổ phần hóa, nếu có vay thì chỉ ở tỷ trọng thấp. Việc dùng nhiều nguồn vốn tín dụng đầu tư vào doanh nghiệp cổ phần hóa thì sẽ ảnh hưởng mạnh và xấu đến hệ thống ngân hàng và thị trường chứng khoán.

Đối với tiến trình tái cấu trúc hệ thống ngân hàng cũng vậy. Muốn tái cấu trúc hành công thì cần có nhà đầu tư chiến lược hùng mạnh về công tác quản trị ngân hàng và tiềm lực vốn tự có chứ không phải là những cá nhân hay tổ chức làm ăn theo kiểu "mafia", cố tìm cách lừa đảo đi vay dưới nhiều hình thức để nắm giữ cổ phần chi phối nhằm "rút ruột tài sản ngân hàng và tài sản của Nhà nước".

“Ngân hàng Nhà nước cần phải ngăn chăn hơn nữa để không thể xảy ra những "kẻ cướp ngân hàng" công khai xuất hiện dưới nhiều hình thức”, kiến nghị ngày 7/1 của VAFI cũng đề xuất.

Thậm chí, quan điểm về việc xiết chặt dòng vốn vay mượn trên thị trường chứng khoán của VAFI còn mạnh mẽ hơn khi cho rằng chỉ có Thông tư 36 thì chưa đủ để phòng tránh việc sử dụng margin quá mức.

Một kinh nghiệm thế giới được VAFI đưa ra là qua tham khảo sơ bộ về thực tiễn cho vay đầu tư chứng khoán ở nhiều nước trong khu vực và trên thế giới thấy rằng giới đầu tư hay đầu cơ ít sử dụng margin trong đầu tư chứng khoán, tỷ lệ tiền đi vay đầu tư chứng khoán chỉ chiếm vài % so với tổng giá trị giao dịch hàng ngày.

Trung Quốc, Hồng Kông có quy định nguyên tắc là tổng tín dụng cho vay đầu tư chứng khoán không được vượt quá 10% tổng giá trị giao dịch hàng ngày và từ đó họ có chính sách phân bổ hạn mức cho vay với từng công ty chứng khoán.

VAFI cho rằng với thị trường chứng khoán Việt Nam, chỉ riêng với Thông tư 36 thì có thể vẫn xảy ra nhiều phiên giao dịch dòng tiền margin có thể chiếm tới 30 - 40% tổng giá trị giao dịch, và điều này là không đảm bảo sự phát triển bền vững của thị trường, tất yếu thị trường sẽ rung lắc mạnh và khi chỉ số VN-Index càng tăng cao thì thị trường sẽ trồi sụt mạnh chứ không ổn định như các nước trong khu vực .

“Thực tế là khi sử dụng margin tức là sử dụng dòng vốn cực kỳ ngắn hạn và áp lực về nợ của nhà đầu tư tăng cao và làm cho giá cổ phiếu biến động, còn nếu nhà đầu tư sử dụng vốn tự có, áp lực trả nợ không có và họ có thể yên tâm đầu tư giá trị, chờ đợi kết quả kinh doanh tốt, chờ giá cổ phiếu cao hợp lý mới chốt lời”, ông Hải nhận xét.

VAFI kiến nghị cơ quan quản lý thị trường có cơ chế kiểm soát được tỷ lệ sử dụng margin ở mức tối đa trong từng phiên giao dịch, trước mắt có thể là tỷ lệ 15% và có chính sách phân bổ hạn mức tín dụng cho vay với từng công ty chứng khoán.

Tỷ lệ margin với từng cổ phiếu nên khống chế theo giới hạn mới an toàn hơn, chằng hạn tối đa không quá 20%, chứ không phải là mức 50% như hiện nay. Theo VAFI, đây là mức quá cao sẽ ảnh hưởng tới quyền lợi không chỉ người đi vay mà cả thị trường chứng khoán.

![[Interactive]: Toàn cảnh kinh tế Việt Nam tháng 2/2026](https://premedia.vneconomy.vn/files/uploads/2026/03/06/ed5df1ed91b448eab0317c050609f0f2-74021.png?w=1050&h=630&mode=crop)

![[Trực tiếp]: Đối thoại chuyên đề “Xung đột tại Iran: Tác động đến kinh tế toàn cầu”](https://premedia.vneconomy.vn/files/uploads/2026/03/07/83faea65655c4cad855339875a919eac-74103.jpg?w=1050&h=630&mode=crop)

![[Interactive]: Toàn cảnh kinh tế Việt Nam tháng 2/2026](https://premedia.vneconomy.vn/files/uploads/2026/03/06/ed5df1ed91b448eab0317c050609f0f2-74021.png?w=600&h=337&mode=crop)