Giá vàng trong nước và thế giới

VnEconomy cập nhật giá vàng trong nước & thế giới hôm nay: SJC, 9999, giá vàng USD/oz, biến động giá vàng tăng, giảm - phân tích, dự báo & dữ liệu lịch sử.

Thứ Tư, 21/01/2026

Minh Đức

31/07/2012, 12:20

Môi trường kinh doanh xấu đi, chênh lệch lãi suất thường được nới rộng để bù đắp cho rủi ro. Thực tế có như vậy?

Môi trường kinh doanh xấu đi, chênh lệch lãi suất thường được nới rộng để bù đắp cho rủi ro. Nhưng chênh lệch này đang ở vùng “đáy” nhiều năm trở lại đây, theo như dữ liệu của Ngân hàng Nhà nước.

Trong các dòng chảy thông tin vừa qua, một lần nữa chênh lệch lãi suất huy động và cho vay bình quân thực tế là bao nhiêu được đặt ra, như một cơ sở để xem xét lợi nhuận các ngân hàng như thế nào, bên cạnh góc nhìn ở các chỉ số tài chính cơ bản như ROA, ROE…

Xác định được chênh lệch lãi suất bình quân sẽ góp phần trả lời cho cả hai phía. Tiếc rằng tỷ lệ này cho đến nay chưa có trong thông lệ công bố của Ngân hàng Nhà nước. Có lẽ nhà điều hành nên bổ sung, công bố theo định kỳ để góp phần định hình quan hệ tín dụng trong từng thời kỳ, và cả hiệu ứng xã hội của nó.

Tất nhiên không thể làm phép trừ đơn thuần để có chênh lệch cỡ 5 - 7%/năm, theo như đầu vào 9%/năm mà đầu ra 13, 14, 15 hay 17%/năm như hiện nay. Ngân hàng còn chịu thêm các chi phí cả ở hai đầu huy động và cho vay khiến chênh lệch thực tế và bình quân thấp hơn.

Tập hợp các dữ liệu mà Ngân hàng Nhà nước đưa ra một cách rời rạc, chủ yếu mang tính tình thế phải công bố, cho thấy chênh lệch lãi suất bình quân mà các ngân hàng nhận được đang ở vùng “đáy” của nhiều năm trở lại đây.

Trong một tài liệu của Ngân hàng Nhà nước, chênh lệch giữa lãi suất đầu ra - đầu vào bình quân của các ngân hàng thương mại Việt Nam thời điểm tháng 5/2012 được xác định ở khoảng 2,5%/năm. Theo dẫn giải trong tài liệu, tỷ lệ này được tính bằng công thức: Chênh lệch lãi suất đầu ra - đầu vào bằng thu nhập lãi trên tổng tài sản sinh lãi trừ đi chi phí lãi trên tổng công nợ chịu lãi.

Theo Ngân hàng Nhà nước, mức 2,5%/năm như vậy là thấp hơn nhiều mức bình quân những năm trước, đặc biệt những năm 2005 - 2008, và được cho là “sự chia sẻ của tổ chức tín dụng đối với các doanh nghiệp và hộ dân trong điều kiện hoạt động sản xuất kinh doanh gặp nhiều khó khăn”.

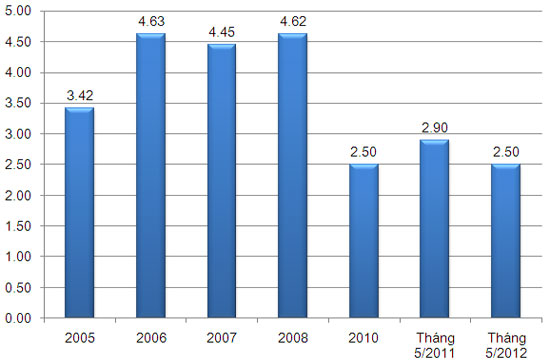

Chênh lệch lãi suất đầu ra - đầu vào bình quân của các ngân hàng thương mại tại các mốc thời gian Ngân hàng Nhà nước đưa ra (đơn vị: %/năm).

Thông thường, khi môi trường kinh doanh xấu đi, chênh lệch lãi suất được nới rộng để bù đắp cho rủi ro. Nhưng con số trên trong biểu so sánh cho thấy khả năng tạo lợi nhuận của các ngân hàng từ hoạt động tín dụng đang ở thời điểm kém nhất trong nhiều năm trở lại đây. Trong khi một thực tế ngược chiều là chi phí bù đắp rủi ro tăng nhanh qua thực tế nợ xấu đội mạnh từ đầu năm đến nay (và chưa dừng lại).

Còn vì sao chỉ được 2,5%/năm, một phần từ thực tế dữ liệu tổng hợp của Ngân hàng Nhà nước. Cơ quan này nói rằng, đó là sự chia sẻ của các ngân hàng đối với doanh nghiệp, người dân vay vốn trong bối cảnh khó khăn. Nhưng chính trong bối cảnh khó khăn, lãi suất cho vay đã quá cao, khó lòng nới rộng được tỷ lệ đó.

Giả sử, nếu tỷ lệ trên được nới lên 4 - 5% như từng có những năm trước, chắc chắn lãi suất cho vay thời gian qua sẽ cao hơn nữa, càng khó giảm hơn nữa. Các ngân hàng có thêm chênh lệch để bù đắp rủi ro, nhưng chính lãi suất quá cao càng gây thêm rủi ro. Tất nhiên, ở đây lãi suất cao không hẳn do “lỗi” ngân hàng, bởi họ là trung gian huy động rồi cho vay, và lấy chênh lệch đang ở vùng “đáy” như trên là có thể chấp nhận được (nếu như con số 2,5% là phản ánh đúng thực tế).

Ở một phản ứng khác, khi môi trường rủi ro gia tăng, ngân hàng sẽ hạn chế cho vay thay vì nới rộng chênh lệch lãi suất. Đây cũng chính là một thực tế để giải thích cho tăng trưởng tín dụng quá thấp trong nửa đầu năm nay.

Tuy nhiên, khi tham vấn nhìn nhận của một số chuyên gia và chuyên viên phân tích của công ty chứng khoán về con số 2,5% nói trên, có một khuyến nghị chung là cần lưu ý dữ liệu đầu vào của Ngân hàng Nhà nước khi đưa ra tỷ lệ chênh lệch lãi suất bình quân thấp như vậy.

“Số bình quân của Ngân hàng Nhà nước là số tổng hợp báo cáo từ các ngân hàng thương mại gửi lên. Thực tế rất khó biết được lãi suất cho vay và huy động thực và tổng thể của các ngân hàng thương mại là như thế nào. Có thể vì ủng hộ và thể hiện sự tích cực cùng Ngân hàng Nhà nước thực hiện mục tiêu giảm lãi suất nên các ngân hàng thương mại có khuynh hướng báo cáo lãi suất cho vay của những khoản có lãi suất thấp và ngược lại đối với các khoản huy động”, một chuyên gia nêu ý kiến.

Trong khi đó, chuyên viên phân tích chuyên ngành ngân hàng của một công ty chứng khoán lại cho rằng, theo lãi suất Ngân hàng Nhà nước công bố hàng tuần thì chênh lệch cho vay với huy động ở mức ít nhất từ 3 - 4%/năm. Thực tế, dữ liệu công bố hàng tuần của cơ quan này chỉ nêu các mức lãi suất cho vay tương đối và không nhất quán ở các chỉ mục cụ thể nên rất khó để xác định được con số chênh lệch bình quân cho cả hệ thống. Ngoài ra, nếu lãi suất cho vay là xác định rõ, thì lãi suất huy động, đúng hơn là chi phí huy động, không đơn thuần là con số thống kê mà còn gánh thêm các chi phí về dự trữ bắt buộc, trích lập dự phòng, chi phí nhân sự và quản lý, chi phí gián tiếp từ giới hạn sử dụng vốn huy động để cho vay…

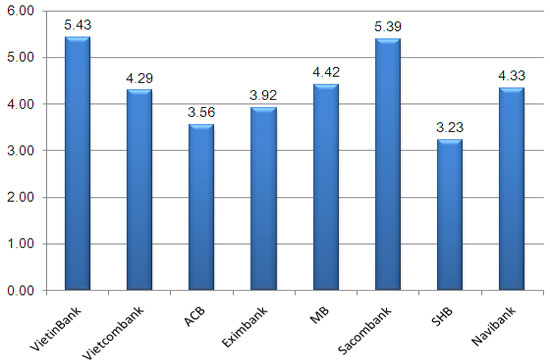

Tỷ lệ NIM của các ngân hàng niêm yết theo dữ liệu Công ty Chứng khoán Vietcombank (VCBS) cập nhật đến quý 1/2012 (đơn vị: %)

Cứ cho là chênh lệch chỉ 2,5%, thấp nhất trong nhiều năm nhưng không hẳn khả năng sinh lời của các ngân hàng đều kém đi. Một tỷ lệ đang được cập nhật ở thời điểm này, dù chưa đầy đủ, cho thấy nhiều nhà băng đang có khả năng sinh lời khá tốt.

Theo tính toán của một số tổ chức đầu tư, tỷ lệ lãi cận biên (Net Interest Margin - NIM) đầu năm nay của nhiều nhà băng vẫn ở mức khá cao.

NIM được xác định bằng tổng doanh thu từ lãi - tổng chi phí trả lãi trên tổng tài sản có sinh lời bình quân. Tỷ lệ này được dùng để đo lường mức chênh lệch giữa thu từ lãi và chi phí trả lãi mà ngân hàng có thể đạt được thông qua việc kiểm soát chặt chẽ tài sản sinh lời và theo đuổi các nguồn vốn có chi phí thấp nhất.

Theo đánh giá của hãng xếp hạng tín nhiệm quốc tế Standard & Poor’s, tỷ lệ này nếu dưới 3% là thấp, trên 5% là quá cao. Các tính toán cho thấy nhiều nhà băng Việt Nam đang ở giữa khoảng này, cá biệt một số trường hợp vượt trên 5%.

Theo cập nhật của Công ty Chứng khoán Tp.HCM (HSC), tỷ lệ NIM của Ngân hàng Công thương Việt Nam (VietinBank) trong 6 tháng đầu năm 2011 đạt tới 5,26%, tuy nhiên đã giảm khá mạnh xuống còn 4,48% trong 6 tháng đầu năm 2012. Trong khi đó, cùng kỳ so sánh, của Ngân hàng Á châu (ACB) là tăng đáng kể khi từ 3,36% lên 3,55%.

Còn theo Công ty Chứng khoán Vietcombank (VCBS), cập nhật đến quý 1/2012, trong số các nhà băng đã niêm yết, VietinBank vẫn có tỷ lệ NIM dẫn đầu với 5,43%; Ngân hàng Sài Gòn Thương Tín (Sacombank) đứng thứ hai với 5,39%; hai thành viên khác là Ngân hàng Quân đội (MB) và Ngân hàng Ngoại thương (Vietcombank) cũng khá cao, lần lượt là 4,42% và 4,29%...

Trong những tháng cuối năm, với những gì đang thể hiện, cả tỷ lệ chênh lệch lãi suất bình quân và NIM của nhiều ngân hàng có thể sẽ giảm. Bởi chủ trương hạ lãi suất các khoản nợ cũ về tối đa 15%/năm, chi phí trích dự phòng cho nợ xấu tăng lên, hay cơ chế phân loại nợ mới với yêu cầu trích lập và “nhận nợ” ở một số lĩnh vực trước đây không “bị”… là những tác động chính.

Nếu hai tỷ lệ trên giảm thì cũng là hợp lý, khi đặt trong yêu cầu chia sẻ với doanh nghiệp, người dân vay vốn trước bối cảnh khó khăn chung hiện nay.

Tín dụng được dự báo tiếp tục tăng trưởng mạnh mẽ trong năm 2026 khi Ngân hàng Nhà nước đặt mục tiêu mở rộng dư địa 2,79 triệu tỷ đồng với mức tăng 15% so với 2025. Các chuyên gia điểm tên 4 động lực của tín dụng năm tới gồm: bất động sản, đầu tư công bứt phá, tiêu dùng phục hồi và mặt bằng lãi suất ở ngưỡng hỗ trợ nền kinh tế...

Lãi suất liên ngân hàng VND kỳ hạn qua đêm giảm mạnh xuống dưới 3%/năm, trong khi lãi suất kỳ hạn 1 tháng tăng trở lại, lên 6,8%/năm. Diễn biến này cho thấy thanh khoản ngắn hạn có dấu hiệu cải thiện nhưng nhu cầu vốn ở các kỳ hạn dài hơn vẫn còn cao...

Chuỗi thâm hụt 5 quý liên tiếp của cán cân thanh toán tổng thể (từ quý 1/2024 đến quý 1/2025) đã khiến tỷ giá chịu áp lực lớn và kéo dài trong suốt năm 2025. Tình hình bắt đầu cải thiện khi cán cân thanh toán tổng thể thặng dư trở lại từ quý 2/2025, tạo dư địa ổn định hơn cho tỷ giá năm 2026, đặc biệt trong bối cảnh Fed chuyển sang xu hướng nới lỏng chính sách tiền tệ. Dù vậy, các điểm yếu cố hữu như nhập siêu dịch vụ, thâm hụt thu nhập đầu tư và dòng vốn chảy ra các kênh phi chính thức vẫn là rủi ro cần theo dõi...

Thuế đối ứng của Mỹ có ảnh hướng thế nào đến chứng khoán?

Chính sách thuế quan mới của Mỹ, đặc biệt với mức thuế đối ứng 20% áp dụng từ ngày 7/8/2025 (giảm từ 46% sau đàm phán), có tác động đáng kể đến kinh tế Việt Nam do sự phụ thuộc lớn vào xuất khẩu sang Mỹ (chiếm ~30% kim ngạch xuất khẩu). Dưới đây là phân tích ngắn gọn về các ảnh hưởng chính: