Những ngày gần đây, VnEconomy nhận được thông tin trao đổi về khả năng Ngân hàng Nhà nước sắp ban hành một thông tư, trong đó có những quy định

“siết chặt

” nguồn vốn cho vay đầu tư chứng khoán.

Cụ thể, đó là dự thảo thông tư quy định các giới hạn, tỷ lệ bảo đảm an toàn trong hoạt động của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài. Nội dung này trực tiếp liên quan đến Quyết định 03 trước đây, từng được cho là “cú phanh gấp” làm chao đảo thị trường chứng khoán.

Cuối chiều nay (19/11), VnEconomy đã trao đổi nhanh với lãnh đạo vụ chức năng thuộc Cơ quan Thanh tra giám sát Ngân hàng Nhà nước về thông tin trên.

Theo đó, hiện Ngân hàng Nhà nước đang hoàn tất các bước cuối cùng để ban hành thông tư trên. Trong đó, có nhiều quy định mới, trực tiếp quy định về hoạt động cho vay đầu tư chứng khoán của các tổ chức tín dụng.

Cũng lưu ý rằng, dự thảo thông tư này đã có từ lâu, qua nhiều lần lấy ý kiến các thành viên thị trường, phản biện và giải trình để hoàn thiện trước khi ban hành.

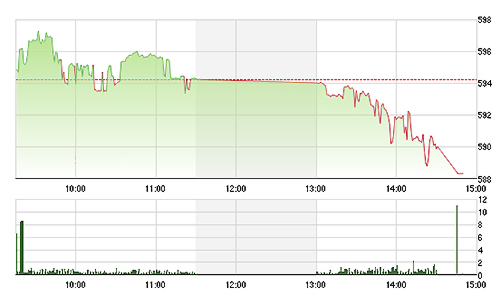

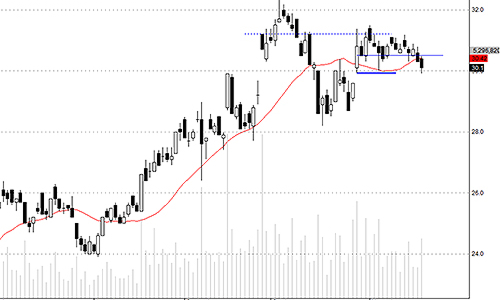

Điểm đầu tiên mà một số nhà đầu tư chứng khoán quan ngại khi trao đổi với VnEconomy là quy định siết lại giới hạn cho vay đầu tư chứng khoán, khiến nguồn vốn vào thị trường này sẽ bị “bóp” lại và có thể gây phản ứng tiêu cực…

Trước hết, đó là quy định các tổ chức tín dụng chỉ còn được cho vay đầu tư chứng khoán tối đa 5% vốn điều lệ, giảm rất mạnh so với mức 20% hiện hành. Thế nhưng, thông tin này cũng cần được làm rõ.

Vị lãnh đạo chuyên trách trên, cũng là người đã từng bám sát việc xây dựng, ban hành, điều chỉnh… các quy định cho vay đầu tư chứng khoán hơn chục năm qua, lưu ý rằng, cách hiểu và thông tin như trên là chưa chính xác, có thể làm nhà đầu tư lo ngại.

“Những quy định mới trong dự thảo đã được xây dựng khá lâu rồi, đã trao đổi và giải trình các đầu mối chuyên trách rồi. Tinh thần chung thậm chí là nới và tạo điều kiện để cho vay đầu tư chứng khoán, chứ không phải là siết chặt”, lãnh đạo chuyên trách này nói.

Cụ thể, theo ông giải thích,

việc quy định giới hạn cho vay tối đa 5% vốn điều lệ thực ra lại rất rộng, bởi vì nó chỉ áp dụng đối với cho vay đầu tư cổ phiếu. Trước đây, giới hạn là 20%, nhưng đó là với chứng khoán nói chung

, mà phần lớn là trái phiếu, còn cổ phiếu chỉ chiếm rất nhỏ.

Ông tính toán thêm, với quy mô hơn 400.000 tỷ đồng vốn điều lệ của hệ thống các tổ chức tín dụng hiện nay, giới hạn 5% đó là rất lớn so với quy mô giao dịch trên thị trường chứng khoán. Ngoài ra, nguồn vốn cho vay đầu tư còn có các đầu mối khác nữa, chứ không chỉ riêng các tổ chức tín dụng.

Cùng đó, dự thảo thông tư mới cũng được xem là nới rất rõ, khi giảm mạnh hệ số rủi ro đối với cho vay đầu tư chứng khoán và bất động sản, từ 250% xuống chỉ còn 150%. Điều này hỗ trợ trực tiếp cho các tổ chức tín dụng cho vay hai lĩnh vực này, khi tính và đáp ứng yêu cầu tỷ lệ an toàn vốn tối thiểu (CAR).

Tuy nhiên, có một số điểm rất đáng chú ý trong dự thảo là, nếu tổ chức tín dụng có tỷ lệ nợ xấu trên 3% thì sẽ không được cho vay đầu tư, kinh doanh cổ phiếu; các tổ chức tín dụng không được cho vay để đầu tư, kinh doanh trái phiếu doanh nghiệp chưa niêm yết; không được cho vay trung, dài hạn để đầu tư, kinh doanh cổ phiếu.

Qua trao đổi với một số nhà đầu tư, điểm mà họ quan ngại là quy định về tỷ lệ nợ xấu trên 3% thì không được cho vay.

Điều đó được vị lãnh đạo trên giải thích rằng, cho vay đầu tư, kinh doanh cổ phiếu là có điều kiện. Khi ngân hàng có nợ xấu trên 3%, bản thân ngân hàng đó gặp khó khăn và phải tự khắc phục được vấn đề nợ xấu trước thì mới được cho vay loại này. Hơn nữa, quy định trên nếu ban hành sẽ không hồi tố, tức là các hợp đồng đã ký vẫn tiếp tục được triển khai và được biết là không có chuyện phải giải chấp để thu hồi vốn.

Ngoài những nội dung liên quan đền cho vay đầu tư, kinh doanh chứng khoán, dự thảo thông tư trên còn đưa ra khá nhiều nội dung mới, điều chỉnh mới, được đánh giá là một bước tiến lớn đối với yêu cầu tăng cường an toàn hệ thống các tổ chức tín dụng.

Lãnh đạo cao cấp của Ngân hàng Nhà nước nói với VnEconomy rằng, cùng với việc nâng cao các tiêu chuẩn an toàn hoạt động hệ thống, thông tư trên dự kiến cũng sẽ hỗ trợ tốt hơn cho quá trình tái cơ cấu các tổ chức tín dụng đang chuẩn bị bước vào giai đoạn hai. Các quy định sẽ cụ thể hơn, như tập trung vào yêu cầu chống sở hữu chéo, xử lý rõ ràng những trường hợp ngân hàng để vốn điều lệ giảm thấp hơn vốn pháp định…

VnEconomy sẽ tiếp tục thông tin về những điểm mới trong dự thảo thông tư nói trên.

![[Interactive]: Toàn cảnh kinh tế Việt Nam quý 4/2025](https://premedia.vneconomy.vn/files/uploads/2026/01/06/3e4055b2e2264c47bacde654709d0e80-61735.png?w=1050&h=630&mode=crop)

![[Interactive]: Toàn cảnh kinh tế Việt Nam tháng 1/2026](https://premedia.vneconomy.vn/files/uploads/2026/02/07/6b064bb620754ac8835e941b608522be-68823.png?w=1050&h=630&mode=crop)