Trong 10 tháng đầu năm 2024, tổng sản lượng tiêu thụ nội địa ngành thép đạt 17 triệu tấn tăng 18% so với cùng kỳ năm trước nhờ vào sự tăng trưởng của thép xây dựng và thép mạ kẽm nhúng nóng. Sự phục hồi của sản xuất chủ yếu nhờ vào nguồn cung nhà ở tăng mạnh tăng 40% tại Hà Nội và tăng 45% tại TP.HCM.

Bên cạnh đó, sản lượng HRC tăng 15% so với cùng kỳ lên 3,4 triệu tấn bất chấp áp lực từ thép nhập khẩu từ Trung Quốc và Ấn Độ.

Nhận định triển vọng ngành thép năm 2025, Chứng khoán MBS kỳ vọng sự gia tăng nguồn cung nhà ở và đầu tư công sẽ là yếu tố chủ chốt thúc đẩy tăng trưởng sản lượng thép. Theo CBRE, cả phân khúc căn hộ chung cư và bất động sản đất nền đều có thể tăng trưởng từ năm 2025 nhờ các vướng mắc pháp lý được tháo gỡ bởi các luật mới như Luật Đất đai,... Về đầu tư công, một số dự án sẽ được đẩy nhanh tiến độ xây dựng như cao tốc Bắc - Nam và sân bay Long Thành.

Tổng sản lượng trong năm 2024 và 2025 dự kiến đạt 19,8 triệu tấn tăng 21% so với cùng kỳ và 21,8 triệu tấn tăng 10% so với cùng kỳ.

Tiềm năng của thép Việt Nam đã được chứng minh nhờ triển vọng sáng sủa của thị trường bất động sản. Sự tăng trưởng nguồn cung nhà ở và đầu tư công đã thúc đẩy sự phục hồi của thép xây dựng. MBS dự báo thép xây dựng Việt Nam sẽ có tăng trưởng tích cực từ Q4/2024 khi áp lực từ Trung Quốc giảm bớt.

Theo ước tính giá thép xây dựng có thể đạt trung bình 551 USD/tấn giảm 2%, do áp lực mạnh mẽ từ thép Trung Quốc trong nửa đầu năm 2024. Trong giai đoạn 2025-2026, kỳ vọng giá thép xây dựng có thể tăng 7% và 8% lên 590 USD và 637 USD/tấn.

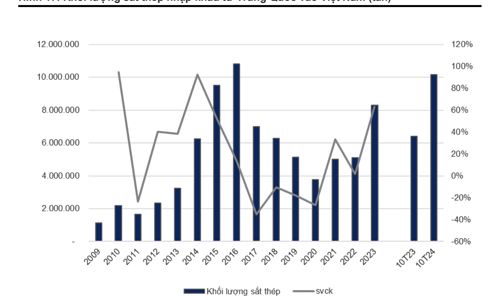

Do sự áp đảo của thép cuộn cán nóng (HRC) và thép mạ kẽm nhúng nóng (HDG) nhập khẩu vào năm 2024, Bộ Công Thương (MOIT) đã tiến hành điều tra đối với các sản phẩm này, đặc biệt là từ Trung Quốc, Hàn Quốc và Ấn Độ. Bộ Công Thương đã khởi xướng cuộc điều tra đối với thép HDG nhập khẩu từ Trung Quốc và Hàn Quốc (AD19) và thép HRC từ Trung Quốc và Ấn Độ (AD20).

Dự báo cả hai loại thuế chống bán phá giá (AD) này có thể sẽ được áp dụng vào năm 2025 để bảo vệ sản xuất trong nước. Trong trường hợp này, chênh lệch giữa thép HRC và HDG sản xuất trong nước và nhập khẩu có thể giảm xuống còn 45 USD/tấn và 60 USD/tấn (-20%/-24% so với năm 2024).

Sự giảm chênh lệch này có thể có tác động tích cực đến các công ty trong nước, giúp họ cạnh tranh về giá với các sản phẩm nhập khẩu. Điều này đã được chứng minh khi thị phần của thép HDG trong nước tăng từ 45% lên 65% sau khi áp dụng thuế chống bán phá giá (AD) vào năm 2017. Vì vậy, vào năm 2025, thị phần của các nhà sản xuất trong nước có thể cải thiện nhờ đóng góp của thuế chống bán phá giá (AD).

Thị phần của HPG trong phân khúc HRC có thể đạt 25% nhờ thuế chống bán phá giá áp dụng đối với thép Trung Quốc và Ấn Độ. Về HDG, các công ty chủ chốt như HSG và NKG có thể chiếm gần 40% sản lượng bán ra.

Trong trường việc áp dụng hợp thuế hiệu quả, áp lực giá có thể giảm, giúp chênh lệch giữa thép sản xuất trong nước và nhập khẩu có thể dao động từ 40 – 60 USD/tấn (-20% năm trước). MBS dự báo giá thép HRC trung bình đạt 556 USD/tấn giảm 7% so với cùng kỳ năm trước. Trong giai đoạn 2025-2026, nhờ thuế chống bán phá giá, áp lực giá sẽ giảm, và giá trung bình có thể đạt 590 USD/tấn và 634 USD/tấn tăng 6% và 8% so với cùng kỳ năm trước.

Sản lượng xuất khẩu sẽ có tiềm năng tăng trưởng vừa phải trong năm 2025, nhưng điều này có thể bị hạn chế bởi thuế chống bán phá giá (AD) đối với sản

phẩm HRC từ EU. Về nhu cầu, theo Hiệp hội Thép Châu Âu (Eurofer), ngành xây dựng và ô tô là những yếu tố chính đóng góp vào sự tăng trưởng. Cụ thể, các ngành này có thể báo cáo tăng trưởng 4% và 3% nhờ mức lãi suất thấp hỗ trợ nhu cầu.

Do cả ảnh hưởng tích cực và tiêu cực đối với thị trường xuất khẩu, sản lượng có thể tăng trưởng 8%/5% trong giai đoạn 2024-2025. Đối với từng phân khúc, HDG dự báo sẽ tăng trưởng mạnh nhất trong 2024 tăng 35% và đạt 3,2 triệu tấn.

Về nguyên liệu, giá than dự báo sẽ hạ nhiệt xuống còn 300 USD/tấn giảm 7% so với cùng kỳ năm trước và 340 USD/tấn tăng 5% so với cùng kỳ năm trước trong 2024 và 2025. Vào năm 2026, giá quặng sẽ ổn định và giá than có thể tăng 3% lên 314 USD/tấn.

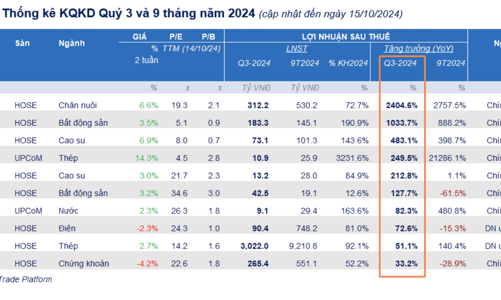

Nhờ giá bán tăng mạnh hơn giá nguyên vật liệu, MBS đánh giá biên lợi nhuận gộp của các doanh nghiệp trong ngành sẽ có sự cải thiện trong năm 2025. Dự báo biên lợi nhuận gộp toàn ngành sẽ đạt mức 14% tăng 1 điểm % so với cùng kỳ.

![[Interactive]: Toàn cảnh kinh tế Việt Nam quý 4/2025](https://premedia.vneconomy.vn/files/uploads/2026/01/06/3e4055b2e2264c47bacde654709d0e80-61735.png?w=1050&h=630&mode=crop)