SSI Research vừa có báo cáo cập nhật triển vọng thị trường chứng khoán tháng 11. Theo đó, kết quả kinh doanh Q3/2023 của các doanh nghiệp niêm yết cho thấy mặc dù tín hiệu phục hồi vẫn khá mờ nhạt khi lợi nhuận giảm trở lại -3,5% so với quý 2/2023 (dữ liệu cập nhật ngày 1/11).

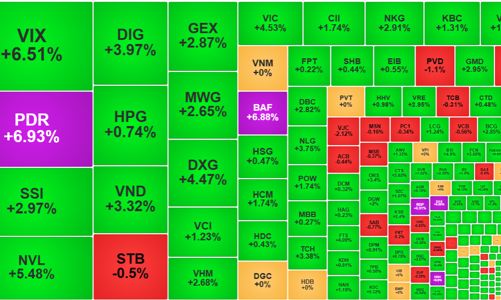

Sự phục hồi diễn ra không đồng đều ở các nhóm ngành khác nhau. Động lực tăng trưởng chính của thị trường đến từ sự trở lại của các nhóm ngành: Dầu khí tăng 828% so với cùng kỳ và Tài nguyên cơ bản 166% phục hồi mạnh sau khi giá các loại hàng hóa điều chỉnh đáng kể từ mức đỉnh của quý 2/2022. Các mã ghi nhận mức tăng trưởng đáng chú ý là BSR tăng 611% so với cùng kỳ, PLX 284%, bên cạnh HPG, HSG, NKG, PVD lấy lại mức lợi nhuận dương sau khi ghi nhận lỗ trong năm ngoái.

Ngành Dịch vụ tài chính có quý thứ hai liên tiếp tăng trưởng lợi nhuận ấn tượng, với mức tăng 138% so với cùng kỳ. Giá trị giao dịch trung bình của thị trường chứng khoán đạt 24,5 nghìn tỷ đồng/phiên trong Q3, là mức cao nhất kể từ Q2/2022.

Ngược lại, các nhóm ngành tiêu dùng tiếp tục giảm khi cầu tiêu dùng nội địa và xuất khẩu đều chưa được cải thiện. Các ngành Bán lẻ giảm 67,8% so với cùng kỳ, Hàng cá nhân và gia dụng -41,4%, Ô tô & phụ tùng -54,5%, Thực phẩm & Đồ uống -7% giảm quý thứ 4 liên tiếp.

Ngành Hóa chất ghi nhận mức giảm mạnh nhất 70,3% so với cùng kỳ khi lợi nhuận nhiều doanh nghiệp đầu ngành cùng giảm sâu như DPM (-93%), DCM (-90%), DHB (-189%), DGC (-47%). Ngành Ngân hàng giảm 1,4% và các ngành công nghiệp lớn như Bất động sản (-32,4%), Điện nước & xăng dầu khí đốt (-40,5% svck), Hàng & Dịch vụ công nghiệp (-11,3%) tiếp tục giảm khi hoạt động sản xuất công nghiệp vẫn tăng trưởng yếu.

Tuy nhiên, với nền so sánh thấp ở Q4/2022 (lợi nhuận giảm 33,5% so với cùng kỳ), SSI Research kỳ vọng lợi nhuận của thị trường sẽ tăng trưởng dương trở lại trong quý 4/2023.

Các yếu tố định giá hấp dẫn, mặt bằng lãi suất thấp, các chính sách cụ thể tháo gỡ khó khăn cho doanh nghiệp được đẩy mạnh qua chính sách tài khóa của Chính phủ tiếp tục là động lực cho thị trường trong trung và dài hạn. Trong khi đó, thị trường có thể vẫn còn những biến động khó lường trong ngắn hạn với các rủi to tiềm ẩn như môi trường lãi suất cao ở Mỹ, rủi ro địa chính trị, sự phục hồi yếu của nền kinh tế trong nước.

Tuy nhiên nhìn về lịch sử, dù do bất cứ yếu tố tác động nào, những nhịp điều chỉnh với biên độ hơn 15% trên VN-Index thường đi kèm nhịp hồi phục mạnh mẽ sau đó và luôn mang lại suất sinh lợi vượt trội. Nhịp điều chỉnh hiện tại đã khiến VN-Index mất gấn 18% điểm số từ đỉnh ngắn hạn và đưa hệ số định giá P/E và P/B forward về gần các mức thấp nhất trong lịch sử 5 năm là 11 lần và 1,6 lần. Đây là nền tảng định giá tốt giúp thị trường tạo sức bật khi các động lực tăng trưởng cho thị trường phục hồi trở lại.

Thị trường sẽ ưa chuộng nhóm cổ phiếu có sự phục hồi lợi nhuận vượt trội hơn mặt bằng chung và biến động trong ngắn hạn tiếp tục là cơ hội tích lũy đầu tư ở những cổ phiếu trong nhóm này.

Về mặt kỹ thuật, bước qua tuần đầu tháng 11, trên biểu đồ trung hạn, VN-Index có những phản ứng tích cực đầu tiên khi chạm vùng hỗ trợ 1.020. Như vậy, sau chuỗi giảm mạnh vừa qua, chỉ số gần lấy lại cân bằng của nhịp điều chỉnh khi gặp vùng hỗ trợ năm 2023 tại 1.020-1.030.

Với các chỉ báo, RSI có xu hướng di chuyển từ vùng quá bán qua vùng trung tính, ADX vẫn nằm trong xu hướng giảm. Sự ổn định các chỉ báo kỹ thuật sức mạnh chưa đồng nhất, điều này sẽ gây ra những dao động lớn và VN-Index có thể sẽ cần kiểm định quanh vùng hỗ trợ 1.020 trước khi phục hồi hoàn toàn.

Như vậy, dự kiến sự biến động của thị trường trong tháng 11 sẽ khá rộng và theo hướng tích cực. Dự kiến biên độ giao động của chỉ số VN-Index trong phạm vi 1.005 -1.145. Trong kịch bản thị trường chuyển biến tiêu cực hơn dự kiến, nếu chỉ số VN-Index không giữ vững trên vùng 1.000, nhà đầu tư cần quản trị rủi ro chặt chẽ và chờ đợi cơ hội ổn định của thị trường để tham gia trở lại.

![[Interactive]: Toàn cảnh kinh tế Việt Nam quý 4/2025](https://premedia.vneconomy.vn/files/uploads/2026/01/06/3e4055b2e2264c47bacde654709d0e80-61735.png?w=1050&h=630&mode=crop)