Giá vàng trong nước và thế giới

VnEconomy cập nhật giá vàng trong nước & thế giới hôm nay: SJC, 9999, giá vàng USD/oz, biến động giá vàng tăng, giảm - phân tích, dự báo & dữ liệu lịch sử.

Chủ Nhật, 08/02/2026

11/05/2021, 19:59

Mặc dù nợ xấu được thể hiện trong bảng cân đối kế toán chỉ tăng nhẹ trong năm 2020, nhưng rủi ro nợ xấu có hệ thống đang gia tăng nhanh...

Phòng nghiên cứu Global Research của HSBC vừa đưa ra báo cáo Vietnam At A Glance - What do banks' balance sheets tell us? (Bảng cân đối kế toán của các ngân hàng nói lên điều gì?).

Cụ thể, sau khi phân tích báo cáo tài chính của 4 ngân hàng quốc doanh “Big 4” là Vietcombank, VietinBank, BIDV và Agribank – nhóm chiếm hơn nửa tổng dư nợ thị trường, HSBC nhận định rằng, đã đến lúc cần đánh giá lại sức khoẻ của ngành ngân hàng Việt Nam.

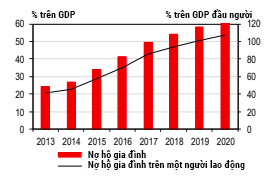

Trong đó, riêng sự tăng trưởng mạnh mẽ của tín dụng tiêu dùng cùng với nợ hộ gia đình tăng cao là một mối lo ngại lớn. Nếu như năm 2013, vay hộ gia đình chỉ chiếm 28% tổng vay của “Big 4” thì đến năm 2020, tỷ lệ này đã lên tới con số 46%. Tương đương nợ hộ gia đình tăng nhanh từ 25% GDP lên 61% trong cùng giai đoạn.

Nếu tính theo lực lượng lao động, nợ tiêu dùng thậm chí đã tăng vọt từ 41% thu nhập năm 2013 lên hơn 100% năm 2020.

Quan ngại này đặc biệt lớn khi điểm yếu của thị trường lao động vẫn đang tiếp diễn. Mặc dù nền kinh tế Việt Nam tăng trưởng tốt hơn so với các nước cùng khu vực, nhưng sự yếu kém của thị trường lao động vẫn là mối lo ngại đối với sự phục hồi của nhu cầu trong nước.

“Nhìn bề ngoài, các chỉ số thất nghiệp trông khá ổn, với tỷ lệ thất nghiệp giảm xuống 2,4% trong quý 1/2021 từ mức cao nhất là 2,7% trong quý 2/2020. Tuy nhiên, việc làm vẫn thấp hơn mức trước đại dịch là 9.350 nghìn người, trong khi mức lương giảm lần đầu tiên trong những năm gần đây”, báo cáo của HSBC nêu rõ.

Hơn nữa, hiện một phần lớn thị trường lao động của Việt Nam vẫn tập trung ở khu vực phi chính thức, điều này có thể không được nắm bắt trong số liệu thống kê việc làm chính thức. Điều này đặc biệt đúng trong các lĩnh vực như sản xuất đồ nội thất, dịch vụ nhà hàng và giải trí, nơi người lao động có rất ít mạng lưới an sinh xã hội.

Do đó, HSBC cho rằng, ngay cả hỗ trợ tài khóa của Việt Nam cũng bị hạn chế, bởi tỷ lệ nợ công so với GDP tăng cao, thì vẫn cần gói tài khóa có mục tiêu cho các hộ gia đình và người lao động dễ bị tổn thương.

Ngoài lo ngại về tín dụng tiêu dùng, HSBC còn lưu ý đến rủi ro nợ xấu đang gia tăng. Tính cả các "khoản cho vay bị suy giảm giá trị", nợ xấu ước tính sẽ tăng từ dưới 5% vào năm 2019 lên 7% năm 2020.

Giải thích thêm, các khoản cho vay bị giảm giá trị là định nghĩa rộng hơn về nợ xấu, bao gồm thêm các khoản nợ đã bán cho VAMC và các khoản vay được cơ cấu lại theo Quyết định 780.

Bên cạnh đó, về cơ cấu tín dụng theo từng lĩnh vực, mặc dù mỗi ngân hàng có sự phân bổ khác nhau, nhưng lĩnh vực sản xuất, bán buôn/ bán lẻ vẫn là ưu tiên và điều này được đánh giá tốt cho triển vọng tươi sáng của Việt Nam trong sản xuất công nghiệp. Song thực tế, tín dụng vào các lĩnh vực rủi ro hơn như bất động sản cũng đã tăng tốc kể từ tháng 12/2020, khiến Ngân hàng Nhà nước phải lên tiếng cảnh báo về rủi ro tiềm ẩn.

Đáng chú ý, Việt Nam vẫn là nước ASEAN duy nhất trong phạm vi nghiên cứu của HSBC chưa đáp ứng đầy đủ các tiêu chuẩn Basel 2. Đặc biệt, hệ số CAR ở một số ngân hàng quốc doanh vẫn ở mức thấp. Vì vậy, HSBC cho rằng, Việt Nam cần tiến hành các kế hoạch tái cấp vốn và đẩy nhanh việc áp dụng các yêu cầu của Basel 2, vốn đã bị trì hoãn từ năm 2020 đến đầu năm 2023

“Mặc dù tốc độ tăng trưởng kinh tế mạnh mẽ có thể ngăn chặn sự suy giảm nghiêm trọng về sức khỏe của khu vực ngân hàng, nhưng việc tăng tốc cải cách sẽ giúp xây dựng vùng đệm vốn và ngăn ngừa các cú sốc tiêu cực trong tương lai”, HSBC đưa ra khuyến nghị.

Mời quý độc giả đón đọc Tạp chí Kinh tế Việt Nam số 06-2026 phát hành ngày 09/02/2026 với nhiều chuyên mục hấp dẫn...

Theo tiêu chuẩn, yêu cầu ứng viên phải tốt nghiệp từ các trường đại học thuộc Top 50 (đối với bằng Đại học) hoặc Top 100 (đối với bằng Thạc sĩ, Tiến sĩ) trên các bảng xếp hạng uy tín toàn cầu như QS World University Rankings, Times Higher Education (THE) hoặc ARWU tại thời điểm tốt nghiệp...

Trong phiên 7/2, sau khi tăng gần 3 triệu đồng/lượng, giá mua vàng nhẫn phổ biến ở mức 176 triệu đồng/lượng. Tính từ phiên giá sập mạnh 31/1 đến 7/2,người mua lãi tới 10,3 triệu đồng đồng/lượng…

Sản phẩm - Thị trường

Thuế đối ứng của Mỹ có ảnh hướng thế nào đến chứng khoán?

Chính sách thuế quan mới của Mỹ, đặc biệt với mức thuế đối ứng 20% áp dụng từ ngày 7/8/2025 (giảm từ 46% sau đàm phán), có tác động đáng kể đến kinh tế Việt Nam do sự phụ thuộc lớn vào xuất khẩu sang Mỹ (chiếm ~30% kim ngạch xuất khẩu). Dưới đây là phân tích ngắn gọn về các ảnh hưởng chính: