Giáp Tết Nguyên đán vừa qua, Thống đốc cho biết trong quý 1/2012, sẽ sáp nhập 5 - 8 ngân hàng. Nay đã sang quý 2/2012, nhưng các thông tin chi tiết vẫn chưa được công bố.

Trong lúc chờ đợi, việc mổ xẻ nguyên nhân dẫn đến các ngân hàng mất thanh khoản và bị sáp nhập kể cũng đáng được quan tâm.

Quản trị lỏng lẻo

Chắc chắn thời điểm để Ngân hàng Nhà nước công bố cụ thể không còn xa vì theo thông tin mới nhất, Ngân hàng Nhà nước đang dần kết thúc thanh tra những ngân hàng trong diện bị sáp nhập và lúc đó, mọi chuyện sẽ rõ ràng hơn.

Nhưng, một câu hỏi đặt ra: tại sao thanh khoản của các ngân hàng trên lại bi đát, để rồi bị thâu tóm?

Một thành viên Hội đồng Tư vấn chính sách tiền tệ Quốc gia, vốn đang giữ vai trò “se duyên” cho các thương vụ sáp nhập một cách không chính thức, lý giải: nguyên nhân lớn nhất là quản trị lỏng lẻo, xuất phát từ “cho vay nội bộ” ở các ngân hàng.

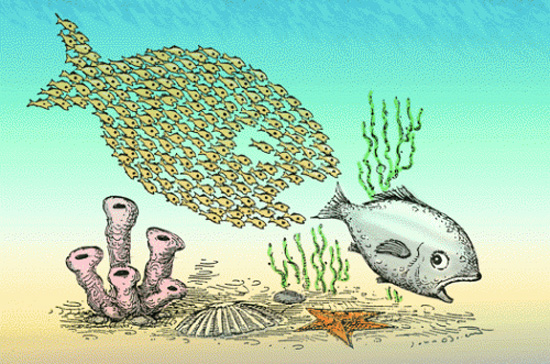

Theo ông, phần lớn là các ông chủ, các cổ đông lớn sau khi nắm giữ ngân hàng đã tìm mọi cách lấy tiền ngân hàng mình phục vụ cho các tập đoàn bất động sản, đầu tư sân golf sau lưng, với vô vàn cách thức lắt léo.

Ví dụ, để tránh quy định cấm cho vay “người liên quan” theo luật định, họ nhờ người thân, họ hàng đứng tên làm cổ đông “hờ”. Với mỗi cổ đông “hờ” giữ 3% - 5% vốn điều lệ, chỉ cần 10 suất, một chủ thực sự đã có 50% đến 70% vốn pháp định bằng lá bài này.

Một dạng khác, ông chủ đứng tên chủ ngân hàng cùng nhiều cổ đông khác nhưng thực chất là anh em, họ hàng hoặc người thân tín.

Với cách thức đó, các ông chủ ngân hàng, dù chính thức hay không, gần như toàn quyền quyết định các vấn đề trọng yếu, đặc biệt là cấp tín dụng cho các dự án của mình. Thế nên, không có gì phải ngạc nhiên khi phía sau ngân hàng luôn lấp ló các dự án bất động sản, sân golf mà nếu hời hợt bên ngoài, rất khó phát hiện ra và may lắm, mới có một dự án thực sự đầu tư chiều sâu cho nền kinh tế.

Theo vị chuyên gia trên, đây là căn bệnh cho vay nội bộ đã có từ đợt tái cấu trúc ngân hàng chục năm trước và lần này lại có dịp bùng lên. Cũng chính vì quản trị lỏng lẻo, cho vay dễ dãi vào các dự án có thời hạn dài, trong khi nguồn lực mỏng và ngắn; gặp lúc thị trường bất động sản đình trệ, các ngân hàng trên rơi vào tình trạng “bóc ngắn, cắn dài”, “giật gấu vá vai” và bị mất thanh khoản.

Áp lực tăng vốn

Tuy nhiên, theo ông này, còn một nguyên nhân sâu xa khác, chính là áp lực từ Nghị định 141/2006/NĐ-CP, ban hành ngày ngày 22/11/2006 và sau này sửa đổi thành Nghị định số 10/2011/NĐ-CP ngày 26/1/2011 về việc bắt buộc các ngân hàng thương mại tăng vốn điều lệ từ mức 1.000 tỷ đồng đến năm 2008 và nâng lên 3.000 tỷ đồng đến năm 2011.

Bởi, khi tăng vốn điều lệ thì buộc các ngân hàng thương mại phải tăng tổng tài sản lên mức tương ứng để tránh lỗ. Vì thế, họ cuống cuồng mở chi nhánh và tìm khách hàng cho vay, điều không dễ dàng vì những vị trí đắc địa, khách hàng tốt đã bị những ngân hàng lớn đi trước chiếm giữ. Và lối thoát gần như duy nhất là tìm đến loại khách hàng dễ cho vay nhất, dễ kiếm lời nhất, khả năng cung bao nhiêu vốn cũng hết, đó là bất động sản. Thậm chí, ngay cả cho vay tiêu dùng cũng chảy vào bất động sản.

Song song với cạnh tranh cho vay, việc cạnh tranh huy động vốn cũng quyết liệt không kém. Thế mới có tình trạng ngân hàng này dâng lãi suất lấy vốn của ngân hàng kia, mặc dù Ngân hàng Nhà nước ban hành trần lãi suất nhưng liên tục bị xé rào.

Nhưng có lẽ trước khi bàn đến câu chuyện trên thì vấn đề đáng quan tâm hơn cả là ngân hàng lấy đâu ra hàng nghìn tỷ đồng để tăng vốn pháp định, nhất là trong điều kiện thị trường chứng khoán liên tục sụt giảm. Nguyên một lãnh đạo của Ủy ban Giám sát tài chính Quốc gia tiết lộ: lấy vốn từ “xoay vòng trái phiếu”, hay nói cách khác, lấy tín dụng của mình để đắp vào vốn pháp định với chiêu thức phối hợp rất nhịp nhàng và tinh vi giữa các ngân hàng với nhau.

Đơn cử, ông chủ ngân hàng A sẽ thành lập doanh nghiệp A’ và ngân hàng B cũng thành lập doanh nghiệp B’. Sau đó, doanh nghiệp A’ phát hành trái phiếu thì ngân hàng B mua; còn doanh nghiệp B’ phát hành trái phiếu thì ngân hàng A mua. Khi doanh nghiệp A’ thu được tiền từ bán trái phiếu cho ngân hàng B, với vài bút toán đơn giản, số tiền này được biến thành vốn điều lệ của ngân hàng A và ngược lại.

Cứ như vậy, ngân hàng và doanh nghiệp chỉ cần xoay vòng trái phiếu khoảng 3 – 4 lượt là có thể đắp đủ số vốn điều lệ cần thiết. Việc thanh toán nợ nần cho nhau sau này cũng diễn ra êm đẹp như lúc họ thỏa thuận phát hành trái phiếu.

Điều này lý giải không phải bỗng dưng khi cách đây không lâu, Ngân hàng Nhà nước đã ra tay dẹp “nạn” trái phiếu doanh nghiệp liên quan đến hoạt động ngân hàng, bằng cách yêu cầu tất cả tổ chức tín dụng thống kê toàn bộ doanh số mua bán trái phiếu doanh nghiệp và gom tất cả vào khoản mục tín dụng.

Tất nhiên, động thái này một mặt nhằm kiểm soát tốc độ tăng trưởng tín dụng ở mỗi ngân hàng nhằm phục vụ mục tiêu thắt chặt tiền tệ nhưng mặt khác, nhà điều hành sẽ nắm được khá chi tiết dòng tiền mua bán trái phiếu giữa ngân hàng và doanh nghiệp đang… ở đâu!

Như vậy, những câu hỏi mà đến nay vẫn chưa ai trả lời và chịu trách nhiệm về mình là: yêu cầu tăng vốn pháp định nói trên có theo quy tắc thị trường hay không? Vì sao tăng vốn không xuất phát từ nhu cầu của các ông chủ ngân hàng và/hoặc do yêu cầu của nhà nước đối với từng trường hợp cá biệt mà lại phải tăng đồng loạt như vậy? Và với những bất cập như vậy, có nên tiếp tục duy trì sự tồn tại của Nghị định 141/2006/NĐ-CP và Nghị định số 10 sửa đổi Nghị định 141?

![[Interactive]: Toàn cảnh kinh tế Việt Nam quý 4/2025](https://premedia.vneconomy.vn/files/uploads/2026/01/06/3e4055b2e2264c47bacde654709d0e80-61735.png?w=1050&h=630&mode=crop)