Nâng hạng thị trường chứng khoán Việt Nam

Việt Nam đáp ứng các tiêu chí nâng hạng từ thị trường chứng khoán cận biên lên thị trường mới nổi.

Thứ Năm, 09/10/2025

iTrader

24/05/2024, 16:31

Mặc dù VNI có “rút chân” chút xíu về cuối phiên, nhưng không phủ nhận được thực tế là một lượng tiền khổng lồ đã được rút ra mấy phiên gần đây. Giá cổ phiếu không tăng được bao nhiêu trên nền thanh khoản lớn thì rủi ro phân phối là rất cao...

Mặc dù VNI có “rút chân” chút xíu về cuối phiên, nhưng không phủ nhận được thực tế là một lượng tiền khổng lồ đã được rút ra mấy phiên gần đây. Giá cổ phiếu không tăng được bao nhiêu trên nền thanh khoản lớn thì rủi ro phân phối là rất cao.

Giao dịch hàng ngày thì tiền vào bằng tiền ra, nhưng vấn đề chính lại là sự thay đổi trong kỳ vọng. Hôm qua thị trường bất ngờ giật tăng trở lại khá mạnh, tạo cảm giác hưng phấn cao độ. Chỉ sau một đêm thị trường lại đổi chiều ngay và chuỗi phiên co giật trong vùng đỉnh cũ như vậy không phải là diễn biến tốt.

Thị trường đã có nhiều lần “lừa đảo” như vậy, nhưng bản chất là cung cầu kém ổn định. Tâm lý lướt sóng chi phối giao dịch và phản ứng cảm tính thường xuất hiện ở vùng đỉnh hoặc đáy. Hiện thị trường vẫn đang có cầu chờ mua nên khi giá giảm sâu lại kích thích lòng tham. Dù vậy đối diện với ngưỡng cản quá cứng thì cung cầu không thể là động lực duy nhất để đột phá, mà cần một yếu tố hỗ trợ kích thích đủ mạnh. Thị trường hiện tại không có điều đó.

Nhóm blue-chips dẫn dắt vẫn đang yếu, có thể nhìn thấy thừ biên độ hồi kém của VN30 và biên độ giảm mạnh hơn VNI ở chỉ số này. Một khi điểm số bốc hơi quá nhiều thì tâm lý không thể đứng vững, cổ phiếu đầu cơ, hàng được điều tiết thanh khoản cũng suy yếu như nhau cả. Ngay cả khi thị trường còn dập dình chán chê và chưa lao dốc ngay thì đoạn này rủi ro vẫn cao hơn lợi nhuận. Đó không phải là lúc để mạo hiểm.

Điều có thể thay đổi đáng kể sau phiên hôm nay là kỳ vọng. Hôm qua còn tưng bừng hi vọng đột phá đỉnh, hội nhóm hô mua các kiểu thậm chí lại “full hàng”, nhưng nếu thống kê thì xác suất có ăn rất thấp. Trong bất kỳ hoàn cảnh nào cũng có những cổ phiếu đi ngược dòng (hôm nay còn hơn 90 mã xanh) nhưng đó không phải là cơ hội ngon ăn. Phần lớn chỉ chú ý đến những cổ phiếu đó khi nó có biến động tăng và lúc lao vào mua lại là trễ nhịp. Thị trường hôm qua tạo cảm giác giống như phiên ngày 12/4, người người mong chờ vượt đỉnh nhưng kết cục lại thua thảm. Lần này không chắc thị trường sẽ lặp lại, nhưng điều có thể chắc chắn là rủi ro đã lên cao.

Giao dịch ngắn hạn chỉ cần kiếm ăn được ở đoạn ngon nhất rồi nghỉ, phần còn lại nhường người khác. Kiềm chế lòng tham, bảo toàn vốn cho những cơ hội có xác suất tốt hơn, kiên nhẫn chờ đợi là cách để tránh rơi vào vòng xoáy mua bán liên tục theo các diễn biến co giật từng phiên mà cuối cùng tổng lại vẫn thua lỗ.

Thị trường phái sinh hôm nay tiếp tục tăng thanh khoản đột biến 38% so với hôm qua, giá trị danh nghĩa hơn 43k tỷ, cao nhất 24 phiên. Các tay chơi phái sinh đang hoạt động mãnh liệt và nếu chú ý thì basis đã chấp nhận chiết khấu rộng ngay từ rất sớm, bất chấp hôm qua VN30 tăng mạnh. Mặc dù VN30 và F1 có nhịp tăng intraday ban đầu nhưng đó là quá trình xây dựng vị thế Short khi basis càng lúc càng rộng thêm.

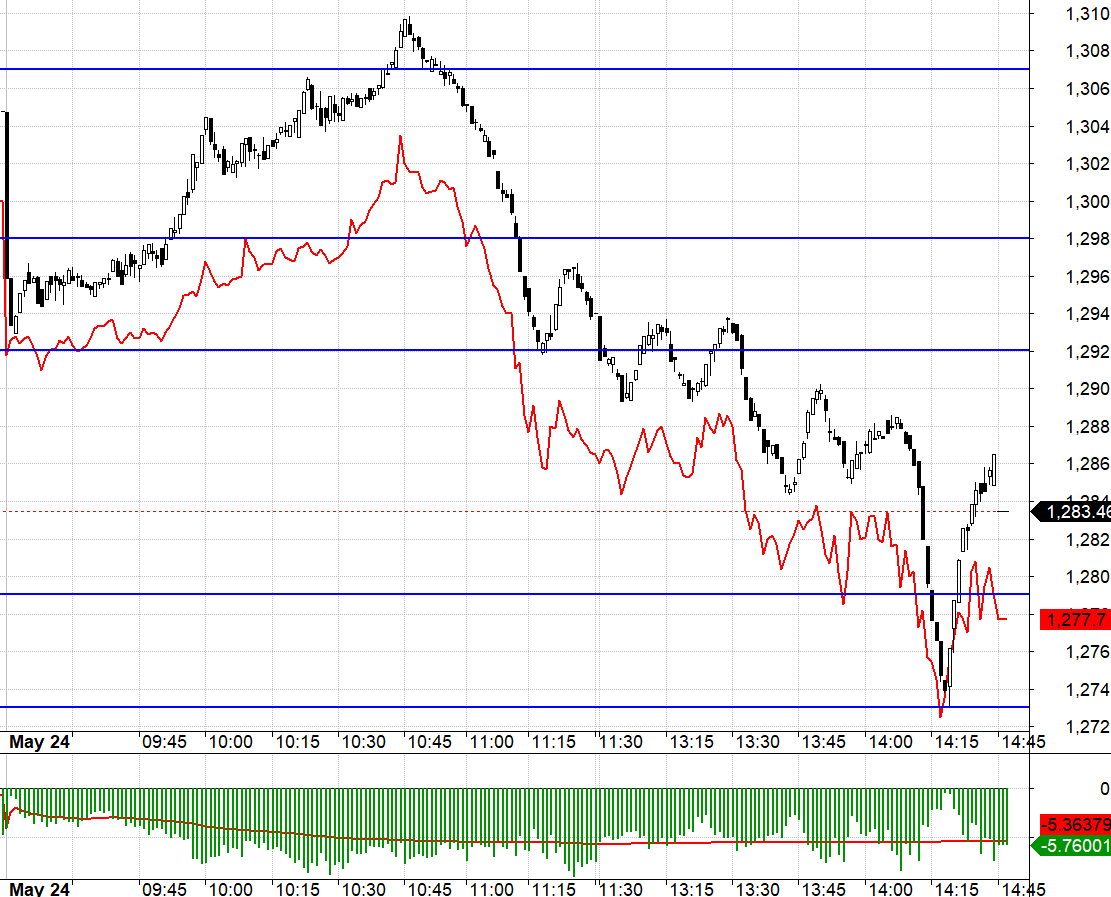

Đêm qua chứng khoán Mỹ giảm sốc và đầu phiên sáng nay thị trường cơ sở cũng hẫng một nhịp khá rộng ngay sau khi mở cửa. VN30 có một khoảng dao động hẹp kẹp giữa 1298.xx và 1292.xx. Phía trên là vùng mở biên tới 1307.xx và phía dưới cũng mở biên tới 1279.xx. Điểm Short khi VN30 rời 1307.xx chịu thiệt basis tới 6 điểm. Điểm Short thứ hai khi VN30 xuống dưới 1292.xx cũng hơn 5 điểm. Cách duy nhất để đảm bảo chính là gia tăng biên độ cho VN30.

Sự thay đổi trong kỳ vọng với thị trường cơ sở có thể dẫn tới nhịp giảm tới đây. Thị trường vẫn có thể nảy lại intraday trước khi có cung mới xuất hiện. Chiến lược vẫn là canh Short.

VN30 chốt hôm nay tại 1283.46. Cản gần nhất phiên tới là 1292; 1298; 1308; 1313; 1320. Hỗ trợ 1279; 1273; 1266; 1262; 1259; 1253; 1248.

“Blog chứng khoán” mang tính chất cá nhân và không đại diện cho ý kiến của VnEconomy. Những quan điểm, đánh giá là của cá nhân nhà đầu tư và VnEconomy tôn trọng quan điểm cũng như văn phong của tác giả. VnEconomy và tác giả không chịu trách nhiệm về những vấn đề phát sinh liên quan đến các đánh giá và quan điểm đầu tư được đăng tải.

Quỹ vàng khổng lồ SPDR Gold Trust mua ròng ở vùng giá cao chưa từng thấy của kim loại quý này...

Công điện nêu rõ, Chính phủ ghi nhận những nỗ lực cải cách của toàn ngành chứng khoán trong việc triển khai các giải pháp phát triển thị trường chứng khoán minh bạch, hiện đại, hiệu quả, phù hợp với các chuẩn mực quốc tế...

VnEconomy giới thiệu nhận định và khuyến nghị đầu tư của một số công ty chứng khoán về diễn biến thị trường ngày 9/10/2025

Tự doanh hôm nay bán ròng 1076.0 tỷ đồng tính riêng khớp lệnh họ bán ròng 1279.4 tỷ đồng.

Ngay cả khi có nhịp phục hồi tốt buổi chiều và VNI quay đầu tăng điểm thì hôm nay thị trường vẫn phản ứng khá dè dặt với thông tin nâng hạng. Có lẽ thị trường hơi thất vọng vì để được chính thức nâng nạng vẫn cần trải qua kỳ rà soát giữa kỳ vào tháng 3/2026. Dù vậy đây vẫn là thông tin tích cực nhất trong bối cảnh không có thông tin gì khác.

Thuế đối ứng của Mỹ có ảnh hướng thế nào đến chứng khoán?

Chính sách thuế quan mới của Mỹ, đặc biệt với mức thuế đối ứng 20% áp dụng từ ngày 7/8/2025 (giảm từ 46% sau đàm phán), có tác động đáng kể đến kinh tế Việt Nam do sự phụ thuộc lớn vào xuất khẩu sang Mỹ (chiếm ~30% kim ngạch xuất khẩu). Dưới đây là phân tích ngắn gọn về các ảnh hưởng chính: