Giá vàng trong nước và thế giới

VnEconomy cập nhật giá vàng trong nước & thế giới hôm nay: SJC, 9999, giá vàng USD/oz, biến động giá vàng tăng, giảm - phân tích, dự báo & dữ liệu lịch sử.

Thứ Năm, 12/02/2026

31/05/2022, 15:54

Trong tuần trước, nhờ thanh khoản được hỗ trợ bởi cả chiều cung lẫn cầu, đã có thời điểm lãi suất VND liên ngân hàng kỳ hạn qua đêm đã tụt sâu dưới mốc 1%...

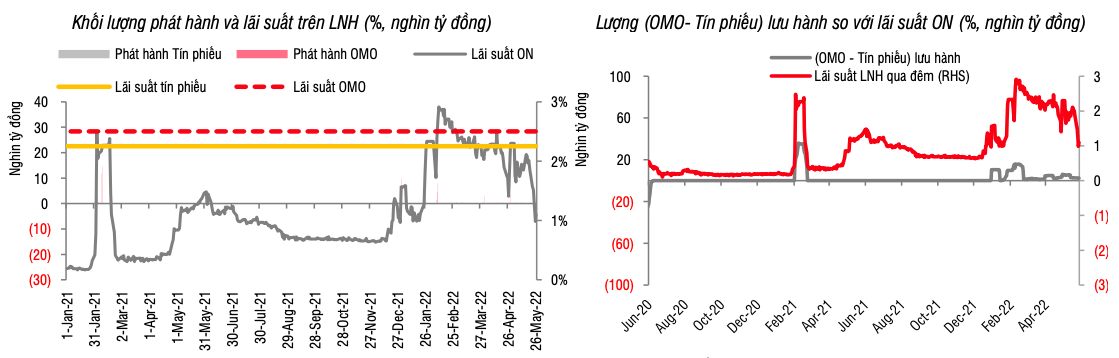

Ghi nhận trong tuần qua (23/5 – 27/5), Ngân hàng Nhà nước đã rút ròng gần 400 tỷ đồng trên kênh cầm cố (OMO) và đưa khối lượng tín phiếu lưu hành giảm xuống còn 2.300 tỷ đồng. Đây cũng là tuần thứ 5 liên tiếp cơ quan quản lý hút ròng tiền về.

Điều đáng nói, mặc dù bị hút ròng nhưng trạng thái thanh khoản hệ thống lại cho thấy sự dồi dào đột biến. Thể hiện rõ nhất ở diễn biến lãi suất VND liên ngân hàng kỳ hạn qua đêm tụt mạnh, nhiều thời điểm tụt sâu qua mốc 1%/năm.

Theo giới chuyên môn, thanh khoản hệ thống đang được hỗ trợ bởi cả chiều cung lẫn cầu.

Cụ thể, ở phía cung, dòng tiền rút từ các kênh đầu tư nóng trong năm 2021 như chứng khoán, bất động sản, trái phiếu, tiền điện tử… đã dồn vào ngân hàng với nhu cầu trú ẩn, nhất là trong bối cảnh lãi suất huy động đang có xu hướng tăng đều.

Thực tế cho thấy, chỉ trong 3 tháng đầu năm, người dân đã gửi ròng gần 174.000 tỷ đồng vào hệ thống ngân hàng, đưa tổng số tiền gửi của cư dần lên mức 5,47 triệu tỷ đồng, tương đương tăng 3,28% so với cuối năm 2021.

Không chỉ tiền gửi cư dân, tiền gửi của các tổ chức kinh tế cũng tăng nhanh. Riêng trong tháng 3/2022 tăng tới 228.300 tỷ đồng. Tính đến cuối quý 1/2022, tiền gửi của các tổ chức kinh tế đạt hơn 5,86 triệu tỷ đồng, tăng 3,9% so với đầu năm.

Ở phía cầu, theo số liệu từ Ngân hàng Nhà nước, tính đến ngày 25/5, tín dụng trong hệ thống ghi nhận mức tăng 7,75% so với cuối năm 2021. Mức tăng trưởng trên gần gấp đôi so với cùng kỳ năm ngoái nhưng tốc độ tăng đã có phần chậm lại nếu tính theo từng tháng.

Nguyên nhân một phần do thị trường trái phiếu doanh nghiệp đang trong giai đoạn chững lại (giao dịch trái phiếu doanh nghiệp được tính trong tăng trưởng tín dụng). Phần khác do tăng trưởng tín dụng tại hầu hết các ngân hàng lớn đã gần chạm mức trần tín dụng mà Ngân hàng Nhà nước đặt ra đầu năm.

Nhìn chung, việc tín dụng chậm lại đã làm giảm bớt áp lực về mặt thanh khoản và giúp mặt bằng lãi suất liên ngân hàng kỳ hạn ngắn có thể duy trì ở mức thấp.

Tuy nhiên, trong dài hạn, lãi suất liên ngân hàng được dự báo sẽ sớm bật tăng trở lại khi gói hỗ trợ lãi suất 2% được các ngân hàng thương mại chính thức triển khai.

Ngoài ra, VND vẫn đang chịu áp lực mất giá đáng kể. Trong tuần trước, VND giảm và đi ngược lại với diễn biến của các đồng tiền trong khu vực. Theo đó, giá USD liên ngân hàng tăng 0,13% lên mức 23.200 VND/USD. Tỷ giá USD/VND niêm yết tại các ngân hàng thương mại cũng tăng thêm 30 VND. Thậm chí, giá USD trên thị trường tự do đã có thời điểm vượt mốc 24.000 VND.

Hiện tại, lãi suất các kỳ hạn dài cũng đang có xu hướng đi ngang hoặc tăng nhẹ. Điều này phản ánh áp lực về lãi suất còn hiện hữu.

Trong phiên sáng 12/2, giá mua, bán vàng nhẫn “4 số 9” tại hầu hết các đơn vị vẫn giữ nguyên ở mức 177,5 triệu – 180,5 triệu đồng/lượng so với phiên hôm qua (11/2). Cá biệt, giá vàng nhẫn “4 số 9” tại một doanh nghiệp sụt mạnh tới 2 triệu đồng/lượng...

Giá vàng thế giới tăng trong phiên giao dịch ngày thứ Tư (11/2), dù báo cáo việc làm tốt hơn kỳ vọng của Mỹ làm giảm khả năng Cục Dự trữ Liên bang (Fed) hạ lãi suất. Quỹ SPDR Gold Trust tiếp tục mua ròng vàng...

Trong giai đoạn từ năm 2021 đến 2025, nhiều ngân hàng trung ương, đặc biệt ở các thị trường mới nổi như Trung Quốc, Ấn Độ và Thổ Nhĩ Kỳ, đã đẩy mạnh mua vàng để đa dạng hóa dự trữ và giảm phụ thuộc vào đồng USD...

Quy chế quy định nguyên tắc hoạt động; chức năng, nhiệm vụ, quyền hạn; hoạt động của Hội đồng và quan hệ với Cơ quan điều hành Trung tâm Tài chính quốc tế tại Thành phố Hồ Chí Minh và Cơ quan điều hành Trung tâm Tài chính quốc tế tại thành phố Đà Nẵng.

Ngay sau Lễ ra mắt Trung tâm tài chính quốc tế Việt Nam tại TPHCM, Phó Thủ tướng Thường trực Chính phủ Nguyễn Hòa Bình, Chủ tịch Hội đồng điều hành Trung tâm tài chính quốc tế Việt Nam có buổi làm việc với lãnh đạo các bộ, ngành chức năng, TPHCM và TP. Đà Nẵng về tình hình triển khai hoạt động Trung tâm tài chính quốc tế Việt Nam tại 2 địa phương này vào chiều nay (11/2).

Thuế đối ứng của Mỹ có ảnh hướng thế nào đến chứng khoán?

Chính sách thuế quan mới của Mỹ, đặc biệt với mức thuế đối ứng 20% áp dụng từ ngày 7/8/2025 (giảm từ 46% sau đàm phán), có tác động đáng kể đến kinh tế Việt Nam do sự phụ thuộc lớn vào xuất khẩu sang Mỹ (chiếm ~30% kim ngạch xuất khẩu). Dưới đây là phân tích ngắn gọn về các ảnh hưởng chính: