Tổng công ty Cổ phần Bảo Minh (mã BMI-HOSE) thông báo giao dịch cổ phiếu của tổ chức có liên quan là Tập đoàn Bưu chính Viễn thông Việt Nam (VNPT).

Theo đó, VNPT đăng ký bán 585.570 cổ phiếu BMI từ ngày 20/2 đến ngày 21/3 theo phương thức giao dịch là khớp lệnh hoặc thỏa thuận. Nếu giao dịch thành công, VNPT sẽ không còn là cổ đông tại Bảo Minh. Kế hoạch này nằm trong lộ trình thoái vốn các khoản đầu tư ngoài ngành theo chỉ đạo của Chính phủ đối với doanh nghiệp.

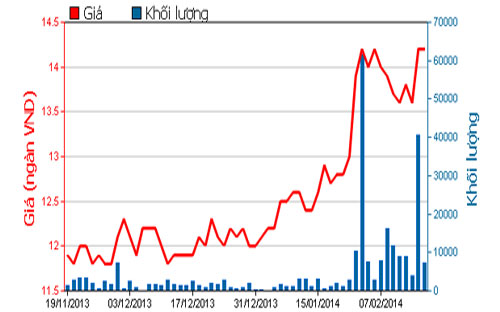

Trước đó, một tổ chức có liên quan đến BMI là Công ty TNHH Một thành viên - Tổng công ty Lương thực Miền Nam cũng đăng ký bán hết 1.664.050 cổ phiếu BMI, nhằm thu vốn đầu tư. Thời gian giao dịch từ ngày 18/2 đến ngày 18/3/2014. Mới đây, một đơn vị khác là Tổng công ty Hàng không Việt Nam (Vietnam Airlines) cũng bán hết hơn 4,2 triệu cổ phiếu BMI, tương đương 5,63% vốn điều lệ, nhằm thoái vốn tại công ty này.

Được biết, doanh thu thuần từ kinh doanh bảo hiểm quý 4 của BMI đạt 550 tỷ đồng, tăng 4,33% so với cùng kỳ, lợi nhuận hoạt động tài chính quý 4/2013 lỗ 10,3 tỷ đồng; Lợi nhuận trước thuế đạt 29,7 tỷ đồng, giảm 46% so với cùng kỳ năm trước, lãi sau thuế của cổ đông công ty mẹ đạt 26,33 tỷ đồng, giảm 47,1% so với cùng kỳ.

Theo BMI thì lợi nhuận hoạt động tài chính của công ty lỗ 10,3 tỷ đồng - tương đương với mức lỗ 10,24 tỷ đồng của quý 4/2012 là do hợp nhất các công ty con và công ty liên doanh. Hiện hoạt động kinh doanh của Bảo Minh vẫn khó khăn.

Lũy kế doanh thu thuần từ kinh doanh bảo hiểm đạt 1.944 tỷ đồng, tăng 10,6% so với cùng kỳ; lợi nhuận trước thuế đạt 110 tỷ đồng - tăng nhẹ so với mức 107 tỷ đồng của năm 2012; lợi nhuận sau thuế của cổ đông công ty mẹ đạt 93 tỷ đồng - tăng 7,5% so với cùng kỳ (86,5 tỷ đồng).

![[Interactive]: Toàn cảnh kinh tế Việt Nam quý 4/2025](https://premedia.vneconomy.vn/files/uploads/2026/01/06/3e4055b2e2264c47bacde654709d0e80-61735.png?w=1050&h=630&mode=crop)