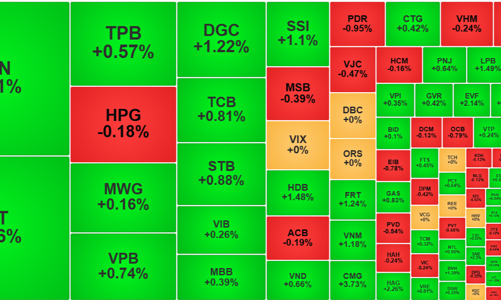

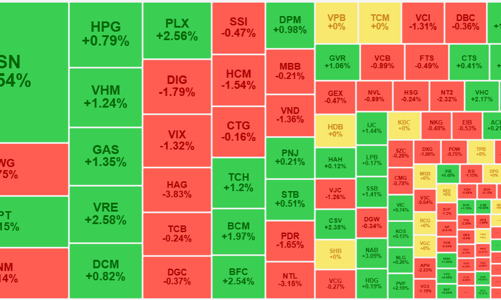

Không có động lực cho Vn-Index tăng điểm dù mùa kết quả kinh doanh đã tiến đến rất gần nhưng chưa có những con số đủ để kích thích dòng tiền. Ngược lại, động thái bán ra tiếp tục đẩy mạnh khiến chỉ số chốt phiên hôm nay mất thêm hơn 2 điểm nữa về vùng 1.286 điểm. Độ rộng xấu đi với 22 mã giảm trên 146 mã tăng.

Tâm lý chán nản lại hiện rõ khi lực bán áp đảo suốt phiên đẩy thanh khoản ba sàn lên mức ca 19.500 tỷ trong đó khối ngoại bán ròng mạnh hơn 614 tỷ đồng chủ yếu xả FPT, VPB, EIB và mua vào VHM, TCB.

KHÔNG NÊN ĐỂ QUÁ 5 CỔ PHIẾU TRONG DANH MỤC

Nhận định về phiên giao dịch hôm nay, ông Trần Hoàng Sơn – Giám đốc Chiến lược thị trường Công ty CP Chứng khoán VPBank cho rằng thanh khoản trên HoSE cao hơn phiên thứ 6 tuần trước, và cũng cao hơn giá trị giao dịch trung bình 5 phiên hay 10 phiên gần nhất. Song, thanh khoản đang tập trung vào một số cổ phiếu bị bán khá mạnh như VIX, EIB, TCH, hay áp lực chốt lời cũng tăng lên ở VHM và một số cổ phiếu khác.

Do vậy, thanh khoản tăng ở đây cơ bản do áp lực chốt lời, VN-Index có lúc tăng trên 9 điểm nhưng bị kéo về tham chiếu. Đồ thị cây nến VN-Index phiên hôm nay chưa thực sự đẹp. Nếu thanh khoản tăng cao đi kèm với nhiều nhóm cổ phiếu vận động tăng giá thì mới tích cực.

Về ngắn hạn vùng 1.300 vẫn là thử thách mang tính chất tâm lý đối với nhà đầu tư. Nhà đầu tư vừa theo dõi thị trường vừa quản trị rủi ro khi mà nhiễu động có thể xuất hiện.

Cũng theo ông Sơn, nhà đầu tư nên tham khảo các nhà đầu tư lớn như quỹ đầu tư hay Warren Buffett. Nhà đầu tư huyền thoại này chỉ nắm giữ lượng lớn một số cổ phiếu trong danh mục, phần còn lại giải ngân lẻ tẻ ở một số cơ hội riêng lẻ. Tương tự, danh mục đầu tư của một số quỹ lớn tại Việt Nam như Dragon Capital cũng chỉ tập trung vào khoảng 10 cổ phiếu lớn trên sàn.

Với những nhà đầu tư cá nhân, số lượng cổ phiếu trong danh mục không nên quá 5, trong trường hợp đầu tư một cách tập trung để đón sóng mạnh thì dồn vào 3 cổ phiếu mạnh nhất mà thôi. Bởi yếu tố đa dạng ở đây chỉ để phân tán rủi ro, song khi chúng ta biết đầu tư vào những khoản mục đầu tư nào thì chỉ cần 3 cổ phiếu là đủ.

"Chúng ta không nên đầu tư một cách giàn trải bởi thành công chỉ đến từ một vài ý tưởng lớn, trong khi có quá nhiều ý tưởng thì có thể lại giống trường hợp “vô tình lướt sóng lại thành cổ đông", vị này nhấn mạnh.

FPT ĐÃ ĐẮT, MSN RẤT RẺ

Nhận định về một số cổ phiếu riêng lẻ ghi nhận đà tăng mạnh trong thời gian vừa qua như FPT, theo ông Sơn, khi cổ phiếu FPT vượt qua mốc 100.000 đồng/cổ phiếu, nhà đầu tư nước ngoài bán ròng rã nhưng dường như không ảnh hưởng nhiều đến diễn biến giá cổ phiếu.

Tuy nhiên, thời gian gần đây, cổ phiếu này có dấu hiệu chững lại ở nền giá cao trong năm nay. Đa phần cổ phiếu liên quan đến sản xuất chip trên toàn cầu tạm dừng đà tăng sau khi lập đỉnh 1 đến 2 tháng trước. Minh chứng là trong tuần qua, chỉ số S&P 500, Dow Jones lập đỉnh mới nhưng Nasdaq thì không. Diễn biến hiện tại của FPT là giai đoạn chốt lời đơn thuần, cơ cấu danh mục khi cổ phiếu đã lên cao nhất năm.

Hiện tại, định giá P/E của FPT đã lên mức 28 lần, là mức cao. Trong trường hợp FPT điều chỉnh thì cơ hội mua cho những nhà đầu tư FOMO sẽ xuất hiện.

Đối với cổ phiếu MSN, nhìn lại trong lịch sử giao dịch, MSN có 2 pha giảm lớn. Đó là đỉnh 2018 cho đến đáy của 2020, sau đó cổ phiếu tăng tốt từ đầu 2021 đến cuối 2022 - đây là một pha mà thay đổi trạng thái rõ. Pha giảm thứ 2 từ giữa 2023 đến đầu 2024. Tính đến nay, sau khi tạo đáy quanh 60.000 đồng/cổ phiếu thì cổ phiếu có vẻ thoát trend giảm và phục hồi tốt trở lại.

Trong pha tăng trưởng ở quá khứ, MSN đã tăng khoảng 227%. Thời điểm này, MSN đã thoát khỏi trend giảm từ 2022 kéo dài đến 2024 và đang trong quá trình tăng trở lại. Kỳ vọng cổ phiếu quay trở lại đỉnh lịch sử năm 2022 trong 1 đến 2 năm tới. Còn ở hiện tại, MSN mới thoát khỏi mẫu hình tam giác thiết lập từ đầu 2024 trở lại đây, ngắn hạn mục tiêu ở vùng 90.000 đồng/cổ phiếu, tương xứng với định giá năm nay.

Về mặt định giá, EV/EBITDA cho thấy giá trị thực của MSN đã rất rẻ trong 3 giai đoạn. Tính đến thời điểm hiện tại, chỉ số EV/EBITDA của Masan cũng đang ở vùng khá thấp, tương đối hợp lý đầu tư cho trung dài hạn.

Xét về P/E đang ở mức trung bình trong 10 năm gần đây, là mức phù hợp để đầu tư cho câu chuyện kinh tế phục hồi và nhu cầu tiêu dùng trong trung, dài hạn. Năm 2024 là năm mang tính nền tảng cho phục hồi lợi nhuận với Masan. Trong những quý tới, tốc độ tăng lợi nhuận sẽ rất cao khi so sánh với nền thấp 2023, đến năm 2025 sẽ ổn định trở lại. Do vậy, Masan phù hợp để đầu tư cho trung hạn, còn trong ngắn hạn cân nhắc tìm điểm mua hợp lý khi thị trường rung lắc, quanh vùng hỗ trợ gần nhất 75.000 – 78.000 đồng/cổ phiếu.

![[Interactive]: Toàn cảnh kinh tế Việt Nam tháng 2/2026](https://premedia.vneconomy.vn/files/uploads/2026/03/06/ed5df1ed91b448eab0317c050609f0f2-74021.png?w=1050&h=630&mode=crop)