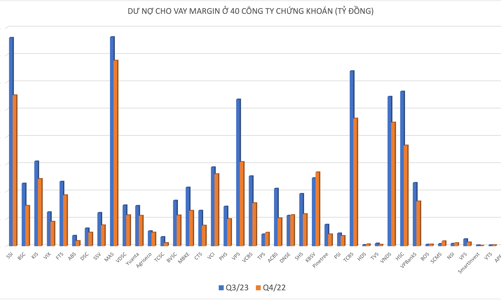

Nỗ lực hồi phục của Vn-Index đã cải thiện đáng kể tâm lý nhà đầu tư, sự tăng trưởng của dư nợ margin vì thế cũng cao vọt hơn hẳn so với các quý trước.

Thống kê cho thấy, dư nợ cho vay tại các công ty chứng khoán tính đến thời điểm cuối năm 2023 gần 180.000 tỷ đồng. Đây là mức dư nợ cho vay lớn nhất trong vòng 7 quý kể từ quý 2/2022. Trong đó, dư nợ margin ước tính vào khoảng 172.000 tỷ đồng, cũng tăng 13.000 tỷ so với cuối quý 3.

Một số công ty chứng khoán ghi nhận dư nợ cho vay đột biến như TCBS. Dư nợ cho vay của TCBS con số đầu năm là 9.354 tỷ đồng tăng vọt lên 16.619 tỷ đồng đến cuối năm. VPBankS tăng gấp hơn hai lần từ 3.280 tỷ đồng lên 7.167 tỷ đồng vào cuối năm 2023. Ngoài ra, nhiều công ty chứng khoán khác cũng ghi nhận dư nợ cho vay margin tăng cao như Vietcap, MBS, SHC, VPS...

Đánh giá về dư nợ cho vay margin tăng cao, ông Nguyễn Thế Minh, Giám đốc Phân tích khối khách hàng cá nhân của Chứng khoán Yuanta cho rằng margin có khuynh hướng tăng tỷ lệ với đà tăng của thị trường trong thời gian qua cùng với thanh khoản trung bình trên ba sàn cải thiện.

Tuy nhiên, nhìn tổng quan cho thấy dư nợ cho vay margin tăng chủ yếu đến từ việc tăng của một số công ty chứng khoán đặc thù như VPbankS, TCBS. Với VPBankS, đây là công ty chứng khoán mới nên có thể dễ dàng tiếp cận khách hàng là nhóm cổ đông lớn của các công ty niêm yết và cho vay ở nhóm này.

Với TCBS, cho vay margin tăng có thể đến từ nhóm khách hàng bán lẻ nhưng nhà đầu tư nhỏ lẻ không góp phần lớn đẩy tỷ trọng margin tăng cao mà vẫn chủ yếu tập trung ở nhóm khách hàng lớn. Nguyên nhân do thời gian vừa qua mặt bằng lãi suất giảm, lãi suất cho vay margin của các công ty chứng khoán giảm theo xuống thậm chí 8%, khẩu vị rủi ro của các công ty chứng khoán cũng giảm. Nếu như trước đó năm 2022 họ ngại cho vay nhóm bất động sản thì năm 2023 mở room cho nhóm này tăng lên, dẫn đến margin cũng tăng.

"Với margin ở mức này chưa đáng lo ngại với thị trường", ông Minh nhấn mạnh. Phân tích chi tiết hơn, theo Giám đốc Phân tích của Chứng khoán Yuanta, thứ nhất, thời gian qua nhiều công ty chứng khoán tăng vốn mạnh với mức trung bình 3.000 - 5.000 tỷ một lượng tiền này được bơm ra ngoài, margin nở ra thêm.

Tuy nhiên, điểm thứ hai chu kỳ tăng trưởng của margin thường có hai giai đoạn. Giai đoạn thứ nhất là chủ yếu đến từ các deal lớn, giai đoạn thứ hai là khi thị trường tăng được một thời gian, lúc này margin mới chảy sang nhóm cá nhân nhỏ lẻ. Đây là nhóm thường vào sau khi thị trường tăng được một đoạn. Trong khi chúng ta thấy lượng tiền gửi của cá nhân ở các công ty chứng khoán cao chứng tỏ họ chưa có nhu cầu. Nên margin chủ yếu từ các cá mập, nhà đầu tư lớn trên thị trường.

"Margin chưa phải là điều đáng lo ngại nếu so với tổng quy mô và dư địa tăng trưởng của thị trường", ông Minh nhấn mạnh.

Thực tế cho thấy, nhóm bất động sản hiện nay khó tiếp cận vốn vay ngân hàng nên để xoay dòng tiền thì margin là một cách tiếp cận. Về quy định cho vay margin không thể rút tiền trực tiếp ra được nhưng họ vẫn có kỹ thuật để chuyển tiền margin từ các công ty chứng khoán ra nền kinh tế.

Mặc dù vậy, theo chuyên gia của Yuanta, margin cũng không phải là động lực kéo thị trường tăng trưởng. Nếu như trước đây các đội lái thường dùng margin để kéo nhà đầu tư vào nhưng hiện nay, mức độ am hiểu kinh tế, thị trường của nhà đầu tư cá nhân đã tăng lên, Ủy ban Chứng khoán cũng tăng cường thanh kiểm tra xử phạt các hoạt động thao túng, làm giá chứng khoán.

"Margin không còn là câu chuyện để thị trường tăng mà là nền kinh tế có hồi phục đúng kỳ vọng không, Fed có hạ lãi suất...Tuy nhiên, margin là bệ đỡ cho sức bật thanh khoản của thị trường. Với quy mô margin như hiện tại, thanh khoản của thị trường có thể đạt trung bình 19.000 tỷ đồng/phiên", ông Nguyễn Thế Minh nói.

![[Interactive]: Toàn cảnh kinh tế Việt Nam quý 4/2025](https://premedia.vneconomy.vn/files/uploads/2026/01/06/3e4055b2e2264c47bacde654709d0e80-61735.png?w=1050&h=630&mode=crop)