Giá vàng trong nước và thế giới

VnEconomy cập nhật giá vàng trong nước & thế giới hôm nay: SJC, 9999, giá vàng USD/oz, biến động giá vàng tăng, giảm - phân tích, dự báo & dữ liệu lịch sử.

Thứ Ba, 03/02/2026

Tuệ Lâm

11/02/2025, 13:06

VIS Rating cho rằng dòng tiền và lợi nhuận của doanh nghiệp sẽ tiếp tục tăng trưởng trong năm 2025. Tuy nhiên, các doanh nghiệp bất động sản, xây dựng và vật liệu xây dựng vẫn có đòn bẩy nợ vay cao.

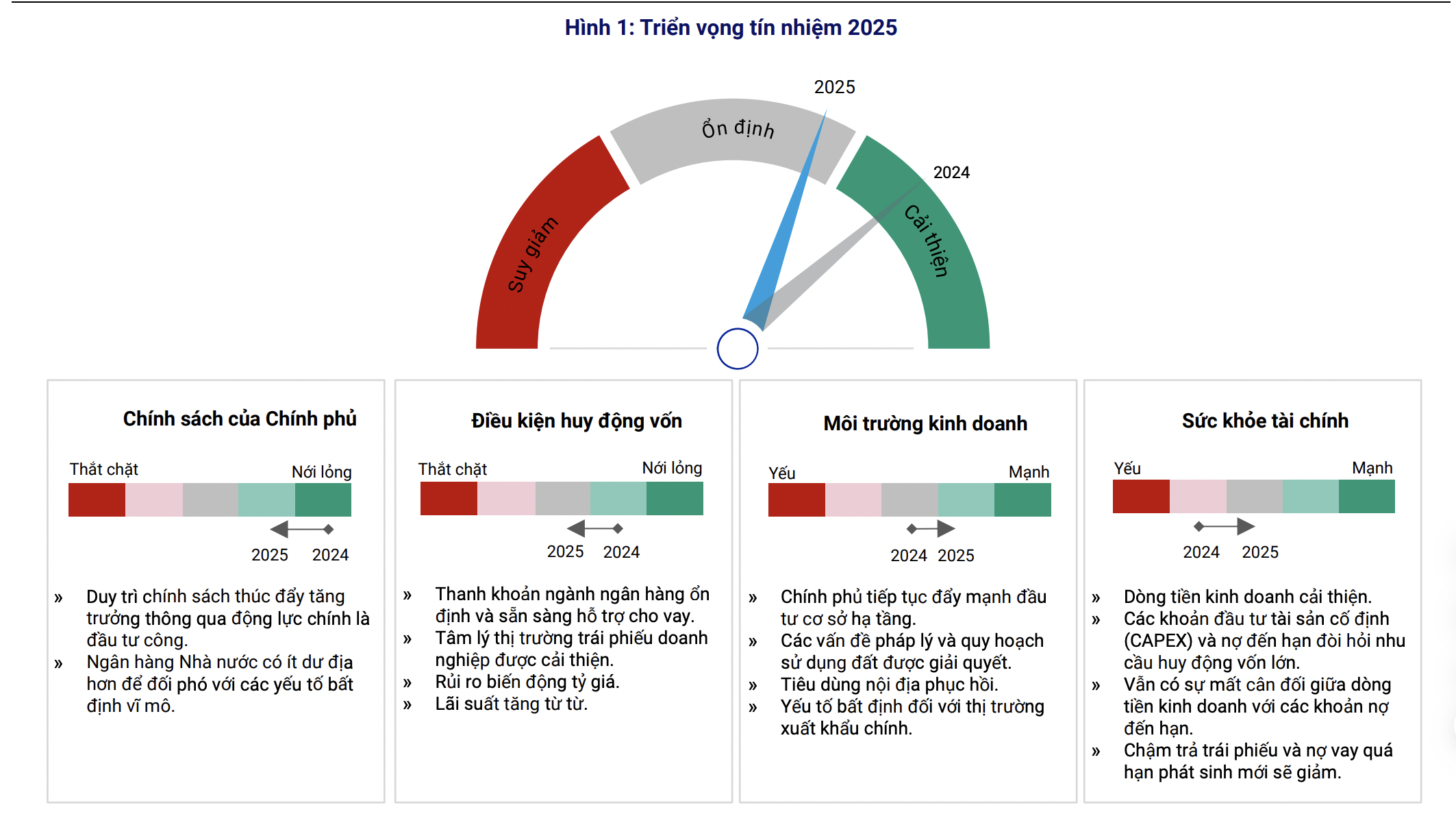

VIS Rating vừa đưa ra những cập nhật triển vọng môi trường tín nhiệm của Việt Nam năm 2025 với điểm nhấn chính sách hỗ trợ của Chính phủ và điều kiện kinh doanh cải thiện sẽ tạo môi trường tín nhiệm ổn định trong năm 2025.

Triển vọng tín nhiệm phản ánh góc nhìn về điều kiện tín nhiệm ở Việt Nam trong 12 tháng tới. Nó thể hiện các quan điểm về xu hướng tín nhiệm, về sự thay đổi trong khả năng vay và trả nợ của các doanh nghiệp hoạt động trong những nhóm ngành chủ đạo của nền kinh tế Việt Nam. Nó cũng phản ánh đánh giá dự báo về khả năng của các doanh nghiệp tại Việt Nam trong việc phục vụ và đáp ứng các nghĩa vụ nợ của họ.

Theo đó, VIS Rating kỳ vọng điều kiện tín nhiệm của Việt Nam năm 2025 sẽ ổn định sau khi cải thiện đáng kể trong năm 2024.

Tập trung chính sách và các biện pháp hỗ trợ nền kinh tế sẽ thúc đẩy hoạt động kinh doanh và tiêu dùng trong nước. Chi tiêu công, FDI và xuất khẩu là chìa khóa để duy trì triển vọng kinh tế mạnh mẽ của Việt Nam và đạt được mục tiêu tăng trưởng GDP vào năm 2025. Tuy vậy với dự trữ ngoại hối cuối năm 2024 ở mức thấp nhất trong 5 năm qua, Ngân hàng Nhà nước Việt Nam có ít dư địa để quản lý biến động tỷ giá. Nếu dòng tiền ngoại tệ bị rút ra tăng lên và làm VND mất giá hơn nữa, lãi suất sẽ tăng và ảnh hưởng tới tăng trưởng của các doanh nghiệp trong nước.

Điều kiện kinh doanh sẽ cải thiện dần, được hỗ trợ bởi chi tiêu công nhiều hơn và tâm lý thị trường bất động sản phục hồi. Tăng đầu tư vào cơ sở hạ tầng công cộng sẽ thúc đẩy hoạt động kinh doanh của các doanh nghiệp nhóm ngành xây dựng, vật liệu và vận tải. Các chính sách mới giải quyết các rào cản pháp lý và hoàn thiện quy hoạch đất đai sẽ thúc đẩy phát triển dự án bất động sản mới và tăng cường niềm tin của người mua nhà.

Kỳ vọng doanh số bán lẻ năm 2025 tăng 10-12% so với 2024 khi lương công chức tăng và thu nhập của hộ gia đình phục hồi. Niềm tin kinh doanh và tiêu dùng cải thiện sẽ thúc đẩy nhu cầu vay vốn. Yếu tố bất định chính trong kịch bản cơ sở là định hướng chính sách của Hoa Kỳ dưới chính quyền mới của tổng thống Trump có thể tác động tiêu cực tới các quốc gia xuất khẩu trong đó có Việt Nam.

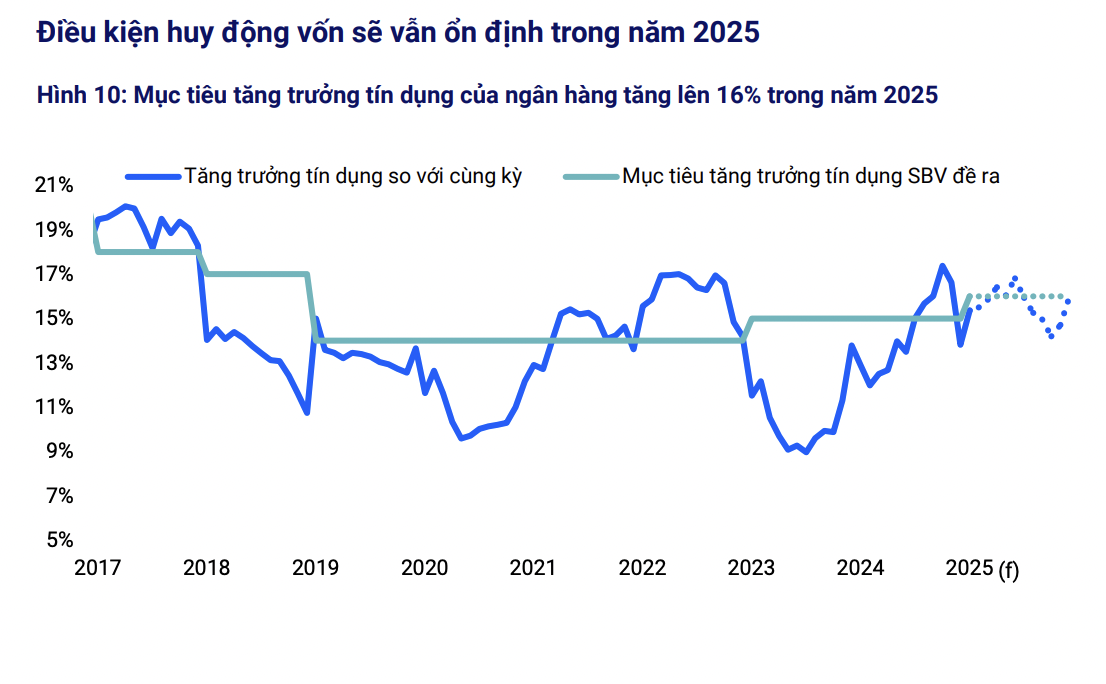

Điều kiện huy động vốn sẽ vẫn ổn định trong năm 2025. Các ngân hàng đang có nguồn vốn huy động và thanh khoản vững chắc để tăng cho vay mới các doanh nghiệp và cá nhân trong nước. Sau một loạt các cải cách quy định và triển khai luật chứng khoán mới, thị trường trái phiếu doanh nghiệp đang trở lại đúng hướng, được đánh dấu bằng giá trị phát hành mới tăng trưởng ổn định đối với cả phát hành ra công chúng và riêng lẻ.

VIS Rating đồng thời kỳ vọng niềm tin của nhà đầu tư sẽ tiếp tục cải thiện nhờ quy định về phát hành trái phiếu chặt chẽ hơn và yêu cầu minh bạch thông tin cao hơn. Việc phát hành trái phiếu với mục đích trả nợ cũ sẽ ít gặp khó khăn hơn so với những năm trước, ngay cả khi mặt bằng lãi suất điều chỉnh tăng do cạnh tranh huy động tiền gửi của các ngân hàng.

Dòng tiền của doanh nghiệp sẽ tiếp tục phục hồi, nhưng đòn bẩy cao và thanh khoản yếu vẫn là những điểm yếu lớn trong khả năng trả nợ. Lợi nhuận trước thuế, lãi vay và khấu hao (EBITDA) trong 9 tháng đầu năm 2024 của các doanh nghiệp niêm yết tăng 2% so với cùng kỳ năm trước, cải thiện so với mức giảm 9% trong năm 2023.

VIS Rating cho rằng dòng tiền và lợi nhuận của doanh nghiệp sẽ tiếp tục tăng trưởng trong năm 2025. Tuy nhiên, các doanh nghiệp bất động sản, xây dựng và vật liệu xây dựng vẫn có đòn bẩy nợ vay cao. Nợ vay/EBITDA trung bình của các doanh nghiệp niêm yết thuộc các nhóm ngành này là gần 9 lần, cao hơn mức bình quân chung là 3,6 lần.

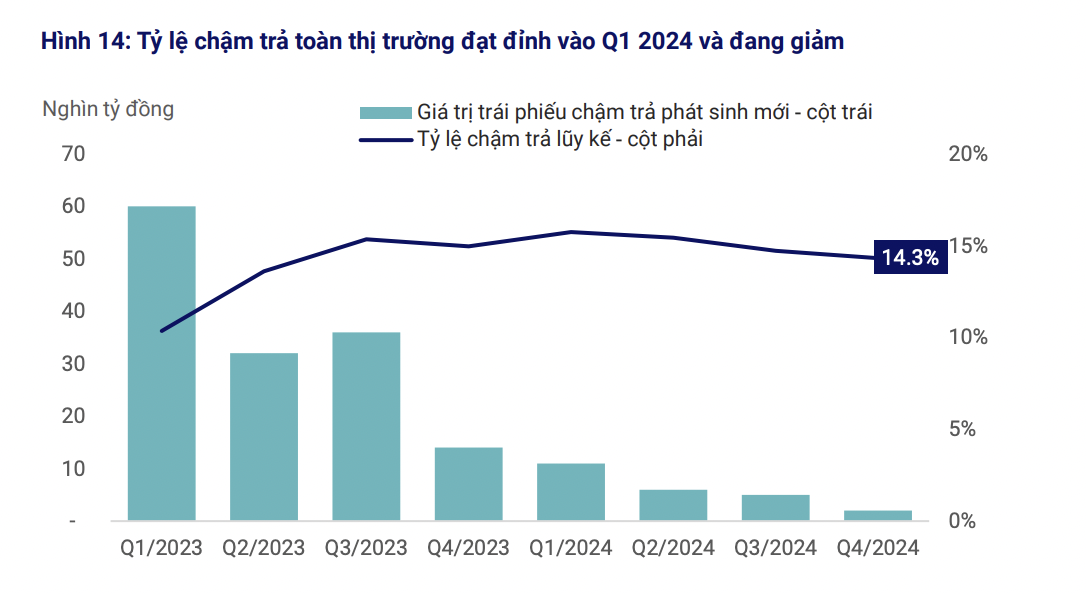

Tình trạng phụ thuộc vào nợ ngắn hạn để đầu tư dài hạn đã dẫn đến vỡ nợ trái phiếu doanh nghiệp tăng mạnh trong năm 2022-2023. Khi thị trường tài chính cạn kiệt thanh khoản, doanh nghiệp không có dòng tiền từ hoạt động kinh doanh đã không thể tìm được nguồn vay tái cơ cấu để trả cho các trái phiếu đến hạn. Ngay cả khi có dòng tiền tốt lên, đòn bẩy sẽ vẫn cao vì doanh nghiệp thường vay thêm để khởi động lại các dự án mở rộng kinh doanh.

Cho đến khi nào các doanh nghiệp cải thiện chính sách quản lý vay nợ, rủi ro thanh khoản sẽ vẫn là một rủi ro chính cần theo dõi. Trong các ngành có đòn bẩy cao đã đề cập, các công ty có tỉ lệ nợ ngắn hạn so với dòng tiền hoạt động (CFO) từ 7 đến 11 lần, so với mức bình quân chung chỉ có 3 lần.

Tỷ lệ trái phiếu chậm trả sẽ ổn định dần về mức bình thường mới trong năm 2025, phản ánh tình hình kinh tế vĩ mô và môi trường kinh doanh mạnh mẽ, khuôn khổ pháp lý và hạ tầng thị trường dần hoàn thiện để quản lý rủi ro vỡ nợ. Nền kinh tế vững mạnh sẽ giúp cải thiện dòng tiền, khả năng trả nợ, và nhu cầu tái cấp vốn.

Các quy định chặt chẽ hơn về phát hành và đầu tư vào trái phiếu doanh nghiệp, việc minh bạch thông tin và sử dụng xếp hạng tín nhiệm để cảnh báo rủi ro đầu tư sẽ giúp làm cải thiện chiều sâu của thị trường trái phiếu doanh nghiệp trong giai đoạn phát triển mới. Các đơn vị phát hành và nhà đầu tư sẽ tự tin hơn trong việc ứng dụng các công cụ tài chính mới để tái cấu trúc nợ và/hoặc tránh chậm trả trái phiếu.

Sau hai phiên bán tháo lịch sử, giá các kim loại quý đang bật mạnh trở lại và giới phân tích tin rằng xu hướng tăng trong dài hạn của giá vàng vẫn còn nguyên vẹn...

Tuy VNI hôm nay tăng yếu nhưng độ rộng rất tốt, đặc biệt là tỷ trọng thanh khoản của nhóm VN30 giảm xuống còn 54,7% tổng khớp sàn HSX. Lịch sử cho thấy khi tỷ trong nay xuống dưới 50% thì dòng tiền dịch chuyển rất rõ rệt.

Hàng loạt cổ phiếu blue-chips suy yếu trong phiên chiều nay đã ép VN-Index co hẹp mức tăng về cuối. Tuy nhiên thị trường không tệ, số mã tăng giá nhiều gấp rưỡi số giảm giúp cơ hội cải thiện danh mục vẫn mở rộng. Thậm chí dòng tiền còn đẩy nhiều cổ phiếu vừa và nhỏ tăng nóng.

Thuế đối ứng của Mỹ có ảnh hướng thế nào đến chứng khoán?

Chính sách thuế quan mới của Mỹ, đặc biệt với mức thuế đối ứng 20% áp dụng từ ngày 7/8/2025 (giảm từ 46% sau đàm phán), có tác động đáng kể đến kinh tế Việt Nam do sự phụ thuộc lớn vào xuất khẩu sang Mỹ (chiếm ~30% kim ngạch xuất khẩu). Dưới đây là phân tích ngắn gọn về các ảnh hưởng chính: