Giá vàng trong nước và thế giới

VnEconomy cập nhật giá vàng trong nước & thế giới hôm nay: SJC, 9999, giá vàng USD/oz, biến động giá vàng tăng, giảm - phân tích, dự báo & dữ liệu lịch sử.

Thứ Tư, 21/01/2026

Thu Minh

13/10/2025, 18:51

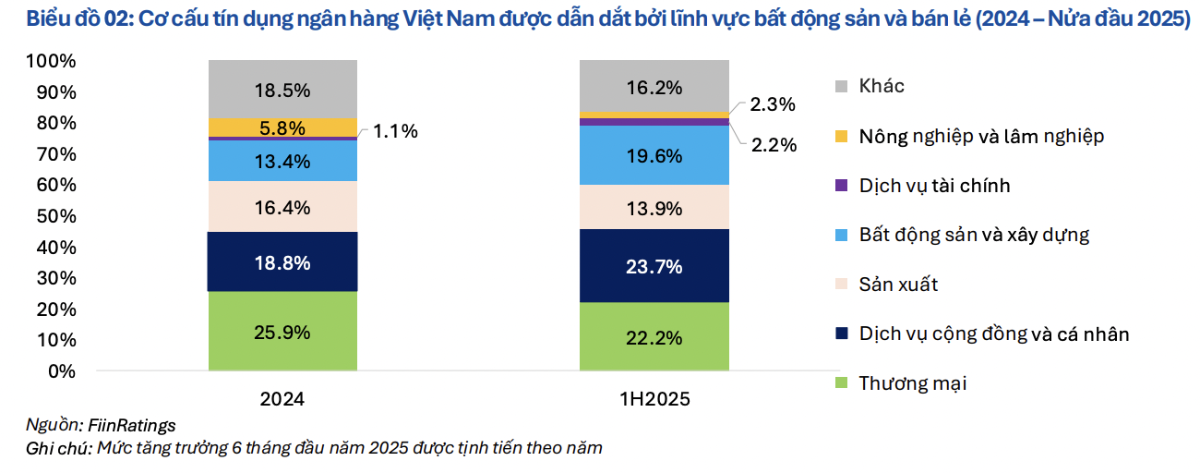

Trong nửa đầu năm 2025, tín dụng bất động sản và xây dựng tăng 19,6%, tăng mạnh so với con số 13,4% trong năm 2024; tín dụng cho sản xuất tăng 13,9%...

Tín dụng tăng tốc trở lại cùng với mức đòn bẩy gia tăng. Trong nửa đầu 2025, tín dụng toàn hệ thống tăng khoảng 10% so với cuối năm 2024 và khoảng 20% so với cùng kỳ năm trước, đưa tổng dư nợ lên khoảng 17,2 triệu tỷ đồng – mức cao nhất trong hai năm qua.

Tỷ lệ tín dụng/GDP tiếp tục tăng, theo ước tính chính thức đạt khoảng 134% vào cuối năm 2024, và FiinRatings trong báo cáo mới đây đưa ra ước tính khoảng 146% vào cuối năm 2025.

Cơ cấu tín dụng ổn định: với 53% thuộc khối doanh nghiệp và 47% khối bán lẻ (từ năm 2024). Trong nửa đầu năm 2025, tăng trưởng chủ yếu đến từ cho vay bất động sản và tín dụng bán lẻ, phù hợp với định hướng điều hành linh hoạt của Ngân hàng Nhà nước mục tiêu cơ sở khoảng 16%, có dư địa điều chỉnh.

Theo nhóm ngân hàng, Top-4 ngân hàng TMCP tư nhân dẫn đầu đà phục hồi, tín dụng bán lẻ tăng khoảng 15– 20% so với cùng kỳ, tín dụng doanh nghiệp duy trì mạnh.

Các Ngân hàng Thương mại Cổ phần khác tiếp tục bắt nhịp đà tăng sau giai đoạn chững lại năm 2022. Nhóm ngân hàng quốc doanh (SOCBs) duy trì tăng trưởng ổn định trong mảng doanh nghiệp nhờ nhờ nhu cầu vay từ chuỗi đầu tư công.

Từ cuối năm 2025, các yêu cầu về vốn theo chuẩn Basel III và việc gỡ bỏ room tín dụng sẽ tạo ra sự phân hóa ngày càng rõ giữa các ngân hàng: các ngân hàng có quy mô và năng lực vốn lớn sẽ mở rộng thị phần, trong khi các ngân hàng nhỏ cần điều tiết tăng trưởng để cân bằng vốn, lợi nhuận và chất lượng tài sản.

Cũng theo số liệu từ FiinRating, cơ cấu tín dụng ngân hàng Việt Nam được dẫn dắt bởi lĩnh vực bất động sản và bán lẻ trong 2024 –nửa đầu 2025.

Trong đó, tín dụng bất động sản và xây dựng tăng 19,6% tăng mạnh so với con số 13,4% trong năm 2024; tín dụng cho sản xuất tăng 13,9% so với cả năm 2024 là 16,4%; Thương mại tín dụng tăng 22,2%; Tín dụng cho dịch vụ cộng đồng và nhân 23,7%.

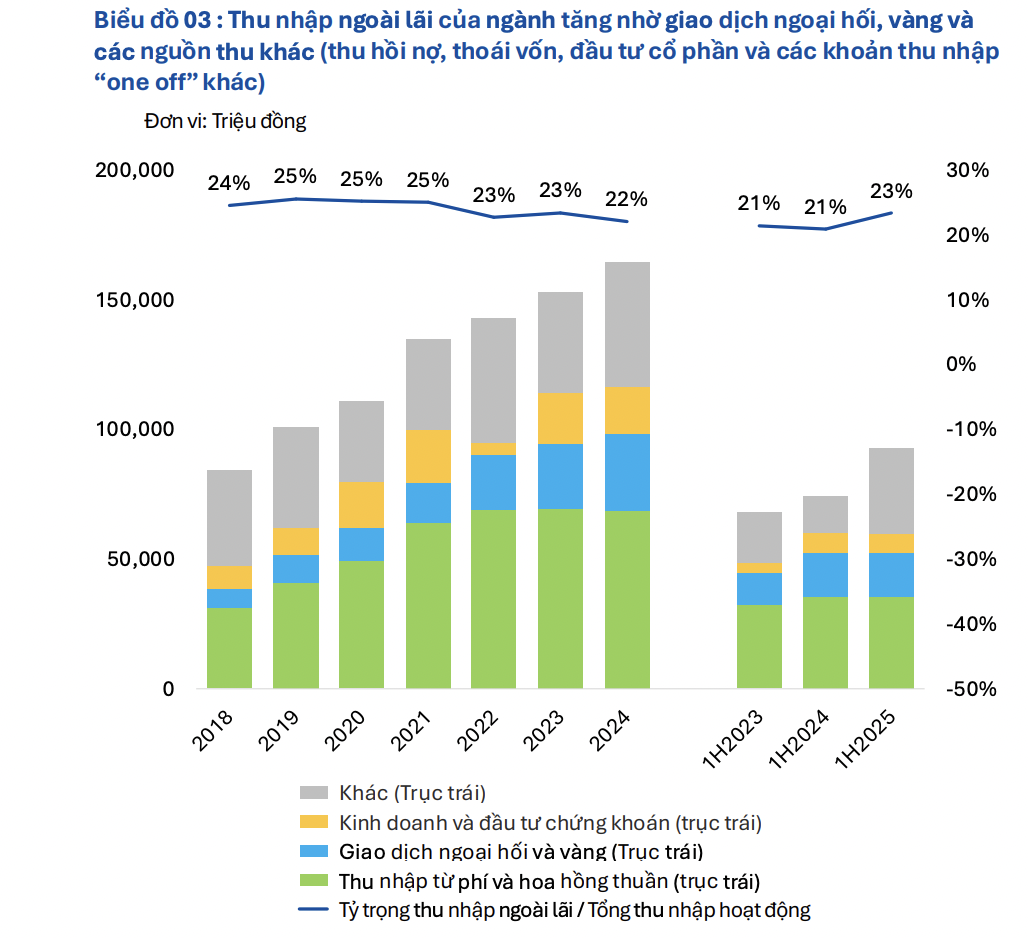

Về thu nhập, thu nhập ngoài lãi toàn ngành tăng lên khoảng 23% tổng thu nhập hoạt động (TOI) trong 6 tháng năm 2025 (so với khoảng 22% năm 2024), nhờ giao dịch ngoại hối và vàng tăng mạnh, trong khi thu nhập từ phí dịch vụ duy trì ổn định.

Thu nhập từ ngoại hối và vàng tăng mạnh giai đoạn 2024 - 6 tháng năm 2025, tăng 18% so với 2023 và 42% so với cùng kỳ, nhờ biến động tỷ giá VND và chênh lệch giá vàng trong nước – quốc tế mở rộng, kéo theo can thiệp của Ngân hàng Nhà nước; các ngân hàng quốc doanh (SOCBs) có thương hiệu và vị thế vững chắc hưởng lợi nhiều nhất.

Biên lãi ròng (NIM) toàn ngành thu hẹp; tỷ suất sinh lời trên tài sản (ROA) nhìn chung được duy trì. NIM toàn ngành giảm xuống khoảng 3,3% trong nửa đầu 2025 (so với 3,5% năm 2024 và mức đỉnh 3,8% năm 2022), trong khi ROA duy trì quanh mức ~1,5% nhờ chi phí tín dụng giảm và thu nhập ngoài lãi góp phần bù đắp áp lực biên lợi nhuận.

NIM bị thu hẹp chủ yếu do chi phí huy động neo ở mức cao trong bối cảnh cạnh tranh huy động gay gắt và định hướng chính sách duy trì lãi suất tiền gửi nhưng hạ lãi suất cho vay, khiến chênh lệch lãi suất bị thu hẹp; NIM của các ngân hàng niêm yết giảm xuống mức thấp nhất trong khoảng 5,5 năm tính đến quý II/2025.

Triển vọng lợi nhuận nửa cuối 2025 – 2026, theo FiinRatings, top 4 ngân hàng Thương mại Cổ phần tư nhân: NIM dự kiến ổn định trở lại, được hỗ trợ bởi tỷ lệ tiền gửi không kỳ hạn (CASA) cao hơn; ROA duy trì vượt trung vị ngành nhưng thấp hơn mức đỉnh năm 2022, trong khi thu nhập ngoài lãi đóng vai trò ngày càng lớn trong cơ cấu lợi nhuận.

Các ngân hàng quốc doanh (SOCBs): ROA tiếp tục cải thiện nhờ lợi thế quy mô, với giao dịch ngoại hối và vàng trở thành các động lực chính; NIM duy trì ổn định dù vẫn thấp hơn so với nhóm ngân hàng TMCP tư nhân.

Nhóm ngân hàng TMCP tư nhân khác: ROA tiếp tục cải thiện nhờ tăng trưởng tín dụng và phục hồi phí dịch vụ; tuy nhiên vẫn chịu áp lực từ NIM thu hẹp; tốc độ tăng trưởng và kiểm soát chi phí là yếu tố then chốt.

Tín dụng được dự báo tiếp tục tăng trưởng mạnh mẽ trong năm 2026 khi Ngân hàng Nhà nước đặt mục tiêu mở rộng dư địa 2,79 triệu tỷ đồng với mức tăng 15% so với 2025. Các chuyên gia điểm tên 4 động lực của tín dụng năm tới gồm: bất động sản, đầu tư công bứt phá, tiêu dùng phục hồi và mặt bằng lãi suất ở ngưỡng hỗ trợ nền kinh tế...

“Đầu tư của Đan Mạch vào trái phiếu kho bạc Mỹ, cũng giống như bản thân Đan Mạch, không quan trọng", ông Bessent nói...

Thị trường về tổng thể không có cải thiện trong phiên chiều nay, nhưng một số cổ phiếu có thay đổi rất tích cực. Độ rộng cho thấy so với buổi sáng chỉ khoảng 20 mã đổi màu giá thành công, còn dòng tiền chủ đạo là chặn đỡ vùng giá đỏ.

Diễn biến tiêu cực trên thị trường chứng khoán quốc tế đêm qua đã ảnh hưởng đáng kể đến thị trường trong nước sáng nay. Đồng loạt cổ phiếu quay đầu giảm giá, nhất là nhóm ngân hàng khiến VN-Index chịu tác động, mặc dù nhóm Vin đã hồi lại. Tới gần 160 cổ phiếu trong chỉ số này đã giảm quá 1% giá trị, xác nhận một phiên thiệt hại khá nặng đối với danh mục.

Chứng khoán

Thuế đối ứng của Mỹ có ảnh hướng thế nào đến chứng khoán?

Chính sách thuế quan mới của Mỹ, đặc biệt với mức thuế đối ứng 20% áp dụng từ ngày 7/8/2025 (giảm từ 46% sau đàm phán), có tác động đáng kể đến kinh tế Việt Nam do sự phụ thuộc lớn vào xuất khẩu sang Mỹ (chiếm ~30% kim ngạch xuất khẩu). Dưới đây là phân tích ngắn gọn về các ảnh hưởng chính: