Bà Vũ Nam Hương thông báo giao dịch cổ phiếu của người nội bộ Công ty Cổ phần Chứng khoán VNDIRECT (mã VND-HOSE).

Theo đó, bà Vũ Nam Hương, Giám đốc Tài chính, Người đại diện theo pháp luật của VND đã đăng ký bán hết 728.000 cổ phiếu VND, chiếm 0,06% vốn đang nắm giữ.

Nếu thành công, bà Hương sẽ không còn sở hữu bất kỳ cổ phiếu VND nào. Mục đích thực hiện giao dịch nhằm giải quyết kế hoạch tài chính cá nhân. Thời gian giao dịch dự kiến từ ngày 12/9 đến ngày 10/10/2023.

Mới đây, HĐQT VND thông qua việc phát hành chào bán và phát hành 304.461.001 cổ phiếu - trong đó, chào bán ra công chúng là 243.568.801 cổ phiếu và phát hành để trả cổ tức là 60.892.200 cổ phiếu.

Cụ thể: VND chào bán ra công chúng là 243.568.801 cổ phiếu với tỷ lệ 5:1 với giá 10.000 đồng/cổ phiếu. Thời gian thực hiện trong năm 2023 và/hoặc năm 2024 sau khi có chấp thuận của ủy ban Chứng khoán Nhà nước. Mục đích của đợt chào bán tăng quy mô vốn hoạt động của Công ty để mở rộng năng lực cho vay ký quỹ của khách hàng, năng lực kinh doanh nguồn trên thị trường vốn, năng lực bảo lãnh phát hành chứng khoán, năng lực phát hành và phân phối chứng quyền có bảo đảm, bổ sung vốn cho các hoạt động kinh doanh hợp pháp khác của công ty.

Đồng thời, phát hành để trả cổ tức là 60.892.200 cổ phiếu để trả cổ tức với tỷ lệ thực hiện quyền là 5% (100 cổ phiếu sẽ được nhận 05 cổ phiếu phát hành thêm). Nguồn vốn thực hiện được lấy từ nguồn vốn chủ sở hữu của Công ty theo Báo cáo tài chính Riêng lẻ được kiểm toán năm 2022 bởi Công ty TNHH Emst & Young Việt Nam, cụ thể từ nguồn Lợi nhuận sau thuế chưa phân phối, trong đó sử dụng 608.922.000.000 đồng.

Số tiền dự kiến thu được bổ sung nguồn vốn cho hoạt động cho vay giao dịch ký quỹ chứng khoán: 40% số tiền thu được từ đợt chào bán; bổ sung nguồn vốn cho hoạt động đầu tư vào các giấy tờ có giá trên thị trường: 20% số tiền thu được từ đợt chào bán; bổ sung nguồn vốn cho hoạt động bảo lãnh phát hành chứng khoán: 20% số tiền thu được từ đợt chào bán và bổ sung nguồn vốn cho hoạt động phát hành và phân phối chứng quyền có bảo đảm: 20% số tiền thu được từ đợt chào bán.

Nếu hoàn tất 100% các kế hoạch, công ty sẽ phát hành thêm tổng cộng gần 585 triệu cổ phiếu mới, vốn điều lệ của VNDirect sẽ tăng từ 12.178 tỷ đồng lên trên mức 18.000 tỷ đồng.

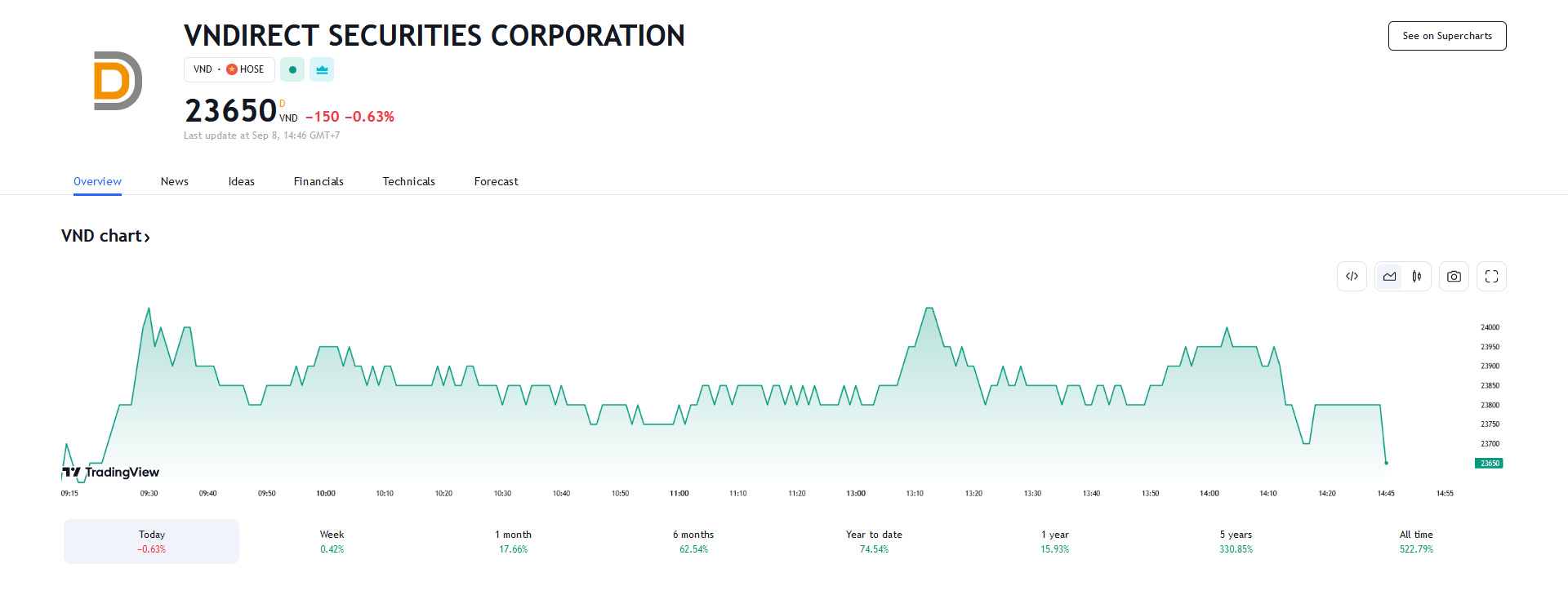

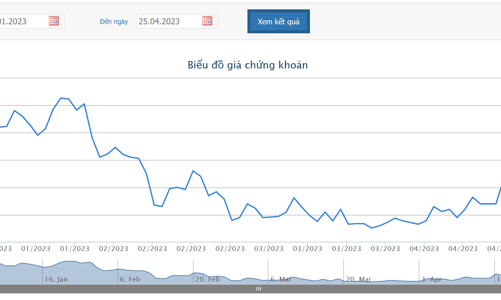

Trên thị trường, chốt phiên ngày 7/9, giá cổ phiếu đạt 23.800 đồng/cp, cao nhất gần 15 tháng, tương ứng tăng 16% trong khoảng 1 tháng trở lại đây và tăng 77% so với chốt phiên giữ tháng 2 (13.450 đồng/cổ phiếu).

THeo BCTC bán niên đã soát xét, 6 tháng đầu năm 2023, VNDirect ghi nhận doanh thu hoạt động đạt 2.895 tỷ đồng, giảm 18% so với cùng kỳ và lợi nhuận VNDirect nửa đầu năm giảm 54% từ 1.216 tỷ xuống còn gần 565 tỷ đồng.

Theo giải trình từ phía công ty, doanh thu giảm nhưng chi phí tài chính lại tăng tới 118% chủ yếu là chi phí lãi vay do ảnh hưởng của lãi suất.

![[Interactive]: Toàn cảnh kinh tế Việt Nam quý 4/2025](https://premedia.vneconomy.vn/files/uploads/2026/01/06/3e4055b2e2264c47bacde654709d0e80-61735.png?w=1050&h=630&mode=crop)