Tỷ giá ổn định suốt thời gian dài. Một vài con sóng nhỏ gợn lên rồi lặng. Trước thực tế này, nhiều người đã nói lời tạm biệt USD, khi cân nhắc lợi ích nắm giữ.

Những ngày đầu tháng 6/2012, thị trường ngoại hối xáo động. Lần đầu tiên sau một thời gian dài giá USD bán ra của các ngân hàng thương mại đột ngột kịch trần. Hỏi chuyện một người trong nghề, câu trả lời là nụ cười ẩn ý: “Sẽ tăng không quá ba ngày!”. Quả thực, chỉ một chút xáo động rồi nhanh chóng ổn định.

Nhìn lại từ đầu năm, những đợt biến động từ 19 - 20/3, 5 - 6/6 hay mới đây là ngày 24/7 đều diễn ra chóng vánh. Nếu xem đây là những phép thử thì thị trường cho câu trả lời: nguồn cung sẵn sàng, thậm chí đó còn được xem là những cơ hội bán giá cao sau khoảng một năm thất bát của giới đầu cơ.

Ít sóng và nhanh tan như vậy cũng phiền lòng người găm giữ USD. Và nhiều người đã nói lời tạm biệt. Khẳng định này có thể tìm thấy ở những con số thống kê.

Hiện Ngân hàng Nhà nước công bố dữ liệu chưa đều, chưa thống nhất. Nhưng theo tìm hiểu của VnEconomy, lượng tiền gửi ngoại tệ của dân cư vào hệ thống ngân hàng đã liên tiếp giảm mạnh từ đầu năm đến nay.

Tháng 1/2011 là một mốc đặc biệt để so sánh. Đó là thời điểm lò xo tỷ giá bị nén chặt, giá USD trên thị trường tự do leo thang căng thẳng. Người găm giữ ngoại tệ cùng hướng tới một suy đoán tỷ giá sẽ bật mạnh. Không lâu, ngày 11/2/2011, lần đầu tiên trong lịch sử tỷ giá bình quân liên ngân hàng có bước tăng mạnh như vậy: 9,3%.

Rõ ràng khi kỳ vọng vào một đợt biến động mạnh, có lợi cho lượng tài sản đủ lớn, găm giữ là tất yếu. Trong tháng 1/2011, huy động VND của hệ thống ngân hàng giảm tới 4,12%, còn bằng ngoại tệ tăng tới 4,43%; đáng chú ý là riêng lượng tiền gửi USD của dân cư tăng vọt tới trên 10%. Họ tích trữ và găm giữ USD để chờ bước điều chỉnh 9,3% đó.

Nhưng nay, lời tạm biệt thể hiện rõ khi lượng tiền gửi ngoại tệ trong dân cư từ đầu năm 2012 đến nay liên tục sụt giảm mạnh. Theo dữ liệu VnEconomy cập nhật mới nhất, đến 31/7/2012, lượng tiền gửi ngoại tệ của dân cư đã giảm tới hơn 10% so với cuối năm 2011. Trong khi đó, số dư tiền gửi của dân cư vào hệ thống ngân hàng lại tăng rất mạnh, hiện đã tăng trên 12% so với cuối năm 2011.

Hai dữ liệu trên cho thấy một phần ngoại tệ trong dân cư đã chuyển vào hệ thống ngân hàng qua chuyển đổi sang VND, góp phần cho sự gia tăng rất mạnh của dự trữ ngoại tệ thời gian qua. Thứ hai, lượng tiền gửi tăng cao nói trên tập trung ở VND, cho thấy giá trị đồng nội tệ và niềm tin trong dân cư được củng cố.

Vì sao dịch chuyển? Vì trong hơn một năm qua Ngân hàng Nhà nước theo đuổi một chính sách lãi suất hỗ trợ cho giá trị của VND. Lãi suất USD đối với dân cư bị áp trần 2%/năm, lãi suất VND cao hơn từ 10 - 12%/năm. Tỷ giá USD/VND lặng sóng, nếu có biến động thì cả năm dự kiến cũng không quá 3%. Với một lượng tài sản đủ lớn, tính toán lợi ích nắm giữ đã nghiêng về lựa chọn VND.

Chính sách lãi suất mà Ngân hàng Nhà nước theo đuổi đã hỗ trợ cho ổn định tỷ giá, củng cố vị thế của VND và hạn chế tâm lý đầu cơ ngoại tệ; cùng lúc còn nhắm mục tiêu kiềm chế lạm phát và hỗ trợ tăng trưởng. Có thể nói lạm phát và tỷ giá đã thành công thời gian qua, còn hỗ trợ tăng trưởng đang là yêu cầu đặt ra. Theo đó, từ cuối tháng 3/2012 đến nay, Ngân hàng Nhà nước đã 5 lần liên tiếp cắt giảm lãi suất.

Chênh lệch lãi suất VND - USD hiện vẫn lớn, song một sự thu hẹp đáng kể có thể sẽ kích thích hướng chuyển đổi ngược lại. Điều này hẳn nhà điều hành sẽ cân nhắc thận trọng, mà thông điệp đưa ra vừa qua là sẽ giữ ổn định lãi suất VND với khả năng có thể chỉ giảm 1 điểm phần trăm nữa từ nay đến cuối năm.

Bên cạnh lãi suất, Ngân hàng Nhà nước cũng đã thành công khi định hướng được một kỳ vọng hợp lý. Tỷ giá năm nay nếu có biến động cũng chỉ trong khoảng 2 - 3%. Định hướng như một cam kết này đến nay còn nguyên vẹn, nó tạo được tâm lý ổn định cho thị trường và hạn chế tâm lý đầu cơ.

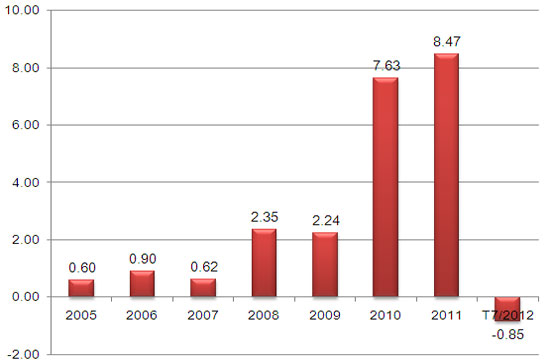

Vì sao chỉ 2 - 3% mà không phải cao hơn, như mức tăng 7,63% hay 8,47% từng có hai năm vừa qua? Liệu có chủ quan? Được biết, để đưa ra được khoảng biến động mục tiêu đó, cuối năm 2011 Ngân hàng Nhà nước đã phải tính toán chặt chẽ trên các cơ sở chính sách và dự báo cân đối vĩ mô, với sự phản biện của các cơ quan chuyên môn, trước khi đưa ra công chúng.

Còn đến lúc này, ngoài việc củng cố được giá trị VND và thành công ở việc định hướng kỳ vọng thị trường, chính sách điều hành tỷ giá đang có những cân đối thuận lợi.

Bên cạnh chênh lệch lãi suất nói trên, lạm phát đã giảm về mức thấp sau nhiều năm, rút ngắn chênh lệch lạm phát so với Mỹ, và theo đó giảm bớt áp lực chuyển hóa sự mất giá của đồng nội tệ vào tỷ giá.

Thứ hai, cầu ngoại tệ suy giảm, hoạt động nhập khẩu giảm do bối cảnh khó khăn của nền kinh tế, nhập siêu ở mức rất thấp. Cán cân tổng thể đã và dự báo sẽ tiếp tục có trạng thái thặng dư đáng kể. Dự trữ ngoại tệ liên tục tăng nhanh và mạnh thời gian qua.

Và năm 2012 này Ngân hàng Nhà nước đang thành công khi cắt bỏ được vòng xoáy lôi kéo tỷ giá từ thị trường vàng. Hoạt động nhập lậu vàng gần như được triệt tiêu, một kênh thâm dụng ngoại tệ đang được bóc tách ảnh hưởng.

Nhưng tỷ giá từ nay đến cuối năm liệu có xáo trộn?

Trả lời VnEconomy, Phó thống đốc Ngân hàng Nhà nước Lê Minh Hưng nói rằng: “Tình hình cung - cầu trên thị trường ngoại hối 6 tháng đầu năm cũng như 6 tháng cuối năm vẫn nằm trong dự kiến của chính sách, hoàn toàn có thể đạt được mục tiêu định hướng và không có những biến động lớn”.

Thậm chí “dư địa” biến động 2 - 3% có thể không phải “dùng” đến. Bởi theo ông Hưng, khi thị trường tốt, các nhu cầu ngoại tệ chính đáng được đáp ứng, trong trường hợp không cần thiết thì không có lý do gì phải điều chỉnh.

“Nhưng tỷ giá không phải là cố định. Hiện nay tỷ giá trên thị trường rất linh hoạt trong biên độ của Ngân hàng Nhà nước. Cho đến nay chưa có yêu cầu phải điều chỉnh. Ngân hàng Nhà nước dự báo được diễn biến của thị trường, đến cuối năm các chính sách vẫn rất linh hoạt nhưng ổn định, ăn khớp với chính sách điều hành vĩ mô của Chính phủ”, Phó thống đốc Lê Minh Hưng cho biết thêm.

![[Interactive]: Toàn cảnh kinh tế Việt Nam quý 4/2025](https://premedia.vneconomy.vn/files/uploads/2026/01/06/3e4055b2e2264c47bacde654709d0e80-61735.png?w=1050&h=630&mode=crop)