Sáng nay (27/9), các ngân hàng thương mại có vốn nhà nước gồm Vietcombank, VietinBank, Agribank đồng loạt điều chỉnh lãi suất huy động với mức tăng khoảng 1 điểm phần trăm.

Cụ thể, theo thông báo mới nhất của Vietcombank, với hình thức gửi tại quầy, các kỳ hạn 1-3 tháng được ngân hàng tăng 1 điểm phần trăm lên 4,1-4,4%/năm; kỳ hạn 12 tháng tăng 0,8 điểm phần trăm lên 6,4%/năm và các kỳ hạn 24 tháng trở lên được điều chỉnh tăng 1 điểm phần trăm, hiện cùng ở mức 6,4%/năm.

Với hình thức gửi tiết kiệm online, mức tăng của Vietcombank còn lớn hơn. Kỳ hạn 1 tháng là 4,6%/năm; kỳ hạn 3 tháng là 4,9%/năm, cao hơn 1,2-1,3 điểm phần trăm so với biểu lãi suất cũ. Với kỳ hạn 12 tháng, 24 tháng hình thức gửi online, ngân hàng này áp dụng mức lãi suất cao nhất là 6,8%/năm, tăng 1 điểm phần trăm so với trước đó.

Tại VietinBank, lãi suất kỳ hạn 1 tháng – dưới 3 tháng đã tăng thêm 1 điểm phần trăm lên 4,1%/năm, lãi suất từ 3 tháng – dưới 6 tháng tăng lên 4,4%/năm. Với kỳ từ 12 tháng trở lên, ngân hàng này áp dụng mức lãi suất mới 6,4%/năm, cao hơn 0,8 điểm phần trăm so với trước.

Tương tự, tại Agribank, kỳ hạn 1-2 tháng được ngân hàng niêm yết mức 4,1%/năm; kỳ hạn 3-5 tháng là 4,4%/năm. Các mức lãi suất này vẫn thấp hơn trần quy đinh (5%/năm) song đã tăng khoảng 1 điểm phần trăm so với trước đó. Tiền gửi không kỳ hạn cũng được nâng lên mức 0,3%/năm. Tại kỳ hạn từ 12 tháng trở lên, Agribank cũng nâng mạnh lãi suất lên mức 6,4%/năm, cùng tăng 0,8 điểm phần trăm.

Hiện tại, trong nhóm ngân hàng thương mại có vốn nhà nước, chỉ còn BIDV chưa có động thái điều chỉnh biểu lãi suất huy động. Lãi suất tiền gửi của khách hàng cá nhân hiện vẫn được BIDV niêm yết ở mức 3,1-3,4%/năm với kỳ hạn 1-5 tháng; 4%/năm với kỳ hạn 6-9 tháng và 5,6%/năm với kỳ hạn 12 tháng trở lên.

Theo một chuyên gia kinh tế, do thị phần huy động vốn chiếm tới 45% thị trường, động thái tăng mạnh lãi suất của nhóm ngân hàng cổ phần nhà nước dự kiến sẽ khiến mặt bằng lãi suất huy động toàn hệ thống tăng lên. Đây cũng là điều mong muốn của Ngân hàng Nhà nước.

Bởi lẽ, trong lý thuyết tỷ giá hối đoái, điểm hoán đổi tiền tệ (Swap point) thể hiện mức độ chênh lệch lãi suất giữa đồng tiền A và B. Nếu chênh lệch dương thì hỗ trợ cho sự tăng giá của đồng tiền A, theo đó, người nắm giữ đồng tiền A có lợi. Đồng tiền A có lãi suất cao hơn lãi suất đồng tiền B thì tỷ giá của đồng tiền A cũng mạnh hơn đồng tiền B.

“Mặt bằng lãi suất VND tăng lên sẽ giúp tạo ra sự chênh lệch lãi suất giữa VND và USD rộng hơn để đảm bảo rằng, người nắm giữ VND luôn có lợi hơn nắm giữ USD. Qua đó, áp lực tăng của tỷ giá USD/VND cũng nhẹ bớt, dư địa ứng xử với các đợt tăng lãi suất còn lại từ Fed”, vị chuyên gia trên nói.

Trước đó, như VnEconomy đã đưa, ngày 23/9, Ngân hàng Nhà nước vừa có quyết định chính thức điều chỉnh trần lãi suất tiền gửi có kỳ hạn 1 tháng đến 6 tháng tăng từ 4% lên 5%/năm. Ngay trong ngày đầu tiên quyết định trên có hiệu lực, hàng loạt ngân hàng thương mại đã tăng biểu lãi suất huy động ngắn hạn mới với nhiều kỳ hạn niêm yết ở mức tối đa cho phép.

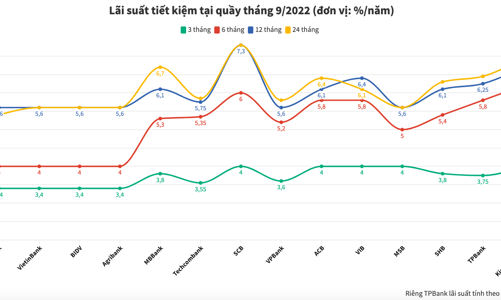

Và tính chiều ngày 27/9, với mức tăng từ 0,8-1,3 điểm phần trăm, nhóm Vietcombank, VietinBank và Agribank đã trở thành nhóm những ngân hàng điều chỉnh tăng lãi suất mạnh nhất. Tuy nhiên, so với các ngân hàng thương mại tư nhân, mặt bằng lãi suất của nhóm này vẫn thấp hơn đáng kể.

![[Interactive]: Toàn cảnh kinh tế Việt Nam tháng 2/2026](https://premedia.vneconomy.vn/files/uploads/2026/03/06/ed5df1ed91b448eab0317c050609f0f2-74021.png?w=1050&h=630&mode=crop)

![[Interactive]: Toàn cảnh kinh tế Việt Nam tháng 2/2026](https://premedia.vneconomy.vn/files/uploads/2026/03/06/ed5df1ed91b448eab0317c050609f0f2-74021.png?w=600&h=337&mode=crop)