Nâng hạng thị trường chứng khoán Việt Nam

Việt Nam đáp ứng các tiêu chí nâng hạng từ thị trường chứng khoán cận biên lên thị trường mới nổi.

Thứ Tư, 05/11/2025

04/02/2022, 07:00

Để tránh rủi ro không đáng có và thắt chặt mối quan hệ với các ngân hàng, doanh nghiệp Fintech đang rất cần một hành lang pháp lý Sandbox...

Với sự linh hoạt trong hoạt động và giải pháp công nghệ có tính đột phá, doanh nghiệp công nghệ tài chính (Fintech) đã thổi một luồng gió mới vào hoạt động của hệ thống tài chính – ngân hàng khi cung ứng các sản phẩm, dịch vụ hướng tới việc nâng cao trải nghiệm và sự hài lòng của khách hàng. Nhưng các chuyên gia cho rằng, để tránh rủi ro không đáng có và thắt chặt mối quan hệ này, Ngân hàng Nhà nước cần nhanh chóng ban hành hành lang pháp lý thử nghiệm (Sandbox), vốn đã được “thai nghén” từ rất lâu.

Thuật ngữ Fintech xuất hiện lần đầu từ cuối những năm 90 của thế kỷ trước, nhưng phải đến cuộc khủng hoảng tài chính toàn cầu năm 2008, khi hàng loạt ngân hàng truyền thống bị phá sản hoặc bị ảnh hưởng bất lợi, các công ty công nghệ tài chính mới nhận được nhiều hơn sự tin tưởng từ công chúng.

Từ cột mốc này, làn sóng phát triển của các công ty Fintech diễn ra ngày càng mạnh mẽ trên phạm vi toàn cầu. Thời gian qua, thị trường Fintech của Việt Nam cũng đã có những bước phát triển vượt bậc, đặc biệt đối với lĩnh vực tài chính – ngân hàng, thuộc nhóm có tốc độ tăng trưởng cao nhất trong khu vực Đông Nam Á.

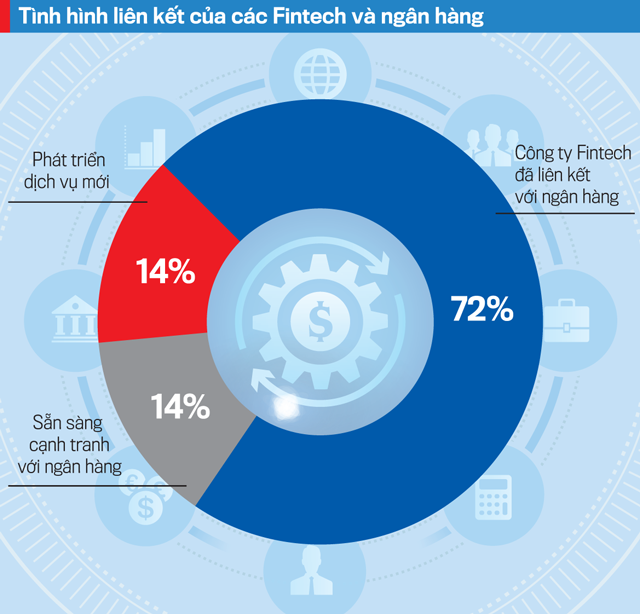

Theo số liệu thống kê từ Ngân hàng Nhà nước, từ năm 2016 đến nay, số lượng các công ty Fintech tham gia cung ứng dịch vụ tại thị trường Việt Nam tăng khoảng 4 lần, hoạt động tại nhiều lĩnh vực khác nhau như thanh toán, chuyển tiền, cho vay, tài chính cá nhân… Trong đó, có đến 72% công ty Fintech đã liên kết với ngân hàng, chỉ có 14% phát triển dịch vụ mới và 14% sẵn sàng cạnh tranh với ngân hàng.

Thực tế cho thấy, xu thế hợp tác giữa ngân hàng và công ty Fintech ngày càng trở nên rõ nét. Điển hình nhất, VietinBank đang hợp tác với 7 công ty Fintech trong các lĩnh vực khác nhau nhằm đưa ra các sản phẩm mang yếu tố công nghệ và tài chính - ngân hàng để phục vụ khách hàng. Hay BIDV đã kết nối với 24 công ty Fintech, 756 nhà cung cấp dịch vụ để cung cấp trên 1.500 dịch vụ thanh toán chi tiêu cho khách hàng.

Tương tự, MB đã hợp tác với Công ty Boomerang Technology cho ra đời sản phẩm eMBee Fanpage, cho phép khách hàng thực hiện tra cứu số dư, chuyển tiền, gửi tiết kiệm, mua bảo hiểm, vay vốn chỉ bằng thao tác đơn giản là “chat” với eMBee thông qua ứng dụng tin nhắn Facebook Messenger.

Vietcombank đã hợp tác với Công ty cổ phần di động trực tuyến (M_Service) để thực hiện dịch vụ chuyển tiền giá trị nhỏ ở khu vực nông thôn. Thậm chí, hầu hết các ngân hàng thương mại tại Việt Nam đều đã “bắt tay” với ví MoMo để phát triển ví điện tử.

Nhìn vào tỷ lệ công ty Fintech đã liên kết với ngân hàng tại Việt Nam, bà Nguyễn Thùy Dương, Phụ trách Chiến lược dịch vụ tài chính ngân hàng của Ernst & Young Asean Fintech cho rằng: “Fintech không còn là kẻ phá bĩnh, là mối đe dọa đối với ngân hàng. Mối quan hệ giờ đây là hợp tác đôi bên cùng có lợi”.

Về phía các ngân hàng, nhờ sự phát triển và ứng dụng các công nghệ mới của Fintech như Big data, blockchain, hệ thống định dạng cá nhân sinh trắc học, định danh khách hàng điện tử... sẽ giúp các ngân hàng thu thập dữ liệu, cải tiến chất lượng dịch vụ, giảm chi phí hạ tầng kỹ thuật, giảm mạng lưới chi nhánh, tăng cường tính minh bạch, nhưng vẫn đảm bảo an toàn, nhanh chóng, hiệu quả, gia tăng sự hài lòng hơn cho khách hàng.

Ngoài ra, Fintech tạo ra các giải pháp tài chính cho khách hàng ở vùng sâu, vùng xa hoặc những khách hàng gặp khó khăn trong việc tiếp cận các dịch vụ tài chính do những rào cản về thủ tục hoặc địa lý, hỗ trợ tốt hơn cho nhóm khách hàng cá nhân, doanh nghiệp nhỏ và vừa, siêu nhỏ.

Về phía Fintech, doanh nghiệp sẽ được gia tăng uy tín nhờ sự bảo trợ của ngân hàng. Đồng thời, có cơ hội tiếp cận cơ sở khách hàng ổn định lâu năm, tiếp cận nguồn vốn đầu tư tiềm năng và kinh nghiệm trong quản lý rủi ro, tuân thủ của ngân hàng.

Lợi ích cho đôi bên là vậy, tuy nhiên, TS. Cấn Văn Lực cho rằng, sự hợp tác hai bên còn chưa sâu do quy mô thị trường Fintech tại Việt Nam còn nhỏ. Ngoài ra, chiến lược M&A giữa ngân hàng và Fintech chưa phổ biến như thế giới. Bởi lẽ, phân khúc khách hàng vẫn có sự tách biệt, thị trường Fintech Việt Nam tập trung chủ yếu vào lĩnh vực thanh toán (90%), còn các ngân hàng vẫn chủ yếu là tín dụng (80%).

Hơn thế, đối với các ngân hàng có quy mô lớn, chủ yếu là các ngân hàng thương mại nhà nước đang hướng đến việc thành lập trung tâm ngân hàng số - được coi là trung tâm đổi mới, sáng tạo công nghệ tài chính cho ngân hàng. Hiểu đơn giản, ngân hàng đầu tư cho việc phát triển công nghệ tài chính từ nguồn lực nội bộ

Trong khi đó, bà Nguyễn Thị Thu Hằng, Trưởng phòng Phát triển kênh số và đối tác Vietcombank cho rằng, rào cản cho sự hợp tác giữa ngân hàng với Fintech sẽ xuất phát từ chất lượng nguồn nhân lực công nghệ, an toàn thông tin, khả năng thu hút vốn đầu tư để tăng cường năng lực cho các Fintech, thói quen và niềm tin của khách hàng với tiền mặt… Và quan trọng nhất là vướng mắc hành lang pháp lý.

Theo bà Hằng, với khuôn khổ pháp lý hiện hành, nhiều hoạt động hợp tác ngân hàng và Fintech đang gặp vướng mắc để vận hành hiệu quả, trong đó phải kể đến vấn đề tiên quyết là cơ sở dữ liệu tập trung.

Hiện nay, Chính phủ đã cho phép triển khai các hoạt động định danh khách hàng điện tử (eKYC) thông qua Nghị định 87/2019/NĐ-CP và Thông tư 16/2020/TT- NHNN. Thế nhưng, việc triển khai định danh khách hàng ở ngân hàng và Fintech đều đang gặp nhiều khó khăn do không có cơ sở dữ liệu số tin cậy để đối chiếu, các nguồn thông tin khách hàng phân tán và thiếu tính tin cậy.

Việc thiếu một cơ sở dữ liệu quốc gia tập trung, tin cậy và thiếu các quy định chi tiết về chữ ký điện tử, chứng thư điện tử, giao dịch điện tử cũng là rào cản để thiết lập các quan hệ dịch vụ tín dụng tiền vay, thẻ tín dụng trực tuyến với khách hàng. Các ngành dịch vụ như bảo hiểm, ngân hàng, chứng khoán, viễn thông,... đều đang sở hữu những nguồn dữ liệu thông tin khách hàng của riêng mình và chưa có các quy định pháp lý về chia sẻ, kết nối mở để tối ưu nguồn lực xã hội. Điều này cản trở sự kết nối hệ sinh thái hiệu quả.

Ngoài ra, bà Hằng cho rằng, một trong những yếu tố góp phần tạo ra sự hỗn loạn và kém chất lượng của hệ thống dữ liệu khách hàng trên thị trường, đó là thiếu các quy định chặt chẽ về bảo vệ dữ liệu người dùng. Ví dụ các quy định về lộ lọt thông tin, đánh cắp dữ liệu cá nhân, như vừa qua đã có một số vụ việc sử dụng dữ liệu mà chưa cho phép của chủ thể để đăng ký thẻ tín dụng hoặc các khoản vay....

“Việc đưa sản phẩm/dịch vụ vào thị trường thường tốn nhiều thời gian do đòi hỏi kết nối giữa các ngân hàng, các tổ chức Fintech, các nhà cung cấp dịch vụ. Trong khi đó, Việt Nam chưa có các quy định về API mở (Open API) để các bên thứ ba kết nối vào cùng một nền tảng dùng chung thay vì phải thiết lập riêng từng kết nối với từng đối tác riêng lẻ”, bà Hằng nói.

Để gỡ rào cản pháp lý, các quốc gia trên thế giới thường sử dụng cơ chế thử nghiệm có kiểm soát (Regulatory Sandbox). Về bản chất, đây là một cơ chế thúc đẩy đổi mới sáng tạo thông qua việc thiết lập một môi trường thực để thử nghiệm các giải pháp Fintech với khách hàng thật nhưng chịu giới hạn, ràng buộc về không gian (như hạn mức giao dịch, lượng người dùng…), thời gian (từ 1-2 năm), không gian địa lí và phải đặt dưới sự giám sát chặt chẽ của cơ quan quản lý về tài chính-tiền tệ.

Ở khu vực Đông Nam Á, Singapore, Malaysia và Thái Lan là ba quốc gia đầu tiên ban hành Sandbox. Đáng chú ý, việc áp dụng Sandbox cho hoạt động Fintech giúp thị trường tài chính Singapore trở thành một trong những hệ sinh thái Fintech và thị trường tài chính năng động, biến quốc gia này thành Trung tâm đổi mới sáng tạo hàng đầu thế giới.

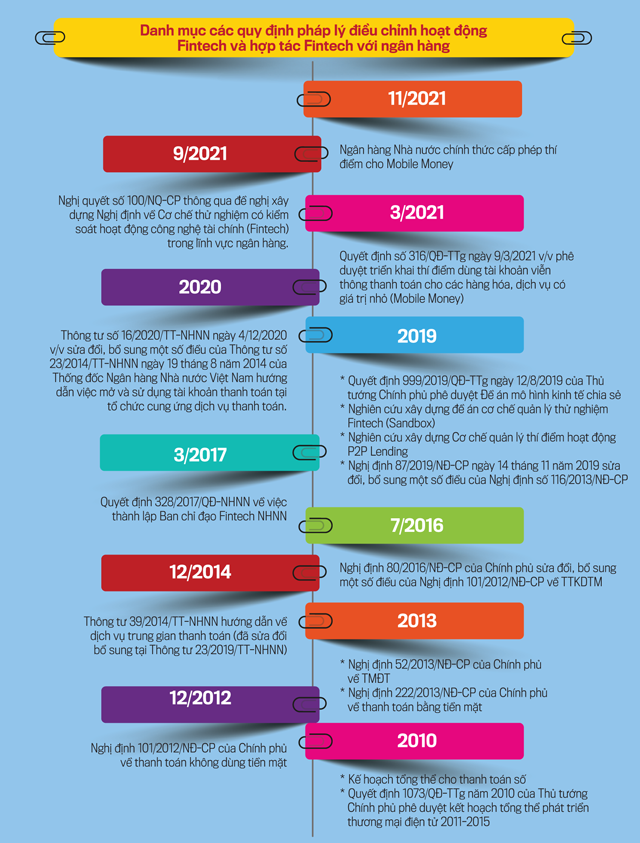

Tại Việt Nam, Ngân hàng Nhà nước đã chủ động tiếp cận lĩnh vực này thông qua việc thành lập ban chỉ đạo về lĩnh vực Fintech vào tháng 3/2017 với mục tiêu hoàn thiện khuôn khổ pháp lý, cũng như tạo một hệ sinh thái lành mạnh cho sự phát triển của các công ty Fintech tại Việt Nam.

Cụ thể hóa mục tiêu nêu trên, đến nay cơ quan này đã phối hợp với các bộ, ngành liên quan dự thảo Bộ hồ sơ đề nghị xây dựng nghị định về cơ chế thử nghiệm có kiểm soát hoạt động Fintech trong lĩnh vực ngân hàng, trình Thủ tướng Chính phủ.

Vào ngày 6/9/2021 vừa qua, Chính phủ ban hành Nghị quyết số 100/NQ-CP 2021 thông qua đề nghị xây dựng Nghị định của Chính phủ về cơ chế thử nghiệm có kiểm soát hoạt động công nghệ tài chính trong lĩnh vực ngân hàng. Trong đó, Chính phủ yêu cầu Ngân hàng Nhà nước cố gắng xây dựng dự thảo Sandbox cho Fintech để trình Chính phủ trong quý 4/2021 năm nay.

Theo ông Phạm Xuân Hoè, nguyên Phó Viện trưởng, Viện Chiến lược Ngân hàng Nhà nước, cơ quan quản lý 3-4 năm liền thúc đẩy cơ chế cho Fintech, nhưng rào cản vẫn chỉ dừng ở dự thảo vì vướng ở tư duy chính sách.

“Công nghệ, mô hình kinh doanh, sản phẩm đều đã thay đổi, thì chính sách phải thay đổi. Muốn được vậy, tư duy những người làm chính sách phải thay đổi theo, không thể mang cái cũ chụp sang cái mới. Tôi cho rằng, chúng ta cần có tư duy vượt trội, vượt khỏi rào cản cũ, hành lang cũ”, ông Hoè chia sẻ.

Còn TS. Cấn Văn lực cho biết, mới đây, Ngân hàng Nhà nước đã cấp phép thí điểm Mobile Money cho VNPT, Viettel và MobiFone. Như vậy, Mobile Money là “phát súng” đầu tiên mở màn triển khai thí điểm áp dụng cơ chế Sandbox đối với lĩnh vực cụ thể, từ đó có thể trở thành hình mẫu để áp dụng mô hình này đối với các lĩnh vực khác, mở ra cơ hội cho nhiều dịch vụ, ngành nghề mới, đặc biệt đối với lĩnh vực tài chính - ngân hàng.

Ông Lực nhìn nhận: “Mặc dù thời gian thí điểm dịch vụ này chỉ có 2 năm kể từ thời điểm doanh nghiệp đầu tiên thực hiện thí điểm được chấp thuận triển khai. Tuy nhiên, tôi kỳ vọng đây sẽ là bước khởi đầu để các Sandbox khác sẽ được áp dụng nhanh hơn với nhiều lĩnh vực tại Việt Nam”.

“Hội nghị Nhà đầu tư 2025” được tổ chức ngày 28/10/2025 tại TP.HCM với chủ đề “Việt Nam 2.0” - giai đoạn phát triển mới được định hình bởi cải cách sâu rộng và tầm nhìn dài hạn của Chính phủ, hướng tới mục tiêu đưa Việt Nam trở thành quốc gia phát triển vào năm 2045.

Phân tích lịch sử các quốc gia có thu nhập cao trong giai đoạn tăng trưởng nhanh nhất của họ cho thấy một quy luật nổi bật: con đường dẫn đến thịnh vượng thường không dựa vào kích thích tiêu dùng trong nước mà nhờ cố tình kìm hãm tỷ trọng của tiêu dùng trong nền kinh tế để tối đa hóa đầu tư và xuất khẩu...

Ngày 4/11, Chủ tịch UBND tỉnh Thanh Hóa Nguyễn Hoài Anh đã ký quyết định bổ nhiệm ông Lê Trọng Thụ, Phó Giám đốc Sở Tài chính, giữ chức vụ Giám đốc Sở Tài chính tỉnh Thanh Hóa. Bên cạnh đó, Chủ tịch tỉnh cũng bổ nhiệm Chánh văn phòng UBND tỉnh và Giám đốc Sở Nông nghiệp & Môi trường.

Bộ Tài chính đang lấy ý kiến đối với dự thảo Thông tư hướng dẫn chế độ kế toán cho hộ và cá nhân kinh doanh, dự kiến có hiệu lực từ ngày 1/1/2026. Thông tư mới sẽ thay thế Thông tư số 88/2021/TT-BTC, đồng bộ với các quy định thuế sửa đổi, hướng tới hệ thống kế toán thống nhất, minh bạch và phù hợp thực tiễn quản lý hộ kinh doanh...

Diễn đàn kinh tế thường niên MB Economic Insights 2025 dự kiến quy tụ hơn 400 doanh nghiệp xuất nhập khẩu hàng đầu cùng các chuyên gia kinh tế trong nước và quốc tế, hứa hẹn mang đến góc nhìn chiến lược và giải pháp tài chính thực tiễn cho doanh nghiệp.

Thuế đối ứng của Mỹ có ảnh hướng thế nào đến chứng khoán?

Chính sách thuế quan mới của Mỹ, đặc biệt với mức thuế đối ứng 20% áp dụng từ ngày 7/8/2025 (giảm từ 46% sau đàm phán), có tác động đáng kể đến kinh tế Việt Nam do sự phụ thuộc lớn vào xuất khẩu sang Mỹ (chiếm ~30% kim ngạch xuất khẩu). Dưới đây là phân tích ngắn gọn về các ảnh hưởng chính: