Áp lực đáo hạn sẽ tiếp tục gia tăng trong tháng 9/2024, hoạt động đàm phán thay đổi kỳ hạn trái phiếu vẫn diễn ra sôi động, theo VnDirect.

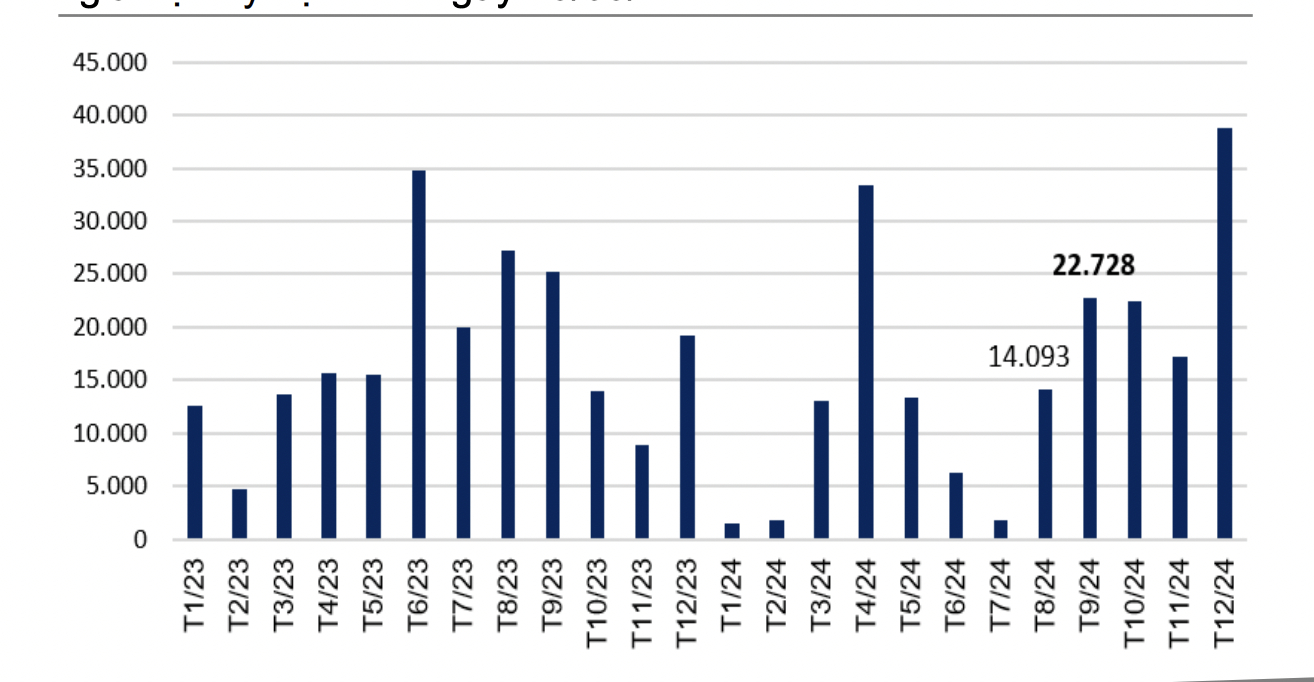

Theo số liệu của VnDirect trong tháng 9/2024 sẽ có khoảng hơn 22,7 nghìn tỷ đồng trái phiếu doanh nghiệp riêng lẻ đáo hạn, áp lực đáo hạn gia tăng trong tháng 9/2024 và sẽ duy trì ở mức cao trong các tháng còn lại của năm 2024. Trong đó, tháng 10 tương đương tháng 9, bước sang tháng 11 sẽ giảm sau đó bật tăng cao nhất cả năm vào tháng 12, ước tính khoảng 39.000 tỷ đồng trái phiếu doanh nghiệp đáo hạn.

Tính từ nay đến cuối năm, còn hơn 100.000 tỷ đồng trái phiếu doanh nghiệp riêng lẻ đáo hạn.

Hoạt động đàm phán thay đổi điều khoản và điều kiện trái phiếu giữa các tổ chức phát hành và các trái chủ vẫn diễn ra tích cực trong tháng 8/2024. Tính đến ngày 28/08/24 đã có khoảng 100 tổ chức phát hành đạt được thỏa thuận gia hạn thời hạn trái phiếu với trái chủ với tổng giá trị trái phiếu doanh nghiệp được gia hạn là khoảng hơn 154 nghìn tỷ đồng.

Trước đó, tháng 8 ghi nhận khoảng 57,7 nghìn tỷ đồng huy động được qua kênh trái phiếu tăng 32% so với cùng kỳ và thấp hơn 22% so với đỉnh điểm vào tháng 6. Cụ thể: 89% lượng trái phiếu phát hành mới đến từ nhóm Ngân hàng, tương ứng với khoảng 51,3 nghìn tỷ đồng cùng lãi suất phát hành bình quân gia quyền đạt 5,6%/năm. Kỳ hạn của trái phiếu thuộc nhóm này cũng trải dài từ 2-15 năm.

Nhóm bất động sản có giá trị phát hành đứng thứ hai với 4,8 nghìn tỷ đồng đến từ 4 nhà phát hành gồm NLG (950 tỷ đồng), BCM (1.000 tỷ đồng), KBC (1.000 tỷ đồng) và CTCP Đầu tư và Xây Dựng Thái Sơn (1.890 tỷ đồng). Lãi suất phát hành của nhóm này tiếp tục ở mức cao nhất thị trường với trung bình 10,9%/năm, kỳ hạn ngắn (dao động từ 2-3 năm).

Một số hoạt động phát hành đáng chú ý khác đến từ nhóm Hàng & Dịch vụ công nghiệp gồm IPA (1,1 nghìn tỷ đồng) và TMS (100 tỷ đồng). Các lô trái phiếu trên được phát hành có thể nhằm mục đích đảo nợ khi mà hai doanh nghiệp này cũng đã thực hiện mua lại các lô trái phiếu cận đáo hạn sau khi phát hành thành công.

Có khoảng 14,3 nghìn tỷ đồng được chi trả để tái cấu trúc các khoản nợ trước hạn. Trong đó: Nhóm ngân hàng chiếm khoảng 70%, tập trung phần lớn vào các lô trái phiếu còn thời hạn trên 1 năm. Trong khi đó, các tổ chức phát hành thuộc nhóm Bất động sản và Hàng & DVCN (gồm IPA, TMS) tập trung cơ cấu lại các khoản nợ cận đáo hạn.

![[Interactive]: Toàn cảnh kinh tế Việt Nam quý 4/2025](https://premedia.vneconomy.vn/files/uploads/2026/01/06/3e4055b2e2264c47bacde654709d0e80-61735.png?w=1050&h=630&mode=crop)