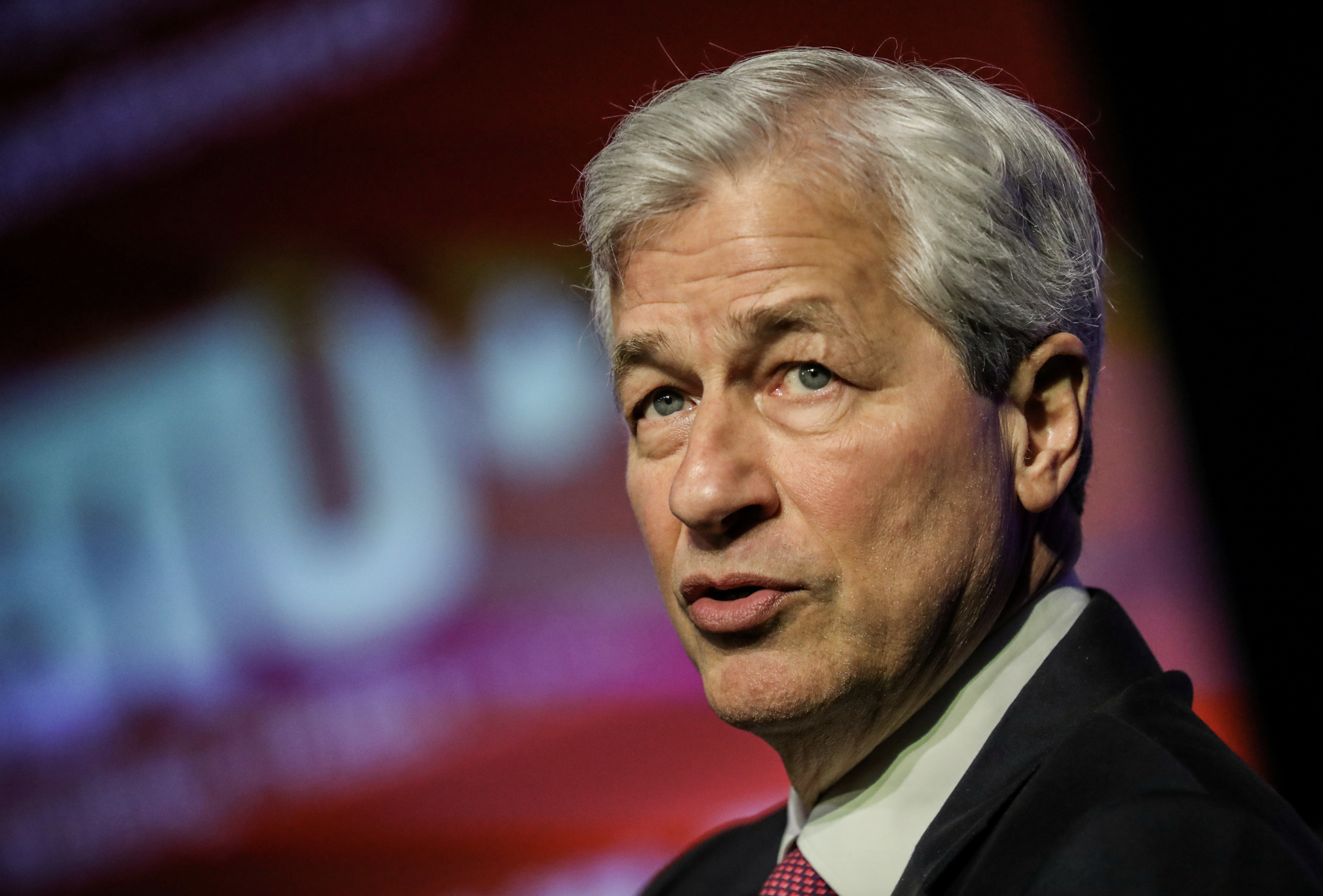

CEO ngân hàng lớn nhất Mỹ JPMorgan Chase, ông Jamie Dimon, đưa ra một lời cảnh báo gay gắt đối với giới đầu tư ở Phố Wall, rằng Cục Dự trữ Liên bang Mỹ (Fed) có thể còn một chặng đường dài phải đi trước khi kết thúc chiến dịch tăng lãi suất để chống lạm phát.

Ở thời điểm hiện tại, hầu hết các nhà phân tích tin rằng Fed cùng lắm chỉ tăng lãi suất thêm một lần nữa - vào tháng 11 năm nay, với mức tăng 0,25 điểm phần trăm để đưa lãi suất quỹ liên bang lên 5,5-5,75% từ mức 5,25-5,5% hiện nay - là dừng nâng.

Theo dữ liệu từ công cụ FedWatch Tool của sàn giao dịch CME, các nhà giao dịch đang đặt cược khả năng 55% Fed giữ nguyên lãi suất ở mức 5,25-5,5% trong thời gian còn lại của năm nay. Khả năng Fed có thêm một đợt nâng lãi suất nữa trong năm nay là 45%.

Tuy nhiên, trong một cuộc trao đổi với Bloomberg TV vào hôm 2/10, ông Dimon nói Fed hoàn toàn có thể tăng lãi suất thêm 1,5 điểm phần trăm nữa, lên 7%.

Đó sẽ là mức cao nhất của lãi suất quỹ liên bang kể từ tháng 12/1990. Hồi tháng 3/2022 - khi Fed bắt đầu chiến dịch tăng lãi suất đã có 11 lần nâng tính đến hiện tại - lãi suất còn ở mức 0-0,25%.

Nhận định mà ông Dimon đưa ra trong cuộc trả lời phỏng vấn Bloomberg vừa rồi là sự nối tiếp nhận định mà ông đưa ra vào tuần trước trong cuộc trao đổi với tờ Times of India. Trong cuộc nói chuyện đó, vị CEO nói thế giới chưa sẵn sàng cho mức lãi suất 7%.

Cảnh báo của ông Dimon trái ngược với dự báo mới nhất của Fed, trong đó các nhà hoạch định chính sách của ngân hàng trung ương này cho rằng Fed có thể chỉ nâng lãi suất thêm một lần trong năm nay và bắt đầu chuyển sang cắt giảm lãi suất trong năm 2024.

Với quan điểm như vậy, ông Dimon nói người Mỹ cần chuẩn bị tinh thần cho lãi suất tăng mạnh. Ông kể với Bloomberg rằng khi các thành viên hội đồng quản trị của JPMorgan Chase hỏi ông rằng liệu lãi suất có thể tăng cao đến như vậy không, câu trả lời của ông luôn là “đúng thé”.

Ông Dimon cũng nói ông không thể dự báo về ảnh hưởng của mức lãi suất 7% đối với nền kinh tế: “Chúng ta có thể có một cuộc hạ cánh mềm, chúng ta có thể suy thoái nhẹ, hoặc chúng ta cũng có thể suy thoái sâu”, ông nói.

Vị sếp ngân hàng quyền lực hàng đầu ở Mỹ cho rằng có nhiều “hệ quả xấu tiềm năng” của lãi suất 7%, nhưng kịch bản xấu nhất là nền kinh tế rơi vào tình trạng “stagflation” - tăng trưởng trì trệ kết hợp với lạm phát cao. Nếu điều đó xảy ra, “sẽ có nhiều người phải chật vật”.

Đến nay, nền kinh tế Mỹ nhìn chung vẫn đứng vững sau hơn 1 năm rưỡi Fed nâng lãi suất. “Người tiêu dùng nhìn chung vẫn giữ mức chi tiêu và vẫn còn nhiều tiền hơn so với thời điểm trước Covid”, ông Dimon nhận định.

Tuy nhiên, ông Dimon cho rằng có hai rủi ro lớn đối với nền kinh tế Mỹ đáng lưu tâm, là chi tiêu của Chính phủ liên bang và căng thẳng địa chính trị gia tăng.

Chi tiêu của Chính phủ Mỹ đang ở mức cao kỷ lục nếu không tính đến thời chiến tranh, và mức thâm hụt cũng rất cao. “Chí ít thì việc này cũng sẽ gây ra biến động trên thị trường tài chính”, ông Dimon nói, cho rằng chi tiêu tài khoá cao trong dài hạn cũng gây ra áp lực lạm phát, từ đó buộc lãi suất phải tăng.

Về căng thẳng địa chính trị, ông Dimon nói cuộc chiến tranh Nga-Ukraine có ảnh hưởng đến tất cả các mối quan hệ trên toàn cầu, bao gồm quan hệ thương mại Mỹ-Trung Quốc. “Rất khó để mối quan hệ Mỹ-Trung được cải thiện chừng nào chiến tranh ở Ukraine còn chưa kết thúc”, ông nhận xét.

![[Interactive]: Toàn cảnh kinh tế Việt Nam quý 4/2025](https://premedia.vneconomy.vn/files/uploads/2026/01/06/3e4055b2e2264c47bacde654709d0e80-61735.png?w=1050&h=630&mode=crop)

![[Phóng sự ảnh]: Người dân xếp hàng sớm mua vàng ngày vía Thần tài](https://premedia.vneconomy.vn/files/uploads/2026/02/25/68ed589db1ff4f769c7df0a9d775f435-71854.jpg?w=600&h=337&mode=crop)